DAX Betrachtung: Langfristig hui – kurzfristig pfui - Ein Gastartikel von Tokay

In den vergangenen Handelstagen ist Bewegung in den DAX gekommen - nur leider nicht in die Richtung, in die es sich die meisten gewünscht hätten. Die zahlreichen Gewinnrevisionen deutscher Unternehmen haben ihre Spuren hinterlassen, neue Großtaten der EZB stehen nicht in Aussicht. Auch in Deutschland läuft die Konjunktur schlechter – die Einschläge kommen näher. Und die für Europa und Deutschland richtungweisenden Märkte in den USA zeigen deutlich nach unten. Wie könnte es weitergehen? Dies wollen wir uns auf drei Zeitebenen anschauen.

a) kurzfristig

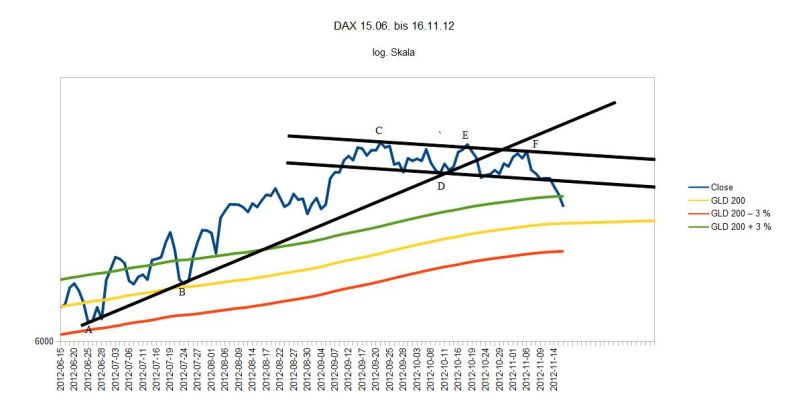

Der Trend der Sommerrally (Strecke ABD) wurde im September gebrochen, und wir tasteten uns seither durch den Herbstnebel(Strecke CEF). Man muss klar sehen, dass die Parallellinie zur Strecke CEF in den vergangenen Handelstagen nach unten durchkreuzt wurde, was als klar negatives Signal zu werten ist. Für eine Jahresendrally sieht es also nicht gut aus.

b) mittelfristig

Das Jahr 2011 war bislang gekennzeichnet durch drei Phasen: Nämlich durch die Rally zu Jahresanfang, die bis gegen Ende März lief(Strecke AB), dann die Konsolidierung bis Ende Juni (Strecke BC); sie war geprägt von der nicht enden wollenden Staatsschuldenkrise, und schließlich durch eine Sommerrally (Strecke CD), die entscheidend durch monetäre Impulse der EZB(„Draghi-Put“) induziert wurde. Noch während dieser monetären Expansion begannen sich langsam, aber stetig die Geschäftserwartungen der deutschen Unternehmen zu verschlechtern, die zuletzt in deutlich zurückgenommenen Jahresausblicken ihren Niederschlag fanden mit entsprechender Reaktion der Märkte; zuletzt und besonders spektakulär zu beobachten bei Eon. Wir befinden uns daher günstigenfalls in einer neuerlichen Phase der Konsolidierung, die sich bei weiterer Zunahme der Dynamik zu einer Baisse auswachsen kann.

c) langfristig

Die Anfang 2009 begonnene Hausse ist nach wie vor intakt(Strecke ACE), erst ein merkliches Unterschreiten der Marke 6.000(Bereich EF) würde wahrscheinlich ein Ende dieser Aufwärtsbewegung signalisieren. Auf der anderen Seite stieß diese Hausse bereits einige Male an eine Obergrenze; über die Marke 7.500 ging es allerdings kaum einmal nennenswert hinaus(Strecke BD). Auf lange Sicht gesehen ist noch gar nichts passiert; sollte der Aufwärtstrend im DAX demnächst wieder aufgenommen werden - dann ist das Erreichen der 8.000er Marke keinesfalls unrealistisch. Da die monetäre Expansion sich früher oder später auf den Vermögensmärkten auswirken wird – bei Immobilien ist dies heute schon der Fall – ist sogar das Erreichen noch höherer Marken im Bereich des Möglichen.

Doch es ist es noch lange nicht soweit. Die Gewinnaussichten der Unternehmen sind derzeit ausgesprochen ernüchternd und dies wird derzeit in den Kursen verarbeitet. Zunächst einmal befinden wir uns in einer unruhigen Marktphase, die durchstanden sein will, bevor irgendwann einmal wieder der Blick nach oben gerichtet werden kann.

Tokay

* Bitte beachten Sie bei der Wertung der Inhalte dieses Beitrages den -> Haftungsausschluss <- und unsere Gedanken zur -> Fairness <- ! *