In dem ganzen Meer der für Gold optimistischen Stimmen, habe ich in den letzten Monaten immer wieder einen pragmatischen Realismus angemahnt, der viel besser erlaubt, mit der Situation umzugehen, als wenn man sich den Kopf mit all den Geschichten füllen lässt, was Gold nun machen "müsste". Denn der Markt im allgemeinen und Gold im speziellen "muss" gar nichts.

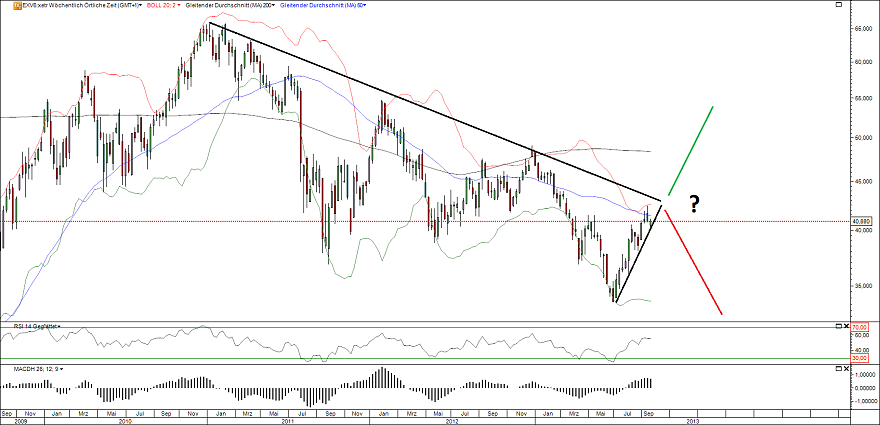

Ich erinnere insbesondere an meinen Artikel aus dem März -> Das Schweigen im Walde - Gold und Goldminen weiter im Bärenmarkt <-

Aber auch die Artikel -> Auf Kompression folgt Expansion <- oder später -> der keineswegs so überraschende Short-Squeeze bei Gold und Goldminen <- gaben jeweils einen in den Wochen danach zutreffenden, realistischen Blick auf das Geschehen der Gegenwart.

Besonders auffällig ist für mich im Moment, dass die Edelmetall-Industrie ihre werblichen Anstrengungen steigert. Ja, die Edelmetall-Industrie - die gibt es. Denn gerade auch hier in Deutschland, ist bedingt durch den langen Bullenmarkt und das steigende Interesse von Privatanlegern an finanzieller Absicherung, eine ganze Industrie entstanden, die an den Edelmetallen verdient. Und dazu gehören Händler der Metalle ebenso, wie diverse Börsenbriefe, die die immer gleiche, grosse Erzählung von dem bald bevorstehenden Kollaps des Währungssystem unter die Leser bringen, natürlich verbunden mit dem dringenden Hinweis Edelmetalle zu kaufen.

Jetzt ist dieser Hinweis ja gar nicht mal falsch, auch ich bin der Meinung, dass zu einer guten Vermögensdiversifizierung ein gewisser Anteil physischer Edelmetalle gehört. Aber eben physisch und direkt zugreifbar, sozusagen "im Garten vergraben". 😉 Und für diese Art von "Notgeld" oder "Krisenwährung" ist es völlig egal, ob Gold nun aktuell bei 1000 oder 2000 USD notiert.

Was aber aktuell an werblichen Anstrengungen passiert, hat für mich einen anderen Charakter. Da schicken mir Goldhändler im Wochentakt und nun manchmal auch zweimal die Woche, per Mail "Hinweise" auf Artikel und "Analysen", die sich mit dem Goldpreis befassen, über Manipulation spekulieren, aktuell "die Wende" beim Goldpreis bejubeln und ansonsten wieder wie eine Schallplatte mit Sprung, vom kommenden Crash fabulieren. Dem Crash, von dem sie schon vor 3 Jahren und jedes Quartal wieder fabuliert haben - irgendwann werden sie dann bestimmt auch mal Recht haben. 😉

Diese Hinweise sind für mich ja nicht verwunderlich, denn zwischen denen die Edelmetalle verkaufen wollen und denen, die Leser und Aufmerksamkeit für ihre Crash-Geschichten suchen, bestehen ja nach meiner Wahrnehmung gleichgerichtete Interessen. Was dem einen gut tut, tut auch dem anderen gut.

Auffällig ist für mich aber dabei, dass nach meinem Erleben aktuell die Frequenz dieser werblichen Ansprache steigt, zum Höhepunkt des Edelmetall-Booms 2011 war das wohl nicht nötig. Woraus ich persönlich schliesse, dass die Industrie möglicherweise Absatzprobleme bekommt und für den deutschen Markt nun überdimensioniert sein könnte. Denn jeder Deutsche, der sich mit "Edelmetall unter dem Kopfkissen" absichern will, dürfte das nach meiner Einschätzung mittlerweile gemacht haben. Und wo alle schon haben was sie brauchen, fallen die Käufer aus. Die Logik der grossen Erzählung vom zusammen brechenden Währungssystem, dürfte doch mittlerweile selbst die sogenannten "bildungsfernen Schichten" erreicht haben. Eine Neuigkeit oder ein Geheimtipp, ist diese Geschichte auf jeden Fall nicht mehr.

Wenn Sie jetzt denken, ich mache mich hier über die Geschichten von der kommenden Währungsreform lustig, liegen sie völlig falsch. Ich denke auch, dass das grosse Experiment, das die Notenbanken gerade am Herzen des Weltfinanzsystems veranstalten, so nicht dauerhaft tragfähig ist und zumindest eine relevantes Risiko besteht, dass das nicht gut endet. Und das deshalb ein Anteil an Edelmetallen als Diversifizierung in jedes grössere Vermögen gehört. Insofern bin ich da ganz auf Linie und keineswegs Gegner dieser Denkstrukturen.

Nein, der Punkt ist ein ganz anderer. Er dreht sich um diese Fixierung auf den Goldpreis, all das Manipulationsgerede und das mediale Hochbeten des Preises. Denn die, die Gold als Absicherung des Vermögens wie oben betrachten, muss das alles nicht interessieren. Wenn dieser Moment der Währungskrise kommt, ist sowieso alles anders und völlig egal ob Gold vorher noch bei 1000 USD war.

Die aber, für die der aktuelle - an der Comex aufgerufene - Goldpreis wichtig ist, wollen damit offensichtlich Handelsgewinne machen. Sprich billig kaufen und teuer verkaufen. Auch das ist legitim und das nennt man "Trading". Wenn man das aber tut, sollte man auch die richtigen Techniken einsetzen, um in diesem Umfeld erfolgreich zu sein.

Dann ist es nämlich völlig egal, ob ein Preis an der Comex langfristig "manipuliert" ist oder nicht. Alles was zählt, ist der Preis der heute aufgerufen wird und der morgen kommt. Und um diese Bewegungen zu antizipieren, muss man die Techniken der Markttechnik einsetzen.

Völlig verfehlt ist es aber, kurzfristige Handlungen ob man heute kauft, von diesen herzwärmenden Geschichten abhängig zu machen, die erklären warum man langfristig Gold braucht. Denn das eine, hat mit dem anderen nichts zu tun. Oder in anderen Worten, sie müssen sich schon entscheiden, ob Sie heute Trader sein wollen oder eine langfristige Vermögensdiversifizierung suchen. Und wenn Sie Trader sein wollen und Handelsgewinne suchen, dann sind diese netten Geschichten rund um Manipulation nur klebrige Masse, die die wirklich wichtigen Gedanken um das Marktgeschehen im Hirn zukleistert.

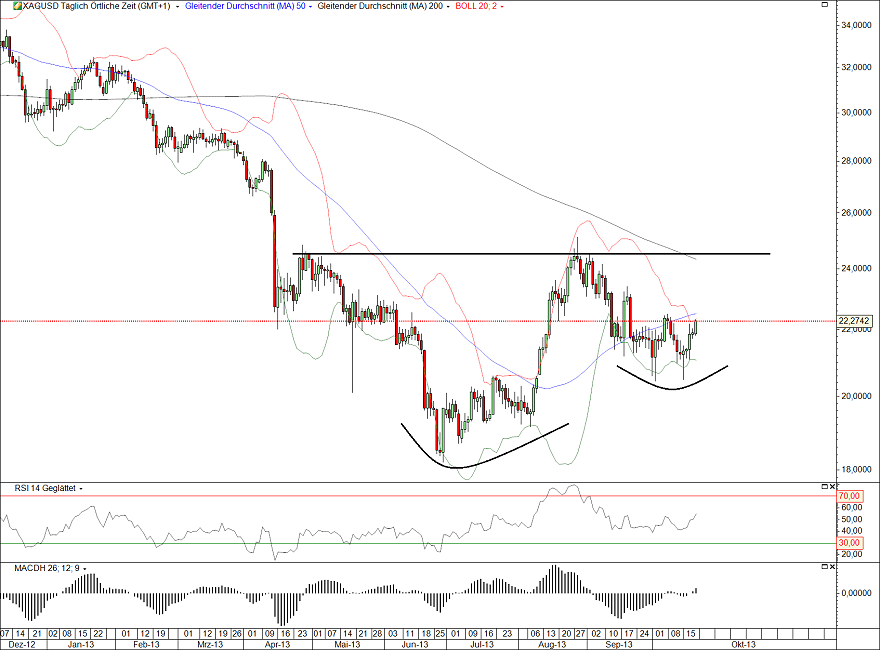

Ich will das mal konkret machen. Denn schaut man sich die aktuelle Entwicklung im Goldpreis an, dann wird eher das bestätigt, was meine oben genannten Artikel auch schon thematisieren: grosse Stärke ist nicht sichtbar. Im Gegenteil, das aktuelle Verhalten des Goldpreises ist eher ein Zeichen von Schwäche. Denn im Lichte der aktuellen geopolitischen Risiken, müsste da viel mehr gehen. Und erneut, als jemand der Handelsgewinne mit Gold oder Goldminen mitnehmen will, ist es völlig irrelevant, ob dieser Goldpreis nun das Ergebnis echten Angebots und Nachfrage oder das Ergebnis einer Manipulation von FED, Goldman Sachs, JP Morgan und des Gottseibeiuns ist. Es ist völlig egal, denn nur der Preis den Sie zahlen oder bekommen zählt!

Und nehmen wir doch mal theoretisch an, es gäbe diese konzertierte Manipulation, an der Staaten, Notenbanken und Grossbanken mitwirken. Was verleitet jemanden dann zu der völlig naiven Vorstellung, dass dieses Kartell dann in Kürze aufbrechen würde? Im Gegenteil, wenn das Kartell Realität wäre, könnte es auch noch Jahre und vielleicht Jahrzehnte weiter machen. Der Punkt ist, diese Überlegungen sind keine! Grundlage für Handelsentscheidungen. Vergessen Sie die Themen also, vielleicht sind sie wahr. Es hilft Ihrer Entscheidung aber nichts!

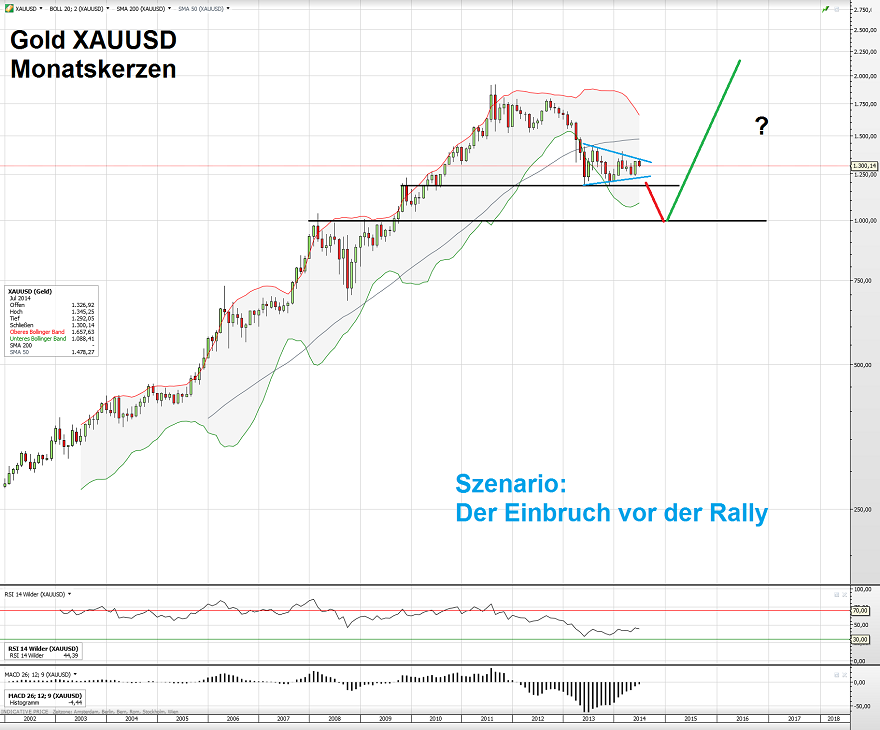

Ganz konkret schaue ich mit Ihnen nun mal auf ein ganz langfristiges Chart von Gold bis 2002 zurück. Und nun machen wir mal ein Gedankenexperiment. Erstens, ich nehme mal an, dass die Sorgen um das Währungssystem berechtigt sind und wir in den nächsten Jahren stark steigende Goldpreise haben werden. Zweitens basiere ich die kurzfristige Projektion aber auf dem, was die Markttechnik der Gegenwart sagt. Und die ist für mich nicht übermässig bullisch für Gold, sondern erzeugt das Bild eines zulaufenden Dreiecks, das mit höherer Wahrscheinlichkeit nach unten Richtung 1000 USD aufgelöst wird, als direkt nach oben.

Die Markttechnik hat als Alternativszenario auch eine potentielle inverse Schulter-Kopf-Schulter Formation, die falls getriggert, dann bullisch wäre. Aber noch ist sie nicht getriggert und das zulaufende Dreieck ist eben auch da. Ebenso wie die relative Schwäche im Licht der geopolitischen Krisen und für die Bullen sehr zweifelhafte Daten im COT-Report. Beides ist ohne Frage möglich, die Richtung ist prinzipiell offen, die Signale der Markttechnik machen aber nach meinem Eindruck eine Auflösung nach unten etwas wahrscheinlicher.

Nehmen wir also diese Parameter in einem Zukunftsszenario mal einfach theoretisch an, dann bekommen wir das folgende, völlig logische und mit Markttechnik konsistente Chart:

Der Punkt ist, in dem Bild fällt Gold noch bis 1000 USD, bevor es dann in eine Währungskrise hinein steigt. Und erneut, das Bild ist nur ein Szenario unter vielen, aber eines das im Einklang mit der aktuellen Markttechnik steht und auch keinen Widerspruch zu den ganzen Geschichten um Währungsreform und Co. hat. Ein anderes Szenario ähnlicher Art hatte ich im "Das Schweigen im Walde"-Artikel - da war es eine längere, frustrierende Seitwärtsbewegung, bevor es hoch geht.

Und nun frage ich Sie, der Sie heute fest daran glauben, dass der Goldpreis nun direkt steigt: was werden Sie machen, wenn Gold sich 1000 USD nähern sollte und die Presse voll ist mit den Berichten vom "Ende der Gold Hausse" und auch die ersten Goldhändler schliessen bzw verkleinern müssen ?

Ich hoffe Sie sehen meinen Punkt. Entscheiden Sie sich. Wenn Sie Gold als Krisengeld sehen und deswegen halten, muss Sie der aktuelle Goldpreis an der Comex nicht interessieren. Wenn Sie aber aktuell auf Gold oder Goldminen wetten wollen, dann beschäftigen Sie sich besser mit Markttechnik.

Was Ihnen aber auf keinen Fall hilft, ist heute eine Wette auf steigende Preise einzugehen, weil wieder jemand die schöne Geschichte vom Zusammenbruch des Euros erzählt. Denn selbst wenn das passieren sollte, kann Gold trotzdem noch vorher unter 1000 USD fallen. Und dann verkaufen Sie wahrscheinlich entnervt Ihre Goldminen, denn dann ist die Presse mit Pleitegeschichten voll. Und bei der Fähigkeit des Marktes, den maximalen Schmerz bei allen Akteuren hervor zu rufen, ist das keineswegs weniger wahrscheinlich, als das Gold nun sofort weiter steigt!

Ihr Hari

Diskutiere diesen Beitrag im Forum

*** Bitte beachten Sie bei der Nutzung der Inhalte dieses Beitrages die -> Rechtlichen Hinweise <- ! ***