Liebe Mr-Market Community,

ich will mich nun zu einem Jahresrückblick auf die Tops und Flops dieses Blogs im Jahr 2012 hinreissen lassen. Es gehört ja zu den eher fragwürdigen Gepflogenheiten vieler die wirtschaftlich von Aktienempfehlungen leben, sich am Ende des Jahres selber zu loben ob der vermeintlich so perfekten Voraussagen. Ist ja auch verständlich, der Anschein guter Prognosen ist Grundlage des Geschäftsmodells.

Das funktioniert auch ganz gut, weil man dabei auf die Vergesslichkeit der Menschen setzen kann, denn wer macht sich die Mühe mal das Vergangene zu lesen und zu überprüfen, ob da die Welt mit dem Marketingpinsel nicht arg zu rosa gepinselt wurde ? Was ich grundsätzlich von der Prognoseindustrie halte, habe ich ja schon in meiner -> Anlagephilosophie <- deutlich gemacht.

Auch empririsch dürfte schnell klar sein, dass wir es hier eher mit einer rosa gefärbten Marketing-Veranstaltung zu tun haben. Denn wir haben ja auf der einen Seite die öffentlichen Fonds, deren Performance für jederman eindeutig nachzulesen ist. Die weit überwiegende Mehrheit dieser Fonds - durchweg geführt von Profis, denen weit bessere Daten- und Nachrichtenquellen zur Verfügung stehen als uns - schafft es nicht das relevante Marktsegment zu schlagen. Auf der anderen Seite haben wir die "Prognoseindustrie", die nach eigenen Angaben im Nachhinein natürlich immer ganz tolle Performance mit ihren "Empfehlungen" erzielt. Kann man ja auch leicht behaupten, weil es sowieso niemand überprüfen kann.

Beides könnte nur dann zusammen passen, wenn in den öffentlichen Fonds alle Idioten versammelt sind und in der "Prognoseindustrie" dagegen die ganz grossen Marktempathiker. Entscheiden Sie selber, ob das eine realistische Annahme ist. 😉

Ich möchte mich daher so weit das geht mal an einen einigermassen objektiven Jahresrückblick heran wagen. Ich bin durch die Titel aller meiner Artikel des Jahres 2012 durchgegangen und habe die heraus gepickt, in denen ich mich im Titel zu einer Aktie oder dem Markt mit deutlicher Tendenz geäussert habe. Um diesen Jahresrückblick nicht ausufern zu lassen, beschränke ich mich auf die Themen die mir einen eigenen, vollen Artikel wert waren und gehe über Teilanalysen innerhalb grösserer Artikel oder über die Livetips hinweg. Eine Berücksichtigung dieser Menge an Detail-Informationen würde den Rahmen sprengen.

Aber auch alleine mit dieser Selektion bekommt man ein ganz gutes Bild darüber, was im Nachhinein auf Mr-Market treffend war und was nicht. Ich habe daher jeden Fall in die Kategorie TOP oder FLOP eingeordnet, je nachdem ob die Aussagen des Artikels im nachhinein treffend waren oder nicht. Die Fälle im Graubereich die weder eindeutig in die eine oder andere Richtung ausschlugen, habe ich der Übersichtlichkeit wegen weggelassen. Und anhand der von mir genannten Daten, können Sie die alten Artikel aus dem Archiv ziehen und selber überprüfen, ob Sie meine Einschätzung teilen oder nicht. Insofern ist der folgende Rückblick wenigstens halbwegs objektiv.

Soweit der Vorrede, hier kommen die wesentlichen Tops und Flops dieses Blogs in 2012:

FLOP 16.01.12 "Cameco Weltmarktführer in Uran": Ich hatte Ihnen Cameco vorgestellt, verbunden mit der Erwartung, dass sich der Uranpreis in 2012 nachhaltig erholt. Auch wenn der Trade kurzfristig für ein paar Wochen gut funktioniert hat, hat sich die generelle Annahme als unzutreffend heraus gestellt. Der Kurs von Cameco war das ganze Jahr in einer Seitwärtsrange und dümpelt heute auf ähnlichem Niveau wie vor fast einem Jahr herum.

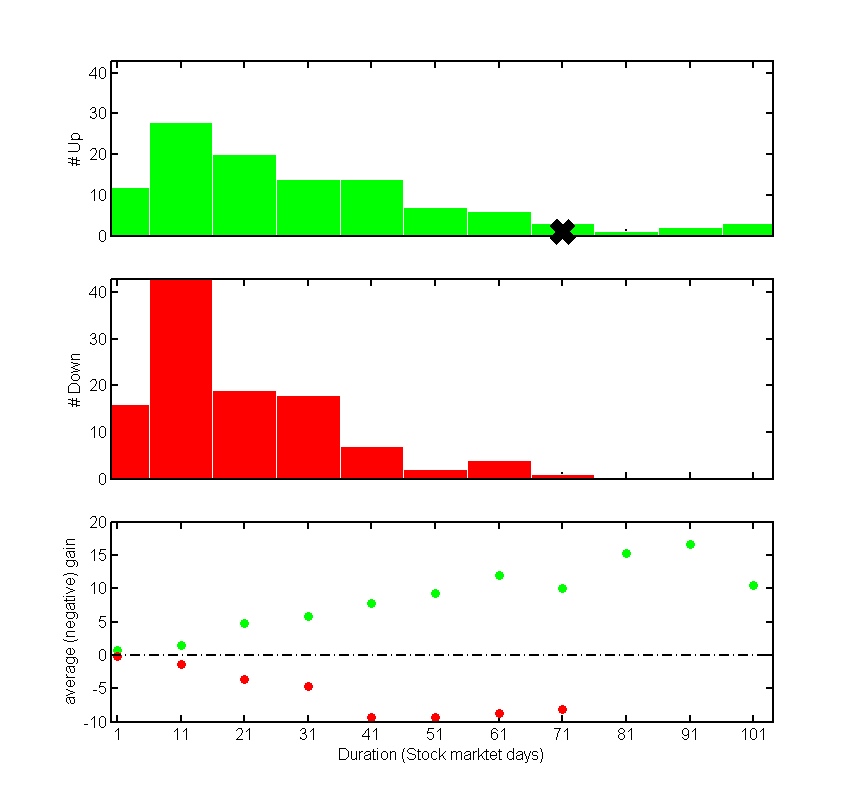

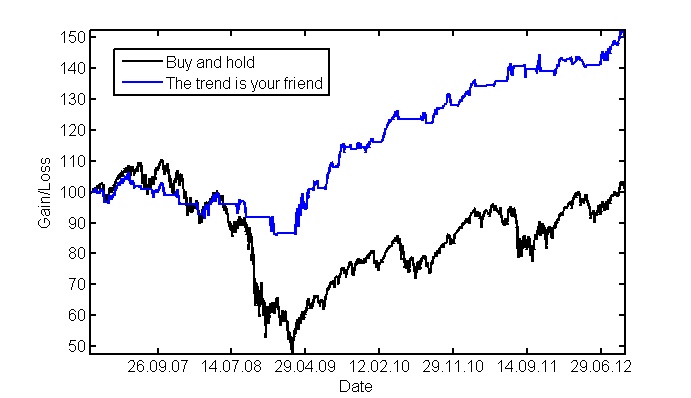

TOP 17.01.12 ff "Zur Taktik in Bullenmärkten": Einer der bedeutendsten Treffer diesen Jahres war es, die Tendenz der ersten drei Quartale frühzeitig und eindeutig zu erkennen, lange bevor die Mehrheit auf den Zug aufgesprungen ist. Nur mit dem 4. Quartal konnte ich nie so richtig "warm" werden, hier fehlte mir zuletzt die klare Tendenz. So habe ich schon am 17.01.12, mitten in der anhaltenden Depression nach dem 2011er Absturz, von einem Bullenmarkt gesprochen und Sie erinnern sich sicher an die zahllosen Artikel im ersten Quartal zum laufenden "Runaway Move", eine Sicht die in der breiten Presse erst sickerte, als die Bewegung im März schon wieder dem Ende zu ging.

TOP und FLOP 24.01.12 "Temenos - Chancen mit Bankensoftware": TOP war das insofern, als die Aktie kurz nach der Besprechung durch die Übernahmegespräche mit Misys zu einem gewaltigen Höhenflug ansetzte. Wer drin war und mit Stop absicherte, konnte schnelle und schöne Gewinne mitnehmen. FLOP insofern, als es danach nicht weiterging und die Aktie nach Scheitern der Fusion für den Rest des Jahres nicht mehr richtig ans Laufen kam.

TOP 26.01.12 "Kaufpanik oder das Reh im Scheinwerferlicht"und 01.02.02 "Zur Technik eines "Runaway Move": Weitere Beispiele für die klar erkannte Richtung des ersten Quartals. Weitere Zitate der zahllosen Artikel zum Thema übergehe ich im folgenden.

TOP 30.01.12 "Hecla Mining - Seriosität in Silber": Das ist ein Top mit Einschränkung. Das Timing war nicht ganz perfekt und es ging nach dem Artikel noch etwas weiter runter. Aber die Tendenz und grundlegende Sicht war richtig und ist es heute fast ein Jahr später immer noch.

TOP 02.02.12 "Vom Elend der Charttechnik und der Börsenkultur - Eine Wutrede": Hier habe ich mich mit spitzer Zunge über die vier Chartisten mokiert, die zum Frankfurter Gespräch beim Handelsblatt zusammen kamen. Meine Erwartung, dass die Aussagen der Herren eher Kontraindikatoren sein werden, hat sich in den folgenden 2 Monaten perfekt bewahrheitet. Auch 2013 freue ich mich schon wieder auf diesen recht zuverlässigen Kontraindikator. 😉

06.02.12 "Das Beste für Griechenland - ein Kommentar aus tiefstem Herzen": Tja, Top oder Flop ? Eigentlich bin ich immer noch dieser Ansicht und die seitdem vergangenen 10 Monate haben die Sicht auf Griechenland ja wiederholt bestätigt. Da die Politik den von mir gewünschten Weg aber nicht eingeschlagen hat, ist es müssig zu spekulieren ob das wirklich der bessere Weg gewesen wäre. Ich glaube es noch immer.

TOP 13.02.12 "Tesla Motors - die Zukunft des Automobils": Ein Top mit Einschränkung. Tesla setzte nach dem Artikel zu einer gewaltigen Rally an, die schnell 20% Plus brachte. Der Rest des Jahres war dann aber eher volatile Seitwärtsbewegung und aktuell steht Tesla einige Prozent höher als Anfang diesen Jahres.

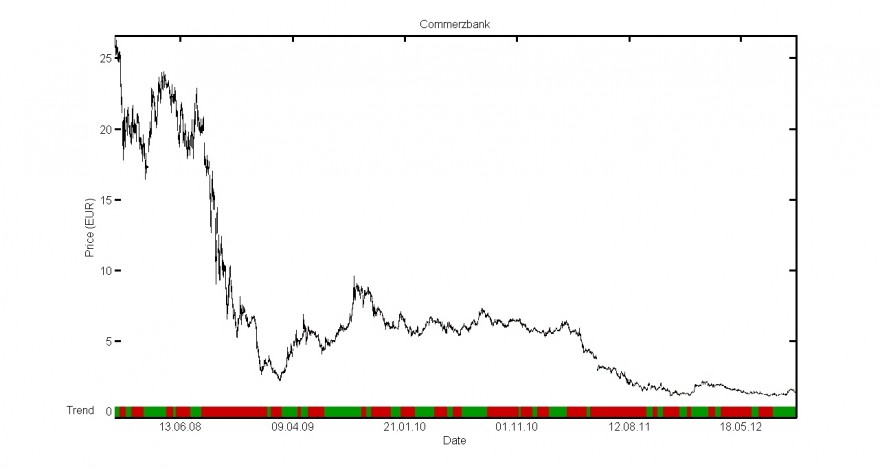

TOP 14.02.12 "ThyssenKrupp - Vom Donnerhall zum Anlagenbauer": Die deutlich artikulierte sehr negative Sicht auf die Aktie und insbesondere auf die verantwortlichen Organe rund um Gerhard Cromme war mehr als treffend, wie der weitere Verlauf des Jahres ja nachhaltig bewiesen hat.

TOP 01.03.12 "Aixtron - ein Management im Blindflug": Während die diversen Medien noch der Hoffnung bei Aixtron das Wort redeten, habe ich mich in deutlichen Worten über ein Management mokiert, das öffentlich über Hoffnung für die zweite Jahreshälfte daherredet, gleichzeitig aber mit dem eigenen Geld nicht bereit ist auf das eigene Unternehmen zu setzen. Die weitere Entwicklung des Jahres hat dieser negativen Sicht mehr als Recht gegeben. Nun redet keiner mehr über Aixtron. Sollten jetzt Insiderkäufe kommen, dürfte das ein Einstiegssignal sein.

"05.03.12 "Salzgitter – Kaufgelegenheit ?": Auch wenn die grundlegende Erwartung bei Salzgitter sehr treffend war und eher unter die Kategorie "Top" fallen würde, war das folgende Kurs-Loch, obwohl prinzipiell antizipiert, dann doch tiefer als erwartet. Kurse unter 30€ konnte ich mir damals nicht vorstellen. Insofern keine eindeutige Bewertung für diesen Punkt.

FLOP 05.03.12 "China und die Rohstoffe": Auch wenn vieles in dem Artikel treffend war, hat sich die grundlegende Annahme, dass die Rohstoffnachfrage aus China wieder ans Laufen kommt doch als unzutreffend heraus gestellt. Mit den im Artikel genannten Aktien liess sich in 2012 kaum Geld verdienen und Rio Tinto notiert zum Beispiel aktuell wieder auf dem Niveau von Anfang März. Es spricht zwar viel dafür, dass sich das in den kommenden Monaten ändert, weil China endlich in Bewegung gerät. Für das letzte Jahr war das aber eindeutig ein Flop.

TOP 08.03.12 "Deutsche Bank - zerschlagt sie endlich !": Das Thema ist ja wohl aktueller denn je. Ich kann es nur wiederholen: zerschlagt sie endlich !!

TOP 27.03.12 "Vom Aufhören, wenn es am schönsten ist ...": Mit diesem Artikel habe ich mit perfektem Timing die Korrektur des zweiten Quartals ins Auge genommen, genau zu dem Zeitpunkt, als die bekannten Verdächtigen anfingen über DAX 8000 zu schwadronieren. Und hatte auch schon die Sommerrally im Auge. Lesen Sie doch einfach noch einmal. 🙂 Eine derartige Marktsicht war zu dem Zeitpunkt für mich woanders weit und breit nicht zu sehen. Erinnern Sie sich auch an die Umfrage am 28.03. ? Die Hälfte der Leser von Mr-Market wollte dieser Sicht auf das 2. Quartal auch nicht folgen, ein Quartal, in dem der DAX dann über 1000 Punkte gegenüber Ende März verlor.

TOP 30.03.12 "Warum ich Microsoft nun aus meinem Depot verbanne": Volltreffer. Der Artikel ist auch 9 Monate später unverändert gültig und auch das war eine Sicht, die man damals kaum irgendwo hören konnte. Seitdem ist Microsoft um 16% gefallen (32,4 -> 27) und die Verkäufe von Windows 8 sind genau so wie erwartet: schlecht. An so Themen sieht man dann doch, dass es einen Unterschied macht, wenn man sich in einem Segment sehr gut auskennt, was im Bereich Software bei mir durch berufliche Historie der Fall ist.

FLOP 17.04.12 "Daimler im Visier der Investmentbanken": Die von mir gesehenen Kaufoptionen bei den Investmentbanken hatten im Nachhinein keine Auswirkung. Keine Ahnung was damit passiert ist und wofür sie letztlich da waren. Die antizipierte Bewegung durch einen Einstieg eines Investors hat sich auf jeden Fall nicht realisiert, insofern klarer Flop.

TOP 09.05.12 "Bedeutende Wende bei den Goldminen": Am 16.05. - 5 Handelstage nach dem Artikel - markierte der GDX sein absolutes Tief bei 39,08 USD. Am 18.05. habe ich das unter der Überschrift "Gold und Goldminen bestätigen Wende !" noch einmal deutlich gemacht. Danach setzte der GDX langsam aber gewaltig zu einer Sommerrally an, die den GDX bis zum 21.09. auf 55,25 USD brachte, ein Anstieg von 41% in 4 Monaten, das darf man wohl Top nennen. 😉

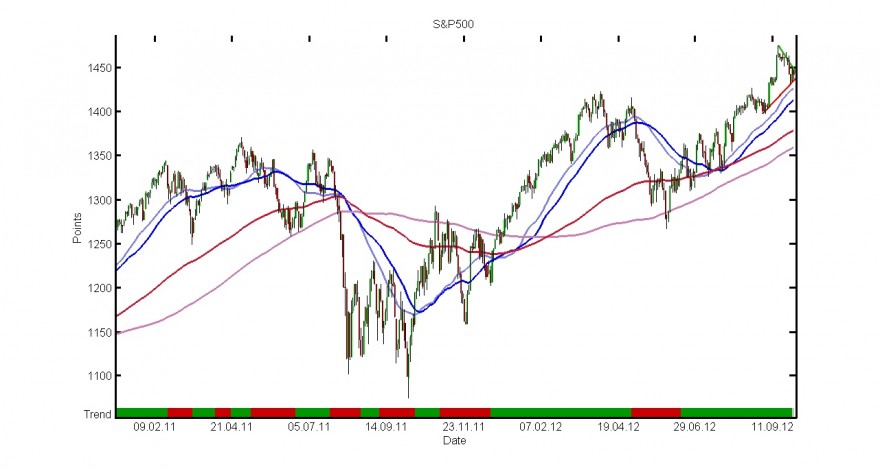

TOP 12.06.12 "Kursziel 1400 im S&P500 ?": Mit einer technischen Betrachtung habe ich meine positive Sicht auf das dritte Quartal und die Sommerrally eingeläutet und am 15.06. mit "Cup&Handle im S&P500 kurz vor Aktivierung" verstärkt. Im Nachhinein war es tatsächlich so, dass der S&P500 sein absolutes Tief am 04.06. erreicht hatte. Diese Betrachtung, die auch schon DAX 7000 erwähnte während der DAX bei 6100 stand, war also sehr treffend.

29.06.12 "Ein historischer Tag - Das Ende Deutschlands, wie wir es kennen.": Top oder Flop ? Ich überlasse das Ihnen. Ich befürchte aber nach wie vor, dass ich völlig Recht hatte.

TOP 02.07.12 "US Kohlesektor - Monatelanger Abwärtstrend bald durchbrochen ?": Eher Top, aber nicht so eindeutig. Der Sektor definierte seinen absoluten Tiefpunkt am 26.07., insofern war die Annahme des Artikels grundlegend richtig. Seitdem ist der Sektor im Aufwärtstrend. Allerdings verläuft der Gegenanstieg bisher nicht so richtig überzeugend. Insofern ein verhaltenes Top.

FLOP 05.07.12 "Warum man die Porsche Aktie nun nicht mehr haben muss": Nach dem Artikel setzte der Kurs von Porsche zu einer massiven Rally an, insofern klarer Flop. Andererseits bin ich weiter von der inhaltlichen Sicht überzeugt, dass man in VW sein muss und nicht in Porsche, weil die Entwicklung des Porsche Kurses ein reines Lotteriespiel ist, auf das nur Herr Piech wirklich Einfluss hat. Als Aktionär sitzt man da sozusagen an einem gezinkten Kartentisch. Ich gebe mich nicht der Illusion hin zu durchdringen, was in der Porsche Bilanz alles passiert und nicht passiert. Und mit VW konnte man ja dann auch gutes Geld verdienen. Trotzdem, rein vom Kursverlauf her klarer Flop.

TOP 10.07.12 "Linde, SAP, ABB - drei substanzstarke Aktien, die ich nun für Buy&Hold interessant finde": Volltreffer. SAP seitdem 36% Plus. Linde 20% Plus. ABB 21% Plus. Und das alles in einem halben Jahr und ohne grosses Risiko bei sehr geringer Volatilität. Besser gehts kaum. Und ich halte alle drei Aktien auch für 2013 weiter für aussichtsreich.

TOP 18.07.12 "Wohin uns die Sommerrally führen könnte" und 19.07.12 "Dieser Bulle hat noch Kraft in den Lenden !": Eine im Nachhinein sehr treffende Sicht auf das 3. Quartal, inklusive der schon formulierten Erwartung der Herbststürme, die dann auch ab Ende September einsetzten.

TOP 31.07.12 "Aufbau eines Trades – Am Beispiel Silber": Zwischen dem Artikel und dem Hoch Ende September legte Silber eine 25% Rally hin.

TOP 08.08.12 "Goldminen – Erneut mit relativer Stärke gegenüber Gold": Nach dem Artikel legte der GDX innerhalb 6 Wochen eine 24% Rally hin.

TOP 28.08.12 "Chart der Woche – Hecla Mining": Nach dem Artikel legte HL innerhalb von nur 4 Wochen eine Rally von knapp 30% hin !

TOP 29.08.12 "Kurztipp – Kinross Gold": Nach dem Artikel legte Kinross innerhalb von nur 5 Wochen eine Rally von über 30% hin !

10.09.12 "Bijou Brigitte (522950) - Modeschmuck im Strudel der Eurokrise": Der mittelfristig angelegte Trade scheint zu funktionieren die Aktie steht nun über 10% höher als beim Artikel. Ein endgültiges Urteil will ich mir aber noch nicht erlauben.

FLOP 18.09.12 "Gold – Das für mich wahrscheinlichste Szenario der nächsten Wochen": Meine Leiden an Gold im 4. Quartal wurden hiermit eingeläutet. Und bis heute ist es so, dass ich auch im Nachhinein - auf Basis der damals vorhandenen Daten - an meiner Einschätzung keinen grundlegenden Fehler erkennen kann. Es ist trotzdem völlig anders gekommen und was mich am meisten irritiert ist, dass ich bis heute nicht verstehe warum. Insofern ist mein Edelmetall Trade des 4. Quartals für mich nach wie vor mein "Flop des Jahres !" Zwar habe ich dank gutem Risikomanagement da nur minimal Geld verloren, frustrierend waren die letzten 2 Monate aber schon.

21.09.12 "Marktanalyse - Wie wird das vierte Quartal für DAX, S&P500 und Co. ?": In dieser Marktanalyse scheinen die Schwierigkeiten des kommenden Quartals schon auf. Der Artikel ist auch Indikator dafür, dass ich mich im 4. Quartal nun schwerer tue den Markt "zu greifen".

FLOP 11.10.12 "Silber – Warum die Markttechnik nach einem bullischen Ausbruch riecht !": Auch hier setzt sich mein schlechter Edelmetall-Trade fort, der Kommentar zum 18.09.12 gilt auch hier. Da hat mich Mr. Market einmal kräftig an der Nase herum geführt.

TOP 14.10.12 "Marktupdate - DAX & Co.: Vom Weg des maximalen Schmerzes": Das war schon sehr prophetisch und die ersten zwei Phasen, inklusive des Tauchers unter 7000 im DAX, traten auch perfekt ein. Nur die ganz grosse Rally am Schluss über 8000 wurde uns verwehrt, ich bin aber recht sicher, ohne die Fiscal Cliff Verwirrung wäre die drin gewesen.

Mit Mitte Oktober will ich meinen Rückblick auch schliessen. Die weiteren Artikel sind in der Regel zu nahe an der Gegenwart um schon ein Urteil fällen zu können.

Abgesehen davon verschafft diese Liste auch so schon einen ganz treffenden Eindruck über das, was im Jahr 2012 auf Mr-Market.de gelaufen ist. Sicher musste ich vieles weglassen, insbesondere wichtige kleine Kommentare und Tips, um diesen Artikel nicht endgültig zu lang werden zu lassen. Trotzdem kann man nachvollziehbar sagen, dass das Jahr 2012 von vielen sehr guten Treffern geprägt war, die erhebliche Gewinne ermöglichten.

Insbesondere die in x Artikeln immer wieder konsistent thematisierte Marktsicht auf die grossen Entwicklungen der drei Quartale (Q1 bullisch, Q2 bärisch, Q3 bullisch), hat denen schöne Gewinne ermöglicht, die das verstanden haben. Dazwischen tummelten sich aber auch ein paar Flops, nobody is perfect. Würde mir jemand einen fehlerlosen Trackrecord präsentieren, würde ich es auch nicht glauben. Wir alle haben Fehleinschätzungen und niemand hat eine Kristallkugel. Der Unterschied ist, ob man daraus lernt und ob man in der Lage ist, die Risiken zu begrenzen.

Ich wünsche Ihnen allen einen guten Rutsch und uns weiter so viele Treffer in 2013 !

Ihr Hari

*** Bitte beachten Sie bei der Nutzung der Inhalte dieses Beitrages die -> Rechtlichen Hinweise <- ! ***