Mr-Market gibt es seit nun 12 Jahren und im freien Bereich und selbst in der Grundlagensektion haben sich Massen an Content angesammelt, der teilweise hochaktuell, weil universell gültig ist.

Schauen sie doch einfach nur mal in -> diese Liste <- der Grundlagenartikel des freien Bereiches.

Gerade jetzt, kurz vor den Osterferien, sind wir wieder in einer typischen Situation, über die ich vor 5 Jahren in folgendem Artikel geschrieben habe:

-> Vom Dabeibleiben und der Angst in uns <-

Denn der Markt hat alle Einschläge der letzten Wochen ganz wunderbar abgeschüttelt und scheint hoch zu wollen, gleichzeitig ergiesst sich aber (mal wieder) ein mediales Crescendo an "Warnungen" und bärischen Weissagungen über uns und verunsichert die armen Anlegerseelen.

Als arme Anlegerseele kann man da schon Sorgen bekommen, wenn Aktienstrategen wie Marko Kolanovic von JP Morgan oder Mike Wilson von Morgan Stanley vor einer schweren Rezession warnen und behaupten, dass das erste Quartal den Hochpunkt des Marktes in 2023 markiert oder die Gewinnerwartungen der Unternehmen viel zu hoch seien.

Da kann man sich als arme Anlegerseele vor unglaublich viel sorgen, bärische Weissagungen hören sich auch immer besonders "intelligent" an, der Verweis darauf, dass die Märke im Mittel steigen, hat dagegen eher einen naiven Klang.

Sorgen machen, kann man sich aktuell zum Beispiel wie folgt:

- Was wenn jetzt doch eine scharfe Rezesson kommt und die Gewinnerwartungen viel zu hoch sind?

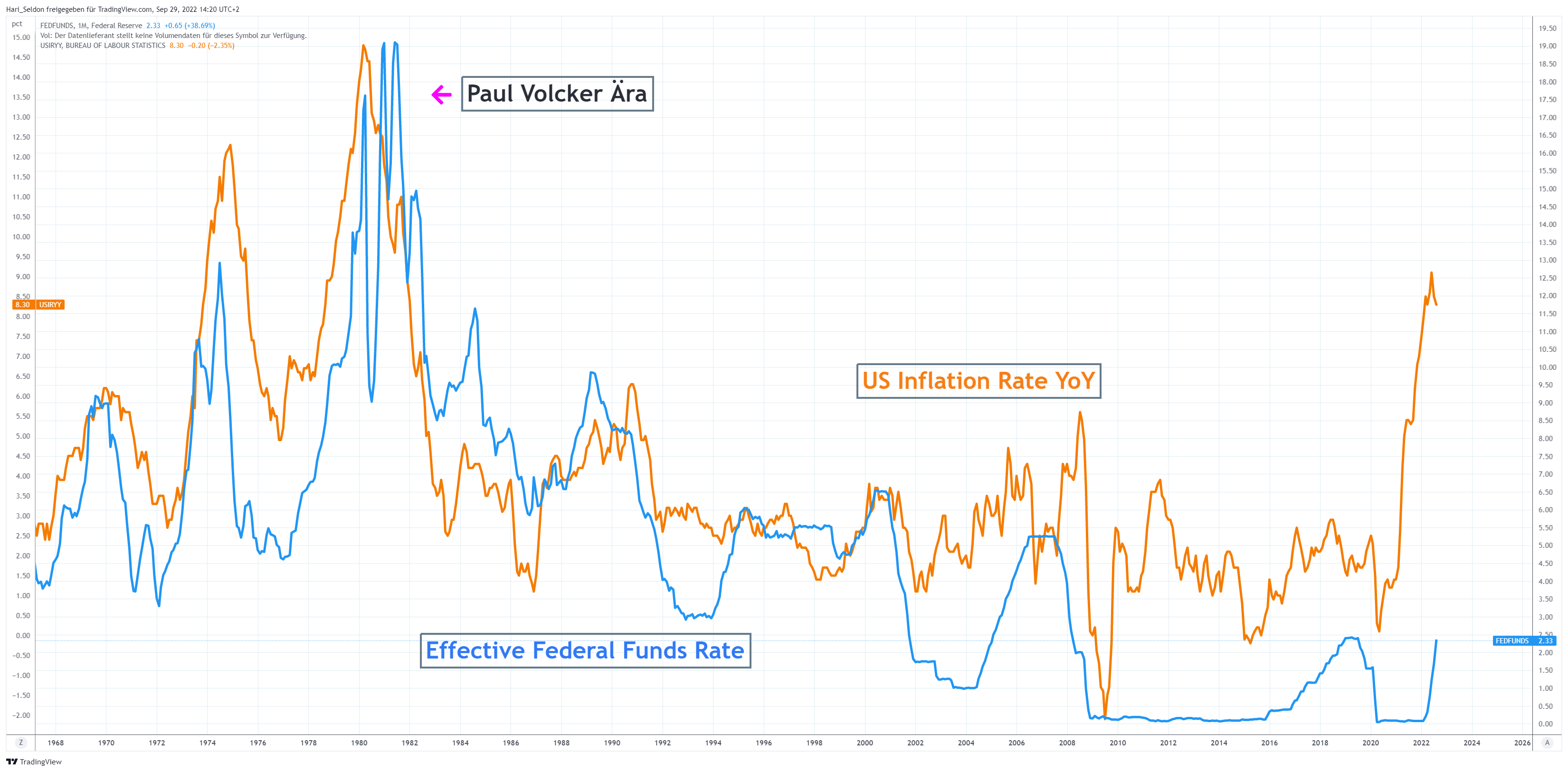

- Was wenn die Inflation wieder steigt und das Narrative der fallenden Inflation sich als falsch herausstellt?

- Was wenn die Bankenkrise weiter eskaliert und in ein paar Wochen eine weitere US-Bank aus den Top-20 kippt?

- Was wenn sich der Krieg in der Ukraine doch ausweitet und die NATO direkt involviert wird?

- Was wenn die FED doch überzieht und hilflos einer Stagflation gegenüber steht?

Und jetzt komme ich daher, wische das alles weg und sage: Schmarrn! Damit meine ich nicht, dass der bärische Pfad unmöglich ist, sondern nur, dass es nichts bringt, sich von einzelnen Risiken verrückt machen zu lassen, der Markt ist immer die Synthese unterschiedlichster Strömungen und nie das Ergebnis nur eines Faktors!