Ja, den hinteren Teil dieses Artikels hatte ich -> 2019 hier <- schon einmal im freien Bereich, aber in der modernen Medienwelt der Klickeritis und schnellen Aufreger, sind selbst Texte die drei Tage alt sind schon schnell vergessen, geschweige denn drei Jahre. 😉

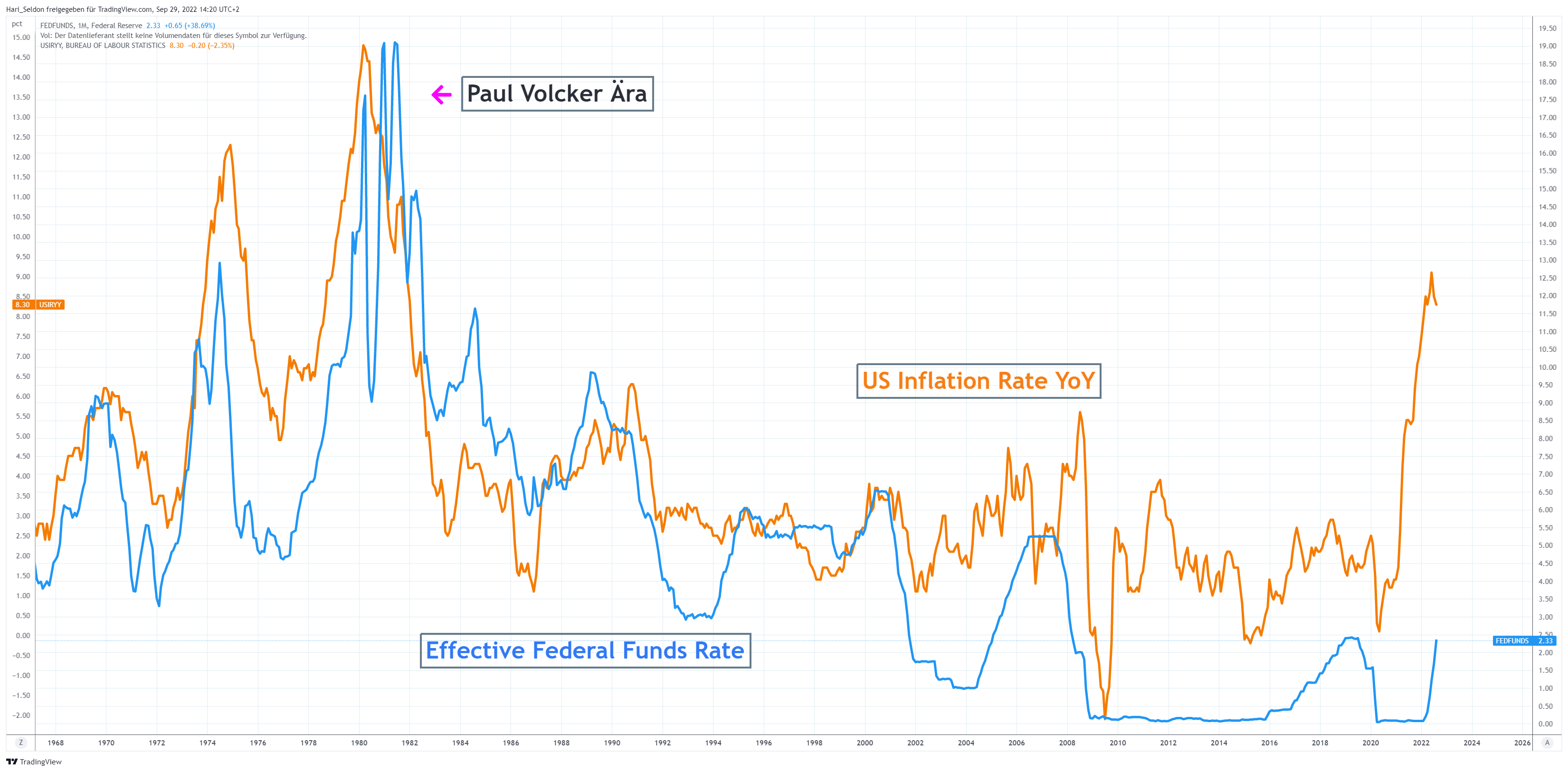

Dabei wird das Thema gerade jetzt perspektivisch interessant, denn die Renditen der 10-jährigen US-Staatsanleihen nähern sich schon 4% und FED-Chef Jerome Powell versucht sich als "Klon" von Paul Volcker zu positionieren, der in den 80ern mit einer brutalen Zinspolitik die Inflation erfolgreich bekämpft hat.

Man sieht übrigens sehr schön, wie zeitnah zu Volckers Zeiten in den 80ern die FED auf die Inflation reagiert hat und dass man heute viel zu lange gewartet hat - die EZB übrigens noch schlimmer als die FED.

Nun wissen wir nicht, wie lange Jerome Powell noch auf dem zinstechnischen Gaspedal bleibt, aber Zinsen im zweistelligen Bereich wie zu Volckers Zeiten erscheinen schon deshalb unrealistisch, weil selbst die Vereinigten Staaten diese dauerhaft nicht mehr tragen können, wenn die immense Schuldenlast dann langsam von alten Anleihen auf neue refinanziert werden muss.

Es ist also realistisch anzunehmen, dass die US-Zinsen irgendwo oberhalb von 4% ein dauerhaftes Hoch finden, vielleicht erreichen sie Anfang 2023 auch noch 5%, spätestens dann sollte aber die US-Konjunktur so abkippen, dass die FED in ihrem dualen Mandat wieder vom Gaspedal gehen muss.

Und genau dieser Moment, nennen wir ihn mal *Peak Inflation*, weil er wohl mit dem Hoch der Inflationserwartungen korrelieren wird, könnte dann die erste strukturelle Chance für Anleihen seit Jahrzehnten sein. Denn mit wieder fallenden Zinsen, steigen Anleihen im Wert und dass man auf eine "sichere" 10-jährige US-Staatsanleihe nun fast 4% Zins bekommt, ist ja auch wieder attraktiv, sobald die Inflation fällt und der Realzins damit wieder ins Positive dreht.

Wie damit umzugehen ist, besprechen wir konkret im Premium-Bereich, hier im freien Bereich will ich mit dem Artikel von 2019 aber überhaupt für die Grundlage sorgen, dass Anleihen in ihren Prinzipien überhaupt verstanden werden.

Denn mittlerweile gibt es eine ganze Generation normaler Anleger, für die Anleihen nie ernsthaftes Thema waren, die Attraktivität dem deutschen Staat langfristig Geld zu leihen und dafür 0% Zinsen zu bekommen oder bei Minuszinsen für diese "Gnade" sogar zahlen zu müssen, ist ja auch nicht wirklich eingängig. 😛

Anleihen waren für Otto Normalanleger also lange kein Thema, grundsätzlich gehören Anleihen aber durchaus als sinnvoller Baustein in ein ausgewogenes Investment-Depot und in der Zukunft kann das vielleicht auch wieder der Standard werden.

Eine Investition von Otto Normalanleger in Anleihen scheitert aber oft schon daran, dass die Grundlagen fehlen, um Anleihen wenigstens im Ansatz zu verstehen. Gerade die "verdrehte Kursstellung" - Anleihen fallen wenn Zinsen steigen - und die Frage was ein Kurs abweichend von 100 bedeutet, löst immer wieder Verwirrung aus. Damit ergibt sich doch logisch die sinnvolle Aufgabe, Ihnen diese absoluten Basics rund um Anleihen anhand von verständlichen Beispielen zu vermitteln.

Wir fragen uns also: Wat is ene Anleihe?

Da stelle mer uns janz dumm und stellen uns vor, wir wollten im superteuren Oberbayern ein grösseres Haus erwerben und das von einer Bank finanzieren lassen. Da braucht man dann schnell mal 1,5 Millionen, denn ein Quadratmeter Grund alleine, geht dort für 700 bis 1.000€ über den Tresen.

Eigentlich ist man sich ja sicher, dass man diese Finanzierung stemmen kann, aber die blöde Bank will natürlich "Sicherheiten" - man hat aber dummerweise keine zu bieten. So sinnt man nach einer anderen Finanzierung und kommt auf den Gedanken eine "Anleihe" zur Finanzierung heraus zu geben.

Eine Anleihe ist nichts weiter als eine institutionell konstruierte Schuldverschreibung, eine Art Schuld-Urkunde also, die ein Rückzahlungs- und Zinsversprechen enthält und demjenigen als Gegenleistung in die Hand gedrückt wird, der Ihnen Geld zu leihen bereit ist.

An dieser Stelle sei angemerkt, dass in der Realität kein Häuslebauer eine Anleihe herausgeben wird, weil es sich erstens wegen der immensen Konstruktions-Kosten (Prospekt ua) nicht lohnt und zweitens auch andere institutionelle Hürden existieren.

Theoretisch ist das aber vorstellbar und wir tun aus didaktischen Gründen nun mal so, als würden Sie zur Finanzierung Ihres Hauses eine Anleihe heraus geben. Der große Vorteil der Anleihe ist nämlich, Sie brauchen keine weiteren Sicherheiten. Sie bieten den Geldgebern einen Zins und die überlegen sich ganz frei, ob der Zins ihnen hoch genug ist, um damit auch das Risiko abzudecken, dass sie den Kredit (hier als Anleihe) nicht zurück zahlen können.

Das "Emissionsvolumen" ist ja klar, es wird 1,5 Millionen betragen, die Summe die Sie benötigen. Nun stellt sich die Frage der "Stückelung", also der kleinsten Einheit, in der Ihnen jemand einen "Teilkredit" geben kann.

Würden Sie die Stückelung weiter bei 1,5 Millionen belassen, wären Sie weiter im "Bank-Szenario", denn Sie hätten dann nur einen einzigen Gläubiger, so wie die Bank.

Da Sie aber glauben, dass Freunde und Nachbarn Ihnen auch Geld leihen werden, setzen Sie die Stückelung auf 1.000 Euro herab, so dass jeder sich beteiligen kann, der mag. Es werden also 1.500 Stücke Ihrer Anleihe a 1.000€ Nominalwert ausgegeben.

Bleibt die Laufzeit und der Zins. Die Laufzeit soll 10 Jahre betragen, danach versprechen Sie Ihren Gläubigern die Rückzahlung. Und beim Zins machen Sie im Vorfeld eine Umfrage, was denn die Mehrheit gerade noch so eben akzeptieren wird. Sie orientieren sich dabei an Vergleichswerten und kommen zum Ergebnis, einen Zins (Koupon) von 6% anzubieten.

Denn der Zins muss höher als beim Bankdarlehen sein, da Sie ja hinter der Anleihe keine Sicherheiten hinterlegen. Genau das ist eben der Umstand, den all die Privatanleger nicht verstanden haben, die "Mittelstandsanleihen" für eher lächerliche Zinssätze wie 6% gezeichnet haben, im Irrglauben das sei viel. Die Realität ist aber, dass viele dieser Firmen eben keinen Kredit von der Bank bekommen haben, in privaten Anlegern haben sie aber einen "greater fool" gefunden, der ihnen Geld für einen gegenüber dem Risiko viel zu kleinen Zins geliehen hat.

Aber zurück zu Ihnen und den 6%. Klar, wenn Sie nun ein Staat oder eine Bank wären, könnten Sie nun auch Anleihen mit 2% Zins ausgeben und diese würden ihnen trotzdem aus der Hand gerissen, weil die Notenbank dann Ihre Anleihe gleich mit frisch gedrucktem Geld aufkauft. Aber dieses Privileg haben wir kleine "Hanswürste" halt nicht, das ist nur den "Systemrelevanten" vorbehalten - einige sind eben gleicher als gleich. 😉

Sie aber wissen von Ihren Umfragen, dass für 6% Zins sich wohl in Ihrem Freundeskreis und Nachbarschaftsumfeld genügend Menschen finden, die Ihre Anleihe "zeichnen" und damit Ihre Privatplatzierung (Emission) ein Erfolg wird und gelingt.

Und so geschieht es, Ihre Anleihe ist voll ausgegeben, Sie haben 1,5 Millionen € Darlehen von Freunden und Nachbarn erhalten und haben dafür den Kreditgebern (Gläubigern) eine Schuldverschreibung in Form einer verbrieften Urkunde ausgegeben, in der Sie Rückzahlung und Zins zusichern.

Punkt. Das ist eine Anleihe. Das machen Unternehmen und Staaten im Prinzip genau so. Jetzt geht Ihre Geschichte aber weiter.

Denn 5 Jahre geht alles gut und Sie werden in Ihrer Nachbarschaft besonders liebevoll begrüsst und wenn Sie auf der Straße spazieren gehen, machen die Nachbarn einen besonders großen Bogen mit dem Auto, keiner will doch risikieren, dass der umgefahren wird, dem man Geld geliehen hat. 😉

Dann aber, im 6. Jahr, beginnt ein böses Gerücht in der Nachbarschaft umzulaufen, Sie haben Ihren Job verloren! Wären Sie jetzt Griechenland, würden Ihnen in der Metapher die Steuereinnahmen wegbrechen, mit dem gleichen Ergebnis.

Ihre Nachbarn beginnen hinter Ihrem Rücken zu flüstern, denn jedem ist klar, dass Sie nun vielleicht Ihre Anleihe nicht bedienen können, sprich den Zins nicht zahlen und vielleicht sogar die Rückzahlung nicht leisten. Und dummerweise haben Ihre Nachbarn ja keine weiteren Sicherheiten, die haben nur dieses Blatt Papier, diese Urkunde. Das macht nervös.

Lange wird nur geflüstert und Sie, der Sie tatsächlich den Job verloren haben, versuchen den Schein zu wahren. Dann aber an einem Abend, klopft es kräftig an die Tür. Der bärbeissige Nachbar drei Häuser weiter steht vor Ihnen und verlangt lautstark sein Geld zurück, er will seinen Kredit *jetzt sofort* zurück gezahlt haben.

Sie aber lehnen ab, Sie müssen ablehnen, denn die Anleihe ist ein Dokument, von dem man nicht einfach abweichen kann, denn das definiert den Rückzahlungstermin eindeutig und rechtsverbindlich für alle. Der Nachbar zieht am Ende wütend und mit Drohungen von dannen und Sie verwünschen sich, das mit der Anleihe je gemacht zu haben. Sie haben aber eine Idee, Sie rufen dem Nachbarn zu, dass dieser seine Teile der Anleihe ja an jemand anderen verkaufen könnte!

Ein Lächeln geht über dessen Gesicht und schon am Folgetag sehen Sie, wie der mit anderen Nachbarn verhandelt. Nur dummerweise für ihn, sind die anderen Nachbarn ja auch nicht doof und wissen um Ihren Jobverlust. 10.000€, also 10 Stücke, hat der bärbeissige Nachbar 3 Häuser weiter in Sie investiert, die anderen geben ihm aber aufgrund der höheren Risiken keine vollen 10.000 für die Anleihe mehr.

Lange wird verhandelt und am Ende einigt man sich auf einen Abschlag von 20%. 8.000€ bekommt Ihr Besucher und die Anleihe geht an einen anderen Nachbarn über. Dieser bärbeissige Nachbar wird Ihnen seinen Verlust nie vergessen.

Ihre Anleihe hat also zu 80% des Nominalwertes den Besitzer gewechselt, weil Ihre Finanzkraft nicht mehr so zweifelsfrei war, wie bei Emission der Anleihe.

Als Einwurf dürfen Sie hier einen weiteren Lernsatz aufnehmen, Anleihen werden immer in Prozentwerten des Nominalwertes gehandelt und haben keine "Kurse" im eigentlichen Sinne des Wortes, wie Sie das von Aktien kennen.

Die Jahre vergehen und Sie haben mal einen Job und mal keinen und Ihre Nachbarn zittern wie die Gläubiger Griechenlands. Zeitweilig wechselten weitere Anleihen den Besitzer und das nur noch für 70%, das Zutrauen Ihrer Nachbarn wurde also geringer.

Je näher aber die 10 Jahre kamen, desto mehr verstummten die Sorgen, denn wenn Sie bisher nicht die Pleite erklärt haben und alle Zinsen pünktlich gezahlt haben, steigt die Wahrscheinlichkeit, dass es auch in den letzten Monaten nicht passiert, und Sie die Schulden (Anleihe) auch zurück zahlen können.

Am Ende zahlen Sie ihre Schulden alle zurück und Sie werden in der Nachbarschaft wieder ohne Getuschel gegrüsst. Nur der bärbeissige Nachbar drei Häuser weiter hat immer noch einen finsteren Blick, denn seine 2.000€ Verlust sind ganz real.

So..... soweit die kleine Geschichte.

Wir fassen also die ersten Lerninhalte zusammen:

(1) Anleihen sind formalisierte Schuldverschreibungen, die Rückzahlung und Zins mit einer Urkunde garantieren. Große Anleihen werden an der Börse gehandelt und können so täglich gekauft und verkauft werden.

(2) Das Emissionsvolumen ist die Gesamtsumme, die mit der Anleihe an Darlehen eingeholt wird.

(3) Die Laufzeit sagt, wann die Anleihe zurück gezahlt wird.

(4) Die Stückelung ist die kleinste Einheit, zu der jemand die Anleihe zeichnen - sprich erwerben kann.

(5) Es gibt keinen "Kurs" bei Anleihen, sondern Anleihen werden in Prozent des Nominalwertes gehandelt. Wenn die Stückelung 1.000€ beträgt und Sie eine Anleihe zu 90% besitzen, ist diese also 900€ wert.

Am Beispiel haben Sie ja schon gesehen, dass alle wirtschaftlichen Ereignisse, die sich auf die Bonität des Schuldners auswirken, sich auch auf die Bewertung einer Anleihe in Prozent auswirken.

Wenn ein Land wie Griechenland also in eine wirtschaftliche Krise gerät, die die Rückzahlung der Anleihen in Frage stellt, werde Käufer der noch laufenden Anleihen am Markt dafür keine 100% mehr zahlen, sondern weniger. Je schlechter die Lage, je unsicherer die Rückzahlung, desto geringer der Prozentsatz der an der Börse ausgewiesen wird.

Je näher aber der Rückzahlungszeitpunkt kommt, ohne dass es zum Default (der Pleite, der Meldung dass die Anleihe nicht zurück gezahlt wird) kommt, desto mehr steigt der Wert der Anleihe wieder auf 100%.

Wobei "steigt" dabei missverständlich ist, da steigt eigentlich gar nichts, sondern anders herum ist es richtig: Der Risikoabschlag wird geringer und am Tag der Rückzahlung ist dieser wieder Null und die Anleihe wird zu 100% zurück gezahlt.

Nun gibt es neben der Rückzahlungswahrscheinlichkeit aber noch einen weiteren Faktor, der auf die Bewertung einer laufenden Anleihe wirkt und das ist das Zinsniveau selber.

Denn da man börsennotierte Anleihen jederzeit zur Marktbewertung in Prozent kaufen und verkaufen kann, ist der größte Feind der guten Anleihe die bessere Anleihe.

Stellen wir uns Daimler vor, die in einem hypothetischen Szenario eine Anleihe über 4% ausgeben und alle sind glücklich damit. Dummerweise drückt die Notenbank auf das Zinspedal und 2 Jahre später sind die Marktzinsen höher und Daimler legt eine neue Anleihe mit ähnlichen Konditionen zu 5% auf.

Nun glauben Sie vielleicht hier einen "Free Lunch" zu haben, Sie verkaufen die alte Anleihe mit 4% Koupon (Zins) und kaufen in gleicher Höhe die neue Anleihe zu 5% Koupon. Schön wärs, aber der Markt ist ja nicht doof.

Weil die alte Anleihe nun unattraktiver geworden ist, wird sie an der Börse nicht mehr zu 100%, sondern zu einem geringeren Prozentsatz gehandelt. Und diese Differenz ist bis zum Ende der Laufzeit hochgerechnet, wie durch ein Wunder genau der abgezinste Gegenwert des Vorteils, den die neue Anleihe nun bietet.

Der Markt kann eben sehr schnell und sehr gut rechnen und wertet eine alte Anleihe in dem Moment ab, in dem die Zinsen steigen. Und der Wert der Abwertung entspricht exakt dem, was man bis zum Ende der Laufzeit an Differenz gegenüber dem neuen Zins verliert.

An dieser Stelle sei dabei noch ein weit verbreitetes Missverständnis heraus gearbeitet, nach dem man ja nur bis zum Ende der Laufzeit warten muss, um Risiken aus einem erhöhten Zinsumfeld zu vermeiden. Das ist schlicht falsch, denn wie oben gesagt, sagt der am Ende der Laufzeit wieder auf 100 steigende Kurs ja nur, dass der Restwert der noch ausstehenden (im Marktvergleich zu niedrigen) Zinszahlungen immer kleiner wird - was ja kein Wunder ist, wenn die Restzeit gegen Null geht.

Den Nachteil der im Marktvergleich zu geringen Zinszahlung haben Sie ja aber während der Laufzeit mit jedem abgelaufenen Tag schon vereinnahmt, der Nachteil ist also unwiderruflich schon in Ihrem Depot angekommen, ein Warten auf das Laufzeitende heilt daran gar nichts!

Daraus ergeben sich weitere Merksätze:

(6) Wenn die Zinsen und damit Renditen der Anleihen steigen, verlieren alte Anleihen an Wert. Und zwar genau so viel, wie die Differenz zum neuen Zinsniveau für den Rest der Laufzeit ausmacht.

(7) Alte Anleihen während einer Phase steigender Zinsen, notieren also während der Laufzeit unter 100%.

(8) Alte Anleihen während einer Phase fallender Zinsen, notieren also während der Laufzeit über 100%.

(9) Je näher der Tag der Rückzahlung der Anleihe kommt, desto mehr nähert sich der Marktwert wieder 100% an. Denn die Differenz ergibt sich aus der Zinsdifferenz in der Restlaufzeit und wenn die Restlaufzeit gegen Null geht, muss es auch die Differenz.

(10) Weil die Dauer der Restlaufzeit ein inhärentes Risiko ist - je mehr Zeit vergeht, desto mehr kann passieren - haben in einem normalen Zinsenvironment langlaufende Anleihen immer höhere Koupons (Zinsen) als kurzlaufende Anleihen. Das Risiko der scheiternden Rückzahlung ist bei Kurzläufern halt kleiner und der Zins bildet bei der Emission das höhere Risiko gleich ab. Das kann sich in Sondersituationen aber umdrehen und dann redet man von einer invertierten Zinskurve, die ein Signal für eine Rezession sein kann. Das soll hier nun aber nicht Thema sein.

So .... damit nähern wir uns dem Ende. Ich hoffe ich konnte das Prinzip verdeutlichen. Natürlich gibt es noch viele Details, die so eine Einführung nicht ansprechen kann. Nicht alle Anleihen werden zum Beispiel zu 100% emittiert.

Was ich Ihnen hier aber vermitteln wollte ist, wie Anleihen im Prozentsatz der Bewertung während der Laufzeit, Veränderungen des Zinsumfeldes und der wirtschaftlichen Lage abbilden. Je näher das Ende der Laufzeit kommt, desto mehr normalisiert sich der Wert aber wieder auf 100.

Übrigens, wenn Sie einen Anleihen-ETF kaufen, dann haben Sie einen echten Kurs. Denn ein Anleihen-ETF besteht ja aus vielen Anleihen, die immer wieder ersetzt werden. So hat man verschiedene Anleihen der Laufzeit im Depot und in Summe entsteht dann ein echter Kurs, der Wert des Gesamtportfolios.

Dieser echte Kurs bei Anleihen-ETFs funktioniert aber auch invers, da eben Anleihen enthalten sind:

Steigen die Zinsen, sinkt der Wert des ETF-Portfolios und der Kurs des ETFs fällt.

Fallen die Zinsen, steigt der Wert des ETF-Portfolios und der Kurs des ETFs steigt.

Renditen und Anleihen sind also immer invers zu sehen. Wenn Renditen steigen, fällt der Prozentwert einer existierenden Anleihe oder der Kurs eines Anleihen-ETFs. Und umgekehrt.

Ich hoffe diese Erklärung hilft, das Grundprinzip von Anleihen zu verstehen. Zum Abschluß will ich aber noch einmal daran erinnern, dass die -> Schnupperaktion zum Jahresende 2022 <- nur noch bis zum morgigen Freitag läuft und dann abgeschaltet wird.

Wenn sie also schon immer mal bei Mr. Market in den Premium-Bereich schauen wollten, in dem solche Artikel vielfältig vorhanden sind und jede Menge tägliche Aktualität dazu, dann nutzen sie dieses Angebot noch bis morgen Abend.

Ihr Michael Schulte (Hari)

*** Bitte beachten Sie bei der Nutzung der Inhalte dieses Beitrages die -> Rechtlichen Hinweise <- ! ***