Ja, den hinteren Teil dieses Artikels hatte ich -> 2019 hier <- schon einmal im freien Bereich, aber in der modernen Medienwelt der Klickeritis und schnellen Aufreger, sind selbst Texte die drei Tage alt sind schon schnell vergessen, geschweige denn drei Jahre. 😉

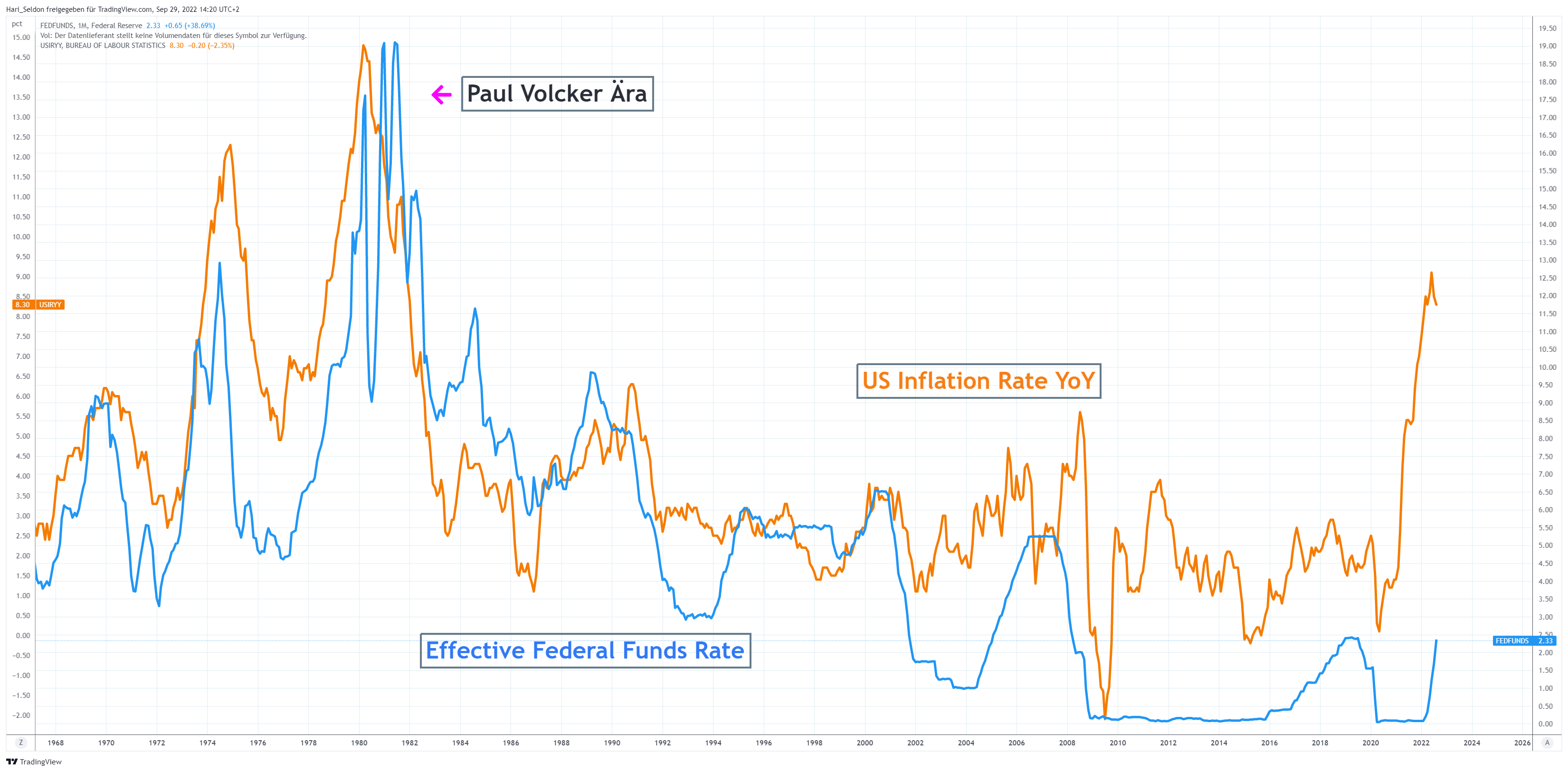

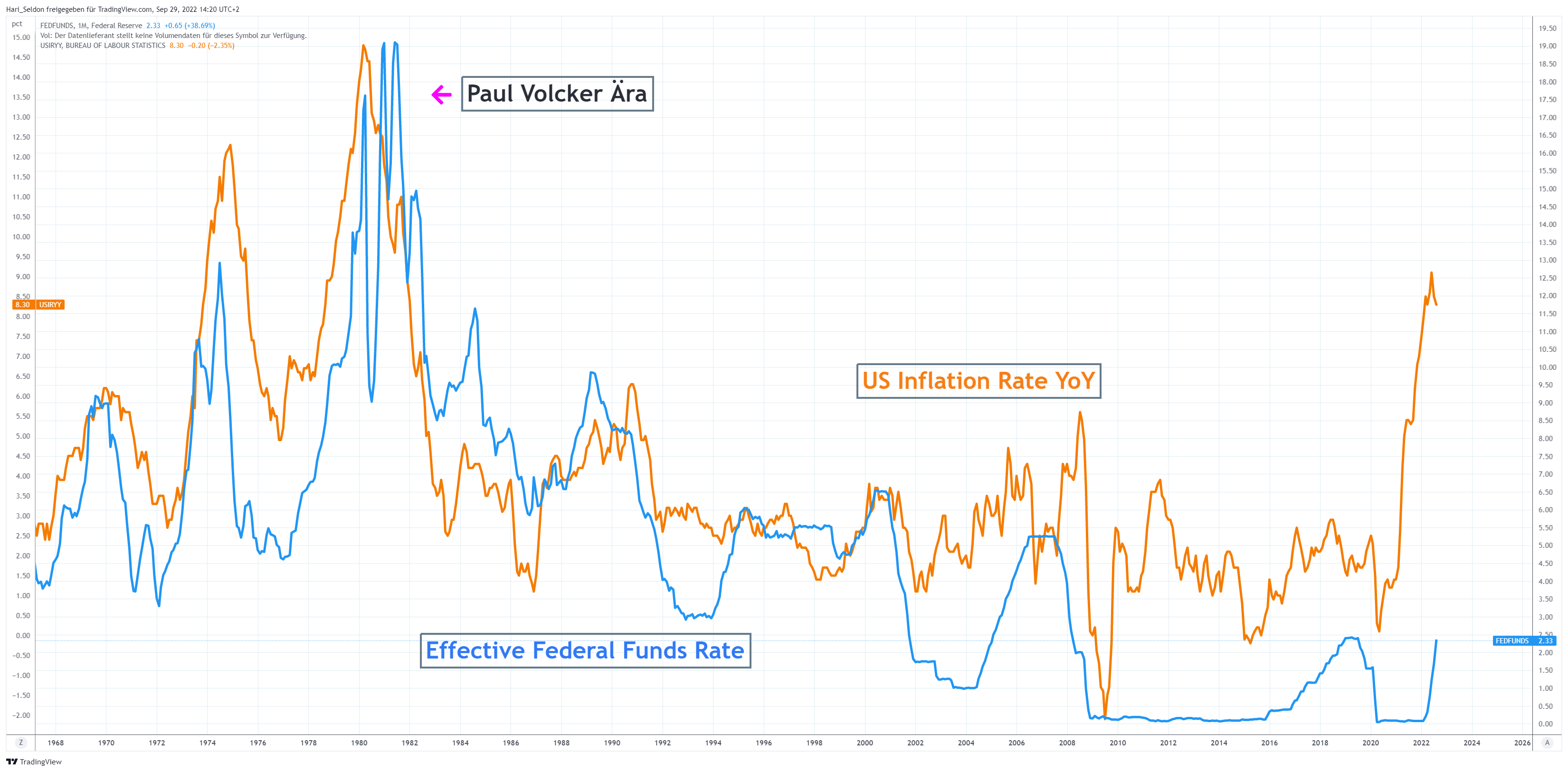

Dabei wird das Thema gerade jetzt perspektivisch interessant, denn die Renditen der 10-jährigen US-Staatsanleihen nähern sich schon 4% und FED-Chef Jerome Powell versucht sich als "Klon" von Paul Volcker zu positionieren, der in den 80ern mit einer brutalen Zinspolitik die Inflation erfolgreich bekämpft hat.

Man sieht übrigens sehr schön, wie zeitnah zu Volckers Zeiten in den 80ern die FED auf die Inflation reagiert hat und dass man heute viel zu lange gewartet hat - die EZB übrigens noch schlimmer als die FED.

Nun wissen wir nicht, wie lange Jerome Powell noch auf dem zinstechnischen Gaspedal bleibt, aber Zinsen im zweistelligen Bereich wie zu Volckers Zeiten erscheinen schon deshalb unrealistisch, weil selbst die Vereinigten Staaten diese dauerhaft nicht mehr tragen können, wenn die immense Schuldenlast dann langsam von alten Anleihen auf neue refinanziert werden muss.

Es ist also realistisch anzunehmen, dass die US-Zinsen irgendwo oberhalb von 4% ein dauerhaftes Hoch finden, vielleicht erreichen sie Anfang 2023 auch noch 5%, spätestens dann sollte aber die US-Konjunktur so abkippen, dass die FED in ihrem dualen Mandat wieder vom Gaspedal gehen muss.

Und genau dieser Moment, nennen wir ihn mal *Peak Inflation*, weil er wohl mit dem Hoch der Inflationserwartungen korrelieren wird, könnte dann die erste strukturelle Chance für Anleihen seit Jahrzehnten sein. Denn mit wieder fallenden Zinsen, steigen Anleihen im Wert und dass man auf eine "sichere" 10-jährige US-Staatsanleihe nun fast 4% Zins bekommt, ist ja auch wieder attraktiv, sobald die Inflation fällt und der Realzins damit wieder ins Positive dreht.

Wie damit umzugehen ist, besprechen wir konkret im Premium-Bereich, hier im freien Bereich will ich mit dem Artikel von 2019 aber überhaupt für die Grundlage sorgen, dass Anleihen in ihren Prinzipien überhaupt verstanden werden.

Denn mittlerweile gibt es eine ganze Generation normaler Anleger, für die Anleihen nie ernsthaftes Thema waren, die Attraktivität dem deutschen Staat langfristig Geld zu leihen und dafür 0% Zinsen zu bekommen oder bei Minuszinsen für diese "Gnade" sogar zahlen zu müssen, ist ja auch nicht wirklich eingängig. 😛

Weiterlesen ...