22 Uhr Handelschluss

Da ist sie also, die erste ernst zu nehmende Korrektur seit Wochen und als solche mehr als überfällig. Ich freue mich darüber, dass sie nun endlich da ist ! Wer heute um 08.20 Uhr meine Warnung sah, hatte die Chance der Bewegung um 100 DAX Punkte von 6750 runter bis 6650 aus dem Weg zu gehen.

Schade finde ich, dass wir bei DAX 6650 schon wieder eine Umkehrformation hatten und schon wieder gestiegen sind. Denn wenn es das mit der Korrektur schon wieder war, könnten wir dann auch in den nächsten Tagen keinen Tag mal entspannt die Bewegung nach oben geniessen. Denn nur nach einer erfolgten, nachhaltigen Korrektur gibt es eine Phase geringen Risikos für Longs. Und was heute passiert ist, reicht zwar um als Korrektur zu gelten, aber nicht um den überkauften Zustand des Marktes wirklich zu bereinigen.

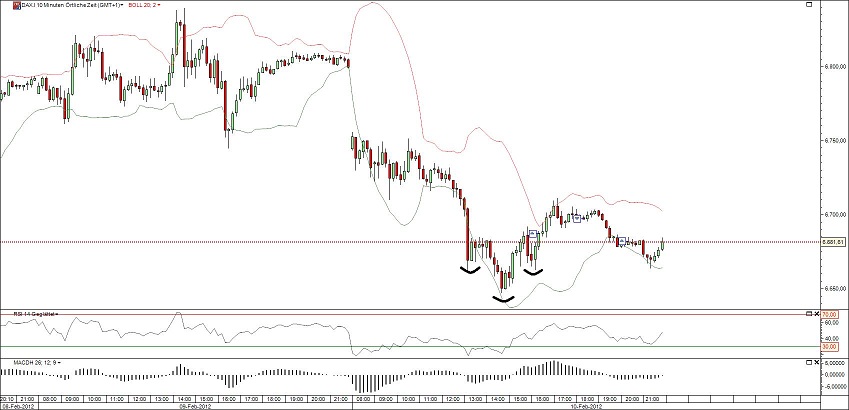

Unten sehen Sie den DAX Future Chart aus 10 Minuten Sicht. Man sieht wunderbar die inverse Schulter-Kopf-Schulter (ISKS) Formation mit einem Tief etwas unter 6650 und einer Nackenlinie (je nachdem wie man sie genau zieht) bei ca. 6685.

Wer sich mal für einen einfachen Intraday-Trade interessiert, der schaue auf das blaue Dreieck im Chart in Höhe der Nackenlinie. Beim Ausbruch über die Nackenlinie bin ich im Handelssystem Long gegangen um die erwartete Bewegung der ISKS Formation mitzunehmen, die rein rechnerisch Potential bis ca. 6720 hatte, weil diese Bewegungen gerne den Abstand zwischen Tiefpunkt und Nackenlinie (hier also ca. 35 Punkte) noch einmal oben drauf legen. Nachdem sich aber abzeichnete, dass die Bullen dafür nicht genügend Kraft hatten, weil sie den kleinen Dip um 6700 schon nicht mehr kaufen konnten, habe ich mit kleinem Gewinn glatt gestellt - das ist das nach unten zeigende blaue Dreieck. Keine grosse Sache also, aber vielleicht ein nettes Beispiel, wie man eine Chart-Formation traden kann. Sie sehen weiter rechts (also später) noch einen weiteren kleinen Long-Trade, den ignorieren wir aber mal um die Erklärung hier nicht ausufern zu lassen.

Was die Entwicklung des Marktes Anfang nächster Woche angeht, habe ich nach diesem Tag keine klare Tendenz die ich mit Ihnen teilen könnte. Denn eigentlich sollte es noch etwas unruhig weiter gehen. Das Thema Griechenland steuert ja nun definitiv aufs grosse Finale zu und auch wenn selbst eine Pleite den Markt nach meiner Erwartung nicht mehr zum grossen Einbruch bringen würde, hat es doch das Potential für eine Fortsetzung dieser Korrektur. Die Umkehrformation schon bei 6650 öffnet aber auch die Möglichkeit, dass wir ganz schnell den GAP von heute morgen unterhalb 6800 wieder schliessen.

Man kann argumentieren, dass diese Umkehrformation ja im späten Handel durch das Abrutschen bis 6670 wieder negiert wurde. Aber ich bin damit vorsichtig diese späten Bewegungen im DAX überzubewerten, da diese ja nur noch rechnerische Fortschreibungen der Wallstreet sind. Im echten Handel wollte der Markt nicht mehr unter 6650 und das ist zunächst mal ein Faktum, dass man einfach so stehen lassen muss. Insofern bin ich heute Abend für kommenden Montag ohne klare Tendenz - auch wenn ich einer Fortdauer der Korrektur leicht höhere Chancen einräume. Ich erwarte also demütig, was Mr. Market so alles in Petto hat.

Nehmen wir aber mal theoretisch an, wir würden Anfang nächster Woche weiter korrigieren. Wenn Sie mich dann fragen, wie weit es runter gehen könnte, bin ich natürlich überfragt. Ich kann Ihnen aber sagen, was "nach Lehrbuch" eine normale Bullenmarkt-Korrektur wäre und die läge so im Bereich von ca. 3-6%. Nehmen wir 5%, also gut 300 Punkte im DAX an, dann landen wir in der Zone von DAX 6400. Genau diese Zone ist auch die erste, wo ich erwarten würde, dass ein Rücksetzer nachhaltig wieder gekauft wird. Denn um diese Zone haben wir im Januar lange gekämpft und 6400 nach dem Ausbruch am 30. Januar sogar noch einmal von oben getestet. Das heisst nicht, dass wir nicht auch schon höher drehen können. Das heisst nur, dass ich da keine Marken sehen kann, die für mich echte Signifikanz haben.

All diese Diskussionen um die Höhe einer Korrektur sollten Sie aber nicht dazu verleiten, das Wesentliche aus dem Auge zu verlieren:

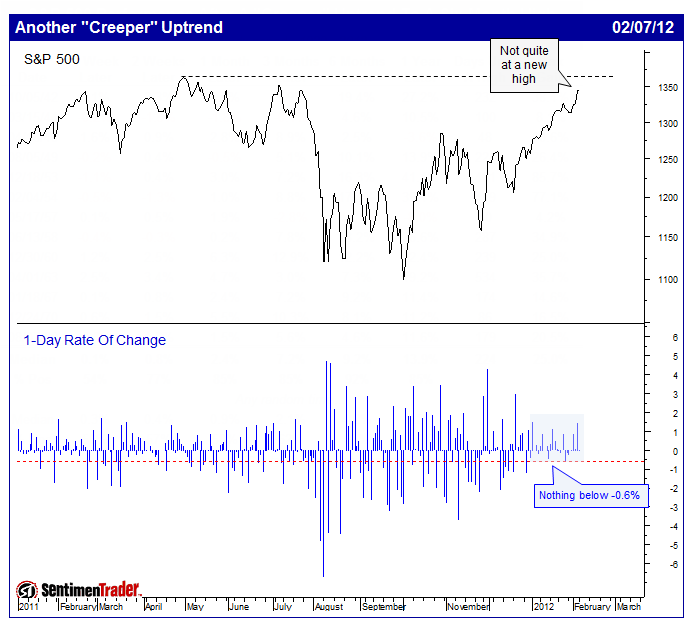

Wir sind immer noch mitten in einer dynamischen Aufwärtsbewegung und auch wenn wir bis 6400 im DAX korrigieren, ist noch nichts passiert, was diese in Frage stellt !

Ich habe heute auch wieder allerlei komplexe Chartanalysen gesehen, in denen sogar mit "unsichtbaren Widerstandsmarken" und ähnlichem um sich geschmissen wurde. Deshalb - und weil ich hier ja auch versuchen will Wissen zu vermitteln, das Sie weiter bringt - noch ein paar Zeilen zum Thema Chartanalyse aus meiner persönlichen Sicht bzw. Erfahrung:

Denn "unsichtbare Widerstandszonen" und ähnliches sind für mich "Voodoo" und sind für mich Ausdruck des Elends der "Chartisten". Denn weil es so leicht ist ein paar bunte Linien zu ziehen, tummeln sich leider ein paar im Markt, denen die Grundlagen fehlen und die manchmal gar nicht verstanden haben wann Charttechnik überhaupt funktionieren kann und wann eben nicht. Das mangelnde Verständnis um Zusammenhänge wird dann durch selbst erzeugte Komplexität verdeckt. Dabei funktioniert richtig eingesetzte Chartechnik tatsächlich, aber nicht weil die Linien schön aussehen, sondern nur wenn einer der beiden folgenden, wichtigen Parameter erfüllt ist:

(1) Die Marke/Linie muss die Massenpsychologie echter Kaufs/Verkaufsentscheidungen der Marktteilnehmer abbilden - das Prinzip des charttechnischen Widerstands ist dafür ein klassisches Beispiel. In anderen Worten, die Chartmarke bzw das Muster muss eine Signifikanz im Markt gehabt haben, weil viele Marktteilnehmer bei hohem Volumen dort in einer bestimmten Art und Weise aktiv waren. Das ist übrigens auch der Grund warum Chartmarken "verblassen", weil sie eben je älter sie werden an Signifikanz verlieren. Ein Widerstand aus dem Jahr 2000 hat heute keine Relevanz mehr, weil kaum noch ein Titel in Depots existiert, der zu dieser Zeit gekauft wurde.

(2) Oder - wenn die Marke/Linie keine reale Signifikanz nach (1) hat - muss sie in Mode gekommen sein und muss von den Marktteilnehmern und Algos intensiv verfolgt werden. Die Fibonacci Retracements sind aktuell so ein Beispiel. Objektiv ist das in meinen Augen auch Voodoo. Dabei bin ich mir der mathematischen Hintergründe sehr wohl bewusst und auch der Tatsache, dass in der realen Natur tatsächlich bestimmte Fibonacci-Folgen existieren und das aus gutem Grund. Die Übertragung des Gedankens auf die Börsen überzeugt mich aber aus Gründen die hier den Rahmen sprengen würden gar nicht, ebenso wenig wie die Elliott-Wellen Theorie, die aber gerade etwas aus der Mode gekommen ist. Und trotzdem funktionieren Fibonacci-Retracements aktuell. Denn wenn genug Marktteilnehmer diese Marken beobachten und darauf reagieren - und gerade die Algos agieren derzeit gerne auf den Fibonacci Retracements - dann erzeugt das eine selbsterfüllende Prophezeihung, man nennt das Mode. Eben weil viele Marktteilnehmer darauf achten, findet genau die Bewegung statt nach der sie geschaut haben. So entsteht eine positive Rückkopplung und Verstärkung der Muster.

Man könnte daraus auch einen sehr philosophischen Schluss ziehen, der weit über die Märkte hinaus geht: die Suche nach einer "objektiven" Wirklichkeit ist sinnlos, weil wir selbstbezüglich Teil dieser Wirklichkeit sind und diese beeinflussen - schon alleine durch unsere Beobachtung. Wenn Sie so wollen Heisenberg auf Makrolevel 😉

Daraus folgt übrigens auch eine wichtige Regel für die Märkte, die man sich unbedingt merken sollte: Auch sachlicher Unfug kann im Markt "wahr" und "real" werden, wenn nur genug daran glauben und danach handeln. Und statt es abzulehnen, ist man gut beraten diese Dinge im Auge zu behalten und sich danach zu richten, wenn man erfolgreich sein will. Denn der Markt ist nicht rational und interessiert sich nicht dafür warum eine Bewegung stattfindet. Insofern funktioniert ein Trading nach Fibonacci Retracements im Moment sehr gut. In 10 Jahren werden es vielleicht irgend welche andere "geheimnisvollen Zahlen" sein. Raum bietet die Mathematik dafür ja genug.

Eine Marke die aber weder breit bekannt nach (2), noch für den realen Handel der Vergangenheit signifikant nach (1) ist, die ist tatsächlich nur in der Phantasie des Chartisten relevant - wie ein Gesicht in den Wolken. Und leider gibt es von dieser Art Marken zuviele und das bringt die im Kern sinnvolle Charttechnik unnötig in Misskredit. Deswegen gibt es auch so viele die die Charttechnik komplett ablehnen, ebenso wie sie von vielen geliebt wird. Beide Seiten haben in meinen Augen recht, wollen aber nur die jeweils eine Seite der Medaille sehen.

Soweit ein Ausflug zur Charttechnik so wie ich sie erlebe und einsetze, nun zurück zu den Aktien.

Eine bereinigende Korrektur kann äusserst gesund für den Markt sein. Unter anderem, weil man anhand relativer Stärke in einer Schwächephase oft gut beobachten kann, welche Aktien noch dringend nach oben wollen. Schauen wir daher zum Abschluss der Woche - abweichend von der sonstigen Logik - heute also mal auf Aktien, die in der Korrektur kaum zurück gekommen sind oder heute sogar im Plus lagen. Das sind sicher interessante Kandidaten für die nächste Woche und vielleicht ist ja auch eine Idee für Sie dabei:

1. Aixtron (WKN A0WMPJ) war heute lange im Plus und rutschte erst spät ins Minus. Aixtron will scheinbar nach oben. Der Chart sieht wirklich attraktiv aus und wer nur dem Chart folgt, sollte bei Aixtron jetzt wohl investiert sein. Ich bin es nicht mehr, weil mir die Auftragslage zu undurchsichtig ist und ich fundamental noch kein positives Argument für Aixtron sehe. Das heisst aber nicht, dass ich negativ über die Aktie denke und ich bin mir bewusst, dass ich hier vielleicht eine starke Bewegung verpasse. Aber es gibt für mich genug andere Aktien mit riesigem Potential, wo ich solche fundamentalen Sorgen nicht haben muss. Und ich steige halt in meinem Investmentdepot nie nur aus charttechnischer Sicht in einen Titel ein, sondern es gehören auch immer andere Parameter dazu. Das ist mein Stil und mit dem bin ich bisher gut gefahren. Und deshalb halte ich mich daran diszipliniert, auch wenn ich dadurch mal eine Chance verpasse.

2. Veolia (WKN 501451) gab auch erst gegen Ende des Tages etwas mehr ab. Hier bin ich long und bleibe es auch. Man muss bei Veolia sicher Geduld haben, aber ich bin mittelfristig sehr zuversichtlich.

3. DIC Asset (WKN 509840) war heute erneut im Plus. Es handelt sich um eine deutsche Immobilien-Aktie mit Gewerbeimmobilien im Bestand und einem grossen Projekt in Frankfurt (Maintor). Der Titel notiert weit unter Net-Asset-Value (Buchwert), weil der Markt Zweifel an den Projekten hat und sich vor der Refinanzierung fürchtet. Hier könnten jetzt aber nach guten Vermietungsnachrichten der Knoten platzen und 6% Dividendenrendite sind auch nicht zu verachten. Ich bin Long DIC Asset mit Kursziel 9€.

4. Nordex (WKN A0D655) hat seit Beginn der Anstiegsbewegung Anfang Januar eine schöne untere Trendbegrenzung ausgebildet, auf der wir nun mit der Korrektur seit 06.02.12 aufgesetzt sind. Einiges spricht nun also dafür, dass es hier weiter hoch geht. Heute war Nordex sogar leicht im Plus. Und fundamental wird Nordex durch die Beteiligung von Susanne Klatten nicht nur geschützt, sondern auch im innovativen Bereich Carbon gepusht. Ich bin da heute für einen kurzfristigen Trade über einige Tage wieder eingestiegen.

5. Deutsche Börse (WKN 581005) wollte heute auch so recht nichts abgeben. Hier wartet der Markt auf die Quartalszahlen kommenden Montag und die Auflösung, was mit der Sonderdividende aus der gescheiterten Fusion passiert. Ich bin noch mit einem Teil investiert, würde aber eine positive Nachrichtenlage nach dem kommenden Montag zum vollständigen Ausstieg im Bereich oberhalb 50€ nutzen, weil ich dem Titel nach dem starken Anstieg der letzten Tage kurzfristig nicht viel mehr als 55€ zutraue.

Zum Abschluss noch ein paar Worte in eigener Sache und zu den beiden Umfragen.:

Ich bedanke mich für die grossartige Teilnahme an der Umfrage zur Uhrzeit, zu der "Hari´s Märkte am Abend" erscheinen sollen ! Auch über das Ergebnis freue ich mich, weil niemand 18 Uhr angekreuzt hat. 😉 Hätte sich dafür eine Mehrheit gebildet, wäre ich natürlich dem Wunsch der Leser gefolgt, hätte es aber nur beschränkt sinnvoll gefunden, weil um 18 Uhr noch die grosse Musik an der Wallstreet spielt.

So lautet mein Fazit nach Ihrem Feedback nun: Die Artikel erscheinen regulär um 22 Uhr oder kurz danach. In Ausnahmefällen, wenn es entweder meine persönlichen Umstände erfordern oder der Markt nur ruhig vor sich hin dümpelt auch früher. Aber bis auf extreme Ausnahmen nie vor 20 Uhr. Richten Sie sich also in Zukunft auf die Bandbreite 20 Uhr bis 22.30 Uhr ein !

Beim Thema "Breite des Blogs" ist die Teilnahmezahl noch nicht so perfekt. Wer das noch nachholen will ist herzlich eingeladen. Was ich bisher sehe, veranlasst mich dazu es bei der aktuellen Breite 1366 Pixel zu belassen. Das bedeutet zwar, dass für eine Minderheit der Leser mit 1280 Breite ein kleiner Teil der rechten Kommentarspalte abgeschnitten wird. Damit kann man aber denke ich leben und für alle anderen bedeutet es eine übersichtliche Breite, in der man auch komplexere Informationen unterbringen kann.

Ich wünsche allen ein schönes Wochenende !