Ein Gastkommentar von Tokay

Im ersten Teil dieser Betrachtung ging es darum, ob die gegenwärtige Anleihenrendite Einfluss hat auf die zukünftigen Erträge aus Anleihen. Das Ergebnis war, dass es kurzfristig keinen Zusammenhang gibt, langfristig aber schon. Die künftige Performance von Anleihen hängt mit davon ab, in welche Richtung die Anleihenrenditen tendieren werden. Bei so einer Betrachtung soll es deshalb auch darum gehen, welches die langfristigen Bestimmungsfaktoren der Anleihenrenditen sind. Vier Faktoren sind meines Erachtens wesentlich:

• Die Inflationserwartungen

• Die internationale Zinsentwicklung

• Die Konjunkturerwartungen

• Das Verhalten der Zentralbank (und der Regierungen)

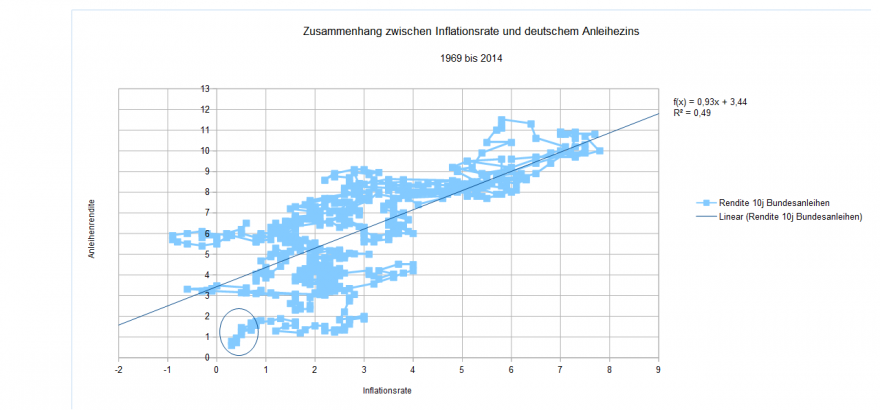

Zum ersten Punkt: Inflationserwartungen sind nicht genau meßbar, allenfalls über die Differenz zwischen Renditen aus herkömmlichen und inflationsgesicherten Anleihen bei gleicher Laufzeit. Die Bundesbank misst außerdem die Inflationserwartungen über ein Expertenpanel, doch das „hard fact“ liefert natürlich die Teuerungsrate selber. Grundsätzlich gibt es ohne Zweifel einen Zusammenhang zwischen Inflation und Anleihezins, in dem Fall der Rendite 10jähriger Bundesanleihen, wie die nachfolgende Grafik zeigt:

Man ersieht, daß ein Anstieg der Inflationsraten in der Vergangenheit gesamthaft auch zu einem Anstieg der Zinsen geführt hat, und daß der Realzins in aller Regel deutlich positiv war. Denn immerhin geht es darum, ob die heutige Kaufkraft erhalten bleibt und das ist nur bei einem in der Zukunft positiven Realzins der Fall, da ein Anstieg der Teuerungsrate ins Kalkül gezogen werden muss. In der Vergangenheit musste der Staat im Durchschnitt drei Prozent mehr als die jeweilige Inflationsrate bieten. Die heutige Situation ist mit einem Kreis eingezeichnet. Derzeit haben wir sowohl eine sehr tiefe Inflationsrate als auch einen sehr tiefen Realzins. Historisch gesehen kann beides nicht noch tiefer fallen, sondern müsste eher wieder steigen.

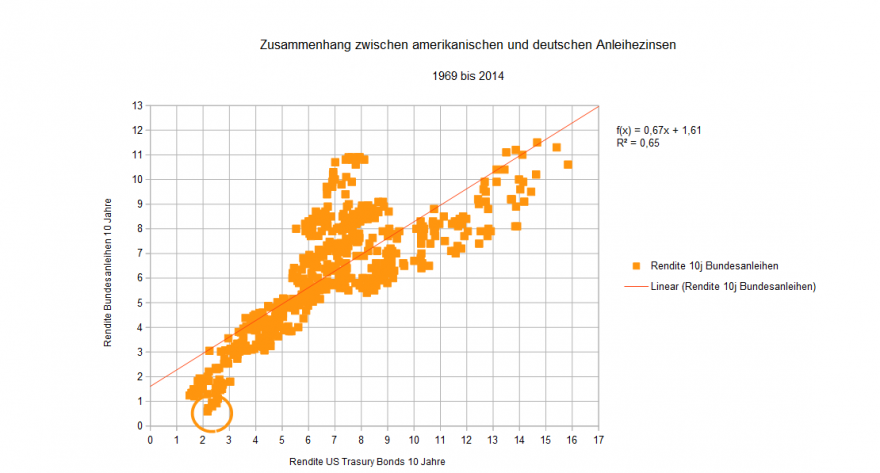

Der zweite Faktor sind die internationalen Zinsen, und hier sind natürlich die amerikanischen Zinsen maßgeblich. Nachfolgend sieht man den Zusammenhang zwischen dem Zins für den zehnjährigen US Treasury Bond und dem für zehnjährige deutsche Bundesanleihen:

Man erkennt leicht anhand des kreisförmig markierten Bereichs, dass sowohl die USA als auch Deutschland historisch gesehen extrem weit im unteren Bereich liegen. Man erkennt den Zusammenhang deutlich und vor allem, daß die deutschen Zinsen immer dann steigen, wenn auch die amerikanischen Zinsen steigen. Sollten also die amerikanischen Zinsen künftig steigen, wie es erwartet wird, dann werden über kurz oder lang auch die deutschen Zinsen wieder steigen. Zumindest werden steigende amerikanische Zinsen einen positiven Einfluß im Sinne eines Anstiegs auf das deutsche Zinsniveau haben.

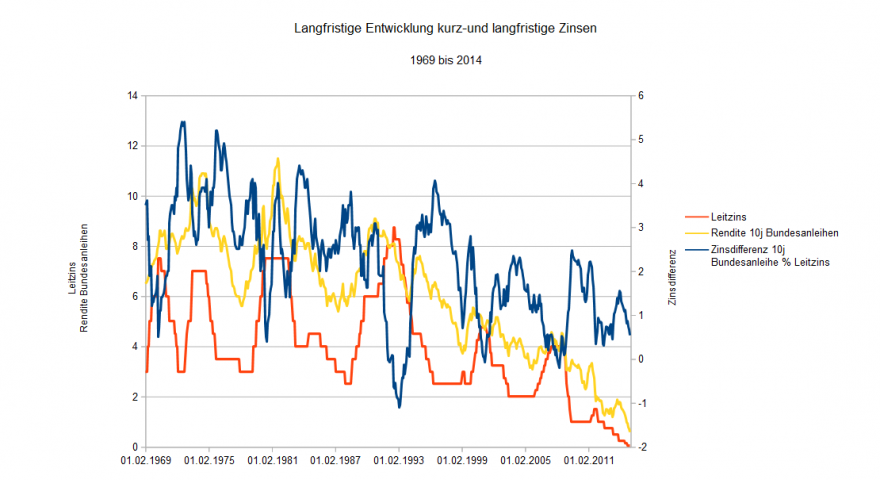

Der dritte Faktor ist die Konjunkturentwicklung. Der Zusammenhang ist folgender: Ist das Konjunktur- bzw. das Geschäftsklima schwach, wie es überwiegend in Europa der Fall ist, dann ist auch die Nachfrage nach Krediten schwach und sind die Preise niedrig, letzteres auch wegen des gesunkenen Ölpreises. Infolge dessen ist der Kapitalmarktzins seit der Finanzkrise fortwährend zurückgegangen. Ein Anstieg der Kapitalmarktzinsen würde also nur dann begünstigt werden, wenn die konjunkturelle Entwicklung in Euroland wieder anziehen würde. Hier haben wir aber nun die Situation, dass dies in Deutschland bereits geschieht, in den südeuropäischen Ländern aber nicht, so dass der Zins für Euro-Anlagen und damit auch für deutsche Anleger zunächst weiterhin tief bleibt. Wir ersehen die Entwicklung aus der nachfolgender Grafik:

Es ist klar zu erkennen, dass das anämische Wachstum in Europa zu einer relativ geringen Zinsdifferenz zwischen lang- und kurzfristigem Zins führen muss. Bei schwachem Wachstum ist die Nachfrage nach Krediten relativ zum Angebot einfach nicht groß genug. In früheren Rezessionsphasen gab es sogar negative Zinsdifferenzen, weil der kurzfristige Zins relativ zum langfristigen Zins zu hoch war. Anders als heute, wo der Geldzins tief ist, war die Ursache aber immer ein zuvor massiv erhöhter Leit- und damit auch kurzfristiger Zins. Bleibt das Wachstum tief, wird die Zinsdifferenz tief und damit auch der Kapitalmarktzins bzw. der langfristige Zins unten bleiben.

Der vierte und derzeit am weitaus meisten diskutierte Faktor ist das Verhalten der Zentralbank. Und hier hat der EZB-Rat am vergangenen Donnerstag eine weitreichende Entscheidung getroffen, indem er beschlossen hat, ab März bis September 2016 jeden Monat für 60 Milliarden Euro europäische Staatsanleihen zu kaufen(Quantitative Easing/QE). Diese Entscheidung wird in Deutschland von vielen Experten sehr stark kritisiert.

Da die EZB als Nachfrager am Markt auftritt, dürfte weitere Zinssenkungen die Folge sein. Darüber hinaus erhofft man sich eine allgemeine Belebung der Konjunktur. Genau diese Auswirkung wird aber von vielen deutschen Fachleuten angezweifelt. Was sehr wahrscheinlich eintreten wird, und das zeichnet sich jetzt schon sehr deutlich ab, ist eine positive Auswirkung auf den Aktienmarkt in den Euroländern. Darüber hinaus wird der Euro geschwächt, was eine stimulierende Auswirkung auf den Export haben dürfte; jedenfalls scheint man sich das zu erhoffen.

Soweit zumindest sieht es kurzfristig aus. Es ist durchaus denkbar, dass die positiven Auswirkungen auf den Märkten für Vermögenswerte langfristig auch zu positiven Auswirkungen auf den Gütermärkten führen werden. Eine solche Wirkung liesse sich allerdings wesentlich direkter erzielen durch eine Erhöhung der staatlichen Infrastrukturausgaben, und nicht wenige Fachleute sagen, daß ohne eine solche Erhöhung die Maßnahme der EZB nicht viel bringen wird. Hier müsste dann vor allem Herr Juncker ran.

Aber zurück zu den Auswirkungen auf den Zins. Aufgrund von Simulationen, die der Ökonom John Taylor durchgeführt hat, ist bekannt, daß durch expansive Maßnahmen der Notenbank auf kürzere Sicht ohne Zweifel eine stimulierende Wirkung auf die Wirtschaftstätigkeit ausgeübt wird. Es treten aber nach einigen Jahren Auswirkungen auf die Inflationsentwicklung ein, und zwar Auswirkungen, die sich dann verfestigen.

Nun haben wir am Anfang gesagt, dass es einen Zusammenhang zwischen Inflation und Anleihezinsen sowie zwischen den internationalen Zinsen und den Zinsen hierzulande gibt. Da QE nun über sechs Jahre in Amerika betrieben wurde, ist damit zu rechnen, dass die allgemeinen Preise dort in einigen Jahren deutlich steigen werden. Damit werden auch die amerikanischen Zinsen wieder steigen, dies wird dann Druck auch auf die Zinsen bei uns ausüben.

Und zudem hat die EZB mit QE eben erst angefangen, so daß bei uns das gleiche passieren dürfte. Nicht sofort natürlich, aber über eine Reihe von Jahren gesehen schon.

Und was heißt das nun für Anleihebesitzer? Mehrerlei:

- Kurzfristig kann der Zins aufgrund der expansiven Maßnahmen durchaus noch weiter runtergehen. Sogar die 0 % - Bundesanleihe kann , man glaubt es kaum, eine positive Rendite abwerfen;

- Langfristig sollten sich die Anleihebesitzer jedoch auf sehr magere Renditen gefasst machen. Denn zum einen sollten die nominalen Renditen so schnell nicht ansteigen, und zum anderen lieferten in den letzten Jahren starke Kursanstiege bei den Anleihen einen immer größeren Beitrag zur gesamten Performance. Diese Kursanstiege werden auf lange Sicht nicht mehr wiederkehren. Die künftige Performance dürfte also aus wieder steigenden Couponzinsen kommen, allerdings sehr wahrscheinlich immer mal wieder durch Kursverluste beeinträchtigt werden. Und Anstiege werden wohl mit einer wieder steigenden Inflation verbunden sein, so daß sie real dadurch zumindest teilweise wieder aufgezehrt werden. Und versteuert werden müssen sie ja auch noch.

- Einen „Anleihencrash“ müssen Anleihenkäufer aber auch nicht befürchten, außer in sehr extremen Konstellationen. Bei Bundesanleihen ist eine Auszahlung zu 100 Prozent praktisch sicher. Wird die Anleihe bis zum Laufzeitende gehalten, bleibt das Kapital zumindest nominal erhalten. Panik ist daher in jedem Fall unangebracht, wohl aber Sorge darüber, wie es weitergehen wird.

Tokay

Diskutiere diesen Beitrag im Forum

*** Bitte beachten Sie bei der Nutzung der Inhalte dieses Beitrages die -> Rechtlichen Hinweise <- ! ***

1 Gedanke zu „Betrachtung zu Anleihen: Sind die guten Zeiten vorbei ? (Teil 2) <br> Die Lage nach der EZB-Entscheidung“