Ich weiss nicht, ob Sie noch zu der Generation gehören, die sich noch an die alten "Väter der Klamotte" Folgen erinnert - damals als man als moderner Mensch noch vor dem Fernseher sass. Heute wird das mehr und mehr zum Medium derer, die das Internet als "Neuland" betrachten oder sich wie zuletzt Uli Hoeness, damit zu profilieren glauben, dass sie -> noch nie ins Internet geschaut hätten <-.

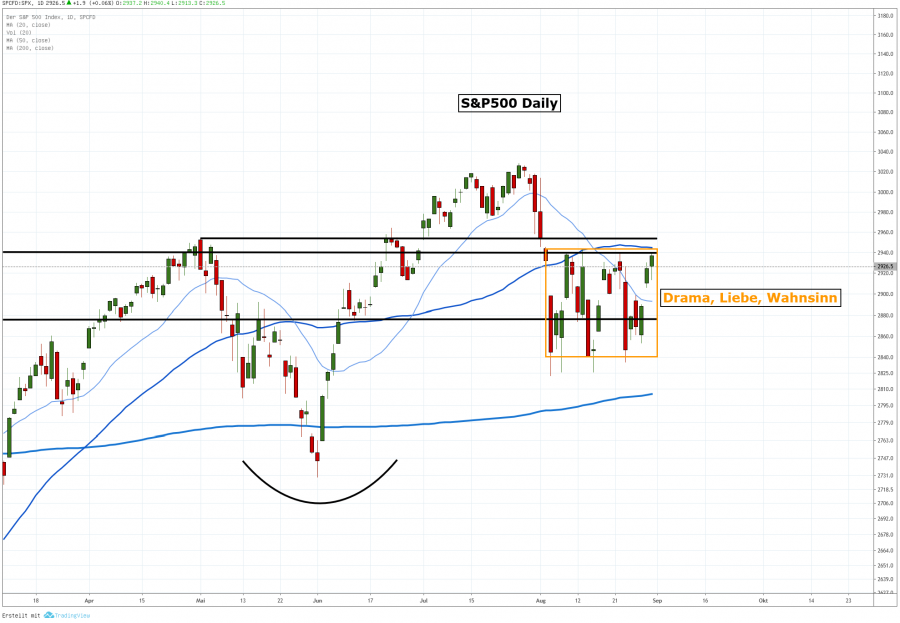

Diese "Väter der Klamotte" Folgen hatten am Anfang einen Vorspann, der unter dem Motto "Drama - Liebe - Wahnsinn" stand, wer sich nicht erinnert, kann das zum Beispiel -> hier <- bei Youtube tun.

Wenn Sie den Bildern folgen, sehen Sie schnell, dass es eine wunderbare Beschreibung des abgelaufenen Börsen-August ist, viel Drama, am Ende aber wenig Ergebnis:

In meinen Worten hier im freien Bereich vor den Ferien, hatte ich ja genau so eine volatile, richtungslose Seitwärtsbewegung über den August erwartet. Allerdings hat der größte Präsident aller Zeiten mit seiner völlig überraschenden Eskalation der Handelsgespräche Anfang August dafür gesorgt, dass diese etwas tiefer und volatiler ausgefallen ist, als erwartet.

Den Höhepunkt erreichte das Geschehen dann am Freitag 23.08., als Trump für einen Moment überzogen hat und der Markt ihn mit massiven Abgaben bestraft hat, als er glaubte im Sinne "I hereby order" einfach alle Firmen auffordern zu können, sich aus China zurück zu ziehen.

Erlebt haben wir in dem Moment aber auch, wer Trump wirklich im Griff hat und das sind die US-Indizes, wenn die fallen, dann reagiert er, denn er will eine Wahl gewinnen. Und so hat er über das Wochenende den Hebel umgelegt, den Fehler korrigiert und die Geschichte von den anrufenden Chinesen kreiert. Und da die Chinesen letztlich mitgespielt haben, hat es den Markt gedreht.

Für die Frage, wie das nun in den Indizes weiter geht, ist das alles eher ohne Belang, denn der Übergang vom Sommer in den Herbst, börsentechnisch markiert durch den US Feiertag "Labor Day", ist aus Sicht der Marktlage ein wenig so wie ein Neuanfang zu sehen.

Selten haben die Kursbewegungen des Sommers dann noch Bedeutung und Aussagekraft für die kommenden Wochen, dieser Tag ist wie ein Schnitt, an dem ein neuer Abschnitt beginnt, der Abschnitt der zum Jahresende hinführt.

Unterstützt wird dieser Effekt dadurch, dass nach dem heutigen "Labor Day" die "A-Teams" wieder an die Handelstische zurückkehren, das Volumen steigt deutlich gegenüber dem August und der Markt wird wieder mehr von grundlegenden Richtungen getrieben, während er im Hochsommer gerne in der Hand technischer Spielereien ist.

Wenn ich nun hier im freien Bereich ganz oberflächlich in die kommenden Wochen schauen soll, sind die folgenden Ausssagen zur Einordnung wichtig, die ich Ihnen nun einfach so zur Verfügung stelle und Sie auf Ihre Bedürfnisse übersetzen müssen. Tiefere Diskussionen und Einblicke gibt es nur in der Community, der Blog geht nun wieder in den Normalmodus über - mit in der Regel 2 Artikeln pro Tag.

(1) Wichtig für uns als Anleger ist nun, was bis zum Jahresende passiert und nicht, was 2021 passieren "könnte".

(2) Das ganze Gerede um "Inverted Yield Curve" und mögliche Rezessionen ist nun auch irrelevant, selbst wenn in den US in 2020 eine kommt, können die Kurse trotzdem zum Jahresende steigen. Oder mit anderen Worten "zu früh ist nur ein anderes Wort für falsch".

(3) Von der typischen Saisonalität her, kommen mit September und Oktober nun riskante und schwierige Monate, bevor dann im November typischerweise die Jahresendrally einsetzt. Nachdem das Jahr 2018 mit seinem Einbruch bis Heiligabend völlig aus diesem Muster gefallen ist, spricht viel dafür, dass dieses Jahr wieder typischer wird.

(4) Die Erwartungen der Anleger und deren Stimmung, wechseln aktuell zwischen skeptisch bis bärisch. Praktisch alle Indikatoren, die das Sentiment messen, zeigen einen hohen Anteil Skepsis und kaum jemanden, der schlícht bullisch zum Jahresende ist. Das ist eher ein Kontraindikator.

(5) Medial wurden alle bärischen "Säue" endlos durch das Dorf getrieben. Eine kommende Rezession wurde aus allen Blickwinkeln immer und immer wieder beleuchtet. Starke Kursbewegungen beruhen aber auf Überraschungen, weil anderes schon teilweise in den Kursen ist.

(6) "The Powers that be", die Notenbanken und die hohe Politik, haben alle ein Interesse daran, diesen Markt am Laufen zu halten. Selbst für die Chinesen und Xi gilt das wohl, die am Ende rational immer noch sicherer damit fahren würden, jetzt mit einem Schwäche zeigenden Trump einen Deal zu machen, als das Risiko zu gehen, nach der US Wahl einem von Wiederwahl-Erwägungen befreiten Trump gegenüber zu stehen, der dann noch viel aggressiver agieren kann und wird.

(7) EZB (nächste Woche) und FED (übernächste Woche) werden nach aller Wahrscheinlichkeit den Markt stimulierende Beschlüsse fällen. Schaden wird es ihm nicht, wobei die Frage immer ist, wie weit das von den schon eingepreisten Erwartungen abweicht.

(8) Ein echtes Risiko wäre eine Eskalation in Hongkong, Hongkong ist ein wesentlicher Handelsplatz mit erheblichen Auswirkungen auf die Märkte.

(9) Technisch gesehen, hat die volatile Range des August den Boden für eine direktionale Ausbruchsbewegung nach oben oder unten gelegt, wobei diese Range durchaus im September noch etwas andauern könnte.

In Summe sind das keine so schlechten Voraussetzungen für ein positives Jahresende mit neuen Hochs, vorher bleibt es aber wohl volatil. Ein Einbruch und eine Rezession kann in 2021 trotzdem kommen, das Geld wird aber nun mit dem verdient, was in den kommenden Wochen und Monaten passiert und nicht mit medialen Spekulationen und Hirngespinsten.

Diese medialen Spekulationen dienen nun einmal primär dazu Klicks zu generieren, wer gerade am Finanzmarkt das nicht auseinander halten kann, wird immer wieder wie die Sau zur Tränke geführt, nur um dann abgeschlachtet zu werden.

Ich wünsche einen erfolgreichen Start in den Lauf zum Jahresende, die Weihnachtsmänner kommen schon bald in die Regale der Einzelhändler! 😛

Ihr Michael Schulte (Hari)

*** Bitte beachten Sie bei der Nutzung der Inhalte dieses Beitrages die -> Rechtlichen Hinweise <- ! ***