Naturgemäß bin ich in meinen Artikeln im Premium-Bereich auf starke Aktien, aussichtsreiche Investments und interessante Trading-Setups fokussiert. Das ist ja auch richtig so, weil wir sind ja hier um Geld zu verdienen und nicht um es zu verlieren.

Was bei den positiven Botschaften aber manchmal untergeht, sind die Botschaften was man *nicht* machen sollte, wo man seine Finger besser *rauslassen* sollte.

Ab und zu erinnere ich daran, so 2015 in -> Tiefer geht immer und erst bei Null ist Schluss! <- auch im freien Bereich. Danach ist Peabody übrigens komplett Pleite gegangen, nun ist die Aktie als "Zombie" im neuen Firmenmantel wieder an der Börse, die alten Anleger haben trotzdem alles verloren.

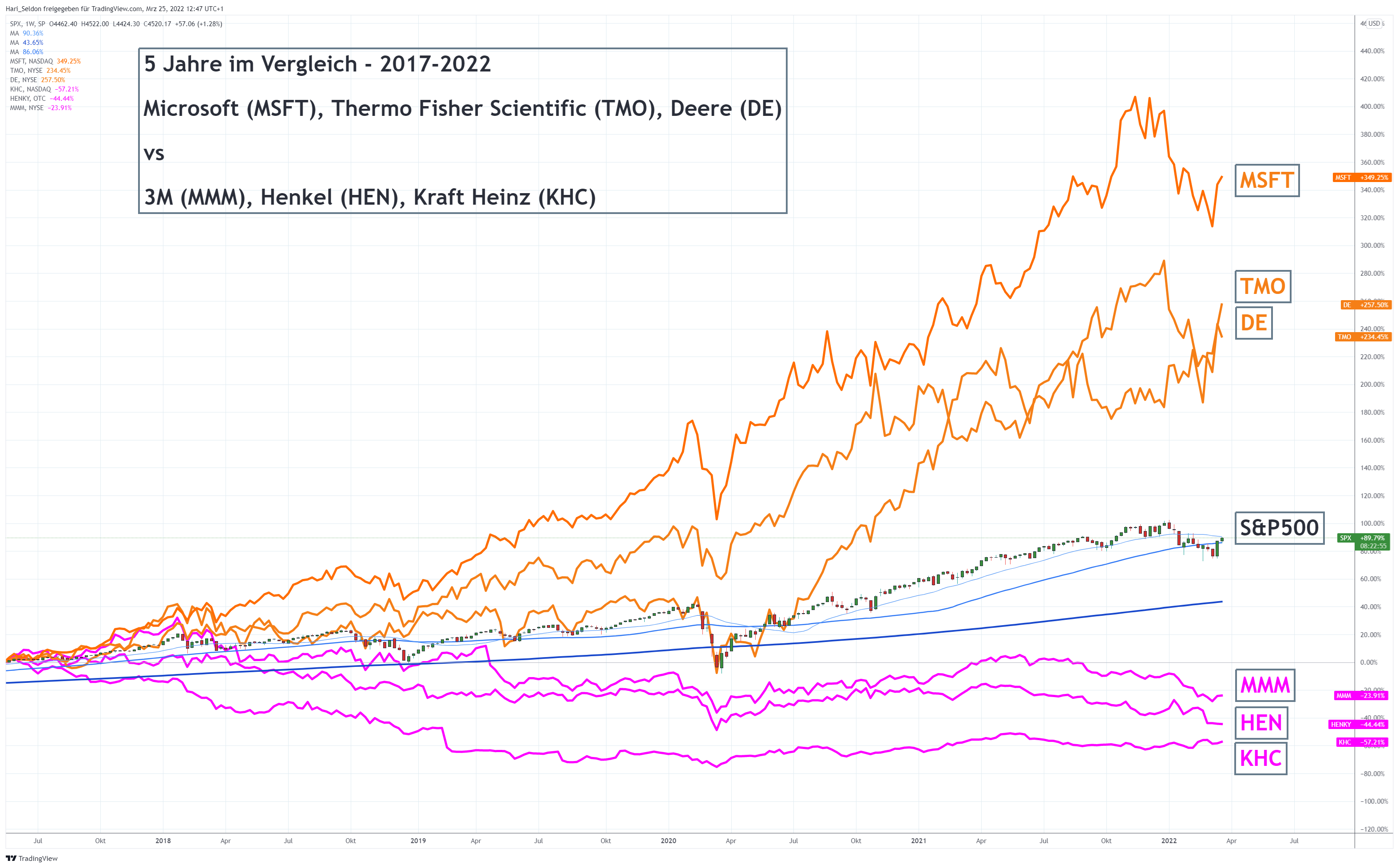

Nun wird es 2022 Zeit auch im freien Bereich erneut daran zu erinnern und das will ich heute mit 3 Aktien machen, die durchaus Qualität haben, bei denen aber seit Jahren der Wurm drin ist und die man seit Jahren eigentlich nicht anfassen sollte.

Denn das Grundproblem ist, dass gerade vermeintlich "sichere" Aktien, die anfangen zu fallen, besonders viel Interesse der Anleger auf sich ziehen die unterschätzen, wie lange und tief oft grundlegende Strukturprobleme andauern können und die dem Irrglauben unterliegen, dass alles immer nur eine Delle ist.

Auf Ebene breiter Indizes oder ETFs ist das richtig, alles ist am Ende nur eine "Delle", langfristig steigt der Aktienmarkt. Auf Ebene einzelner Unternehmen ist das aber grundfalsch, einzelne Unternehmen - egal wie stark und stabil sie erscheinen - können auch langsam wimmernd im Nirwana verschwinden. Und das passiert immer wieder, die Straßen der Börsen sind mit solchen "Investmentleichen" gepflastert.

Beim ersten Beispiel verwende ich daher ganz bewusst eines, das ich im Premium Bereich in den letzten Jahren immer wieder kritisch besprochen habe: