Ich habe hier immer wieder erklärt, wie -> Erwartungen <- die Kurse bestimmen und nicht die Nachrichten selber, die Nachrichten sind nur der Katalysator, der die Erwartungen verändert.

Besonders schön sind daher Tage wie der heutige Freitag, an denen die neue Covid-Variante B.1.1.529 (Omicron) nicht nur die Nachrichten, sondern auch den Markt bestimmt. Denn an diesen Tagen kann man die Wirkung von Erwartungen exemplarisch beobachten und das will ich heute kurz mit ihnen tun.

Es gab am heutigen Freitag scharfe Abgaben querbeet und es wurde die bekannte Covid-Logik am Markt gespielt, die klassischen "Stay-at-Home"-Aktien wurden ebenso scharf gekauft, wie die medizinischen Profiteure im Bereich Labordiagnostik, manche dabei zweistellig. Und alles was unmittelbar unter Flugverboten und neuen Lockdowns leiden würde, wurde ebenso zweistellig verkauft, wie zum Beispiel Touristiker oder Triebwerkbauer für die Luftfahrt. Bei -> Twitter <- habe ich heute mit MTU Aero Engines (MTX) und Eurofins Scientific (ERF) zwei dieser Art gezeigt.

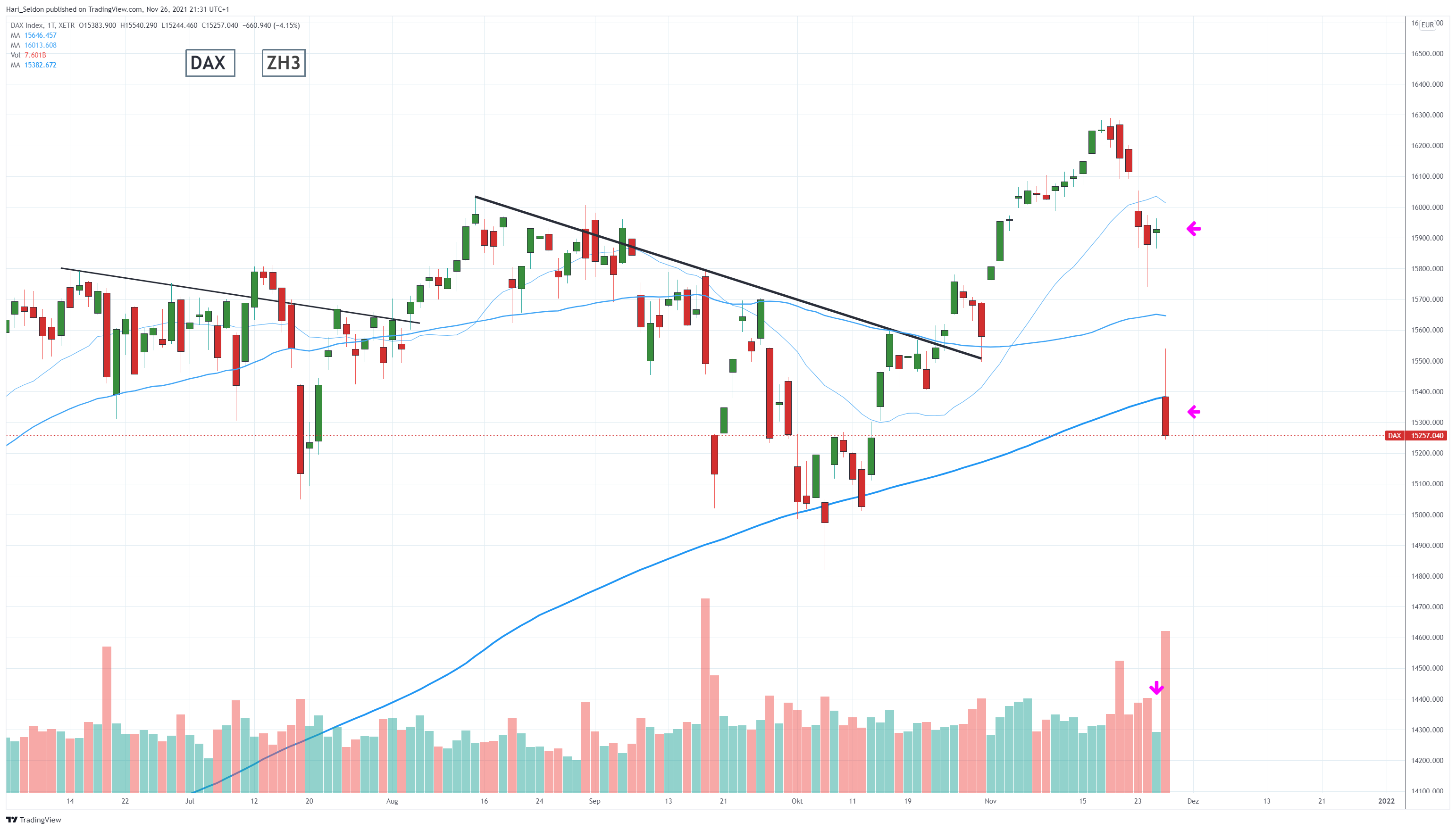

Zunächst einmal kann man da eine interessante Frage stellen, warum nämlich der DAX nicht schon am Donnerstag so scharf gefallen ist? Schauen sie mal, der obere Pfeil war Donnerstag und der untere der heutige Freitag: