Dieser Beitrag wurde aus Teilen eines Artikels des Premium-Bereiches neu zusammengestellt und aktualisiert, der in anderer Form schon vor Monaten veröffentlicht wurde. Für Premium-Mitglieder hat er also keine Neuigkeiten, für die Leser des freien Bereiches beinhaltet er aber eine wichtige Erkennntis.

------------------

Ich will heute das Thema der Positionsgrössen in den Fokus rücken, denn das ist eine der absoluten zentralen Erkenntnisse, die wir haben müssen, wenn wir Erfolg haben wollen.

Und da Erfahrungen aus dem realen Leben immer bessere Wirkung entfalten, als theoretische Ermahnung, will ich Sie an einer erneuten Erfahrung teilhaben lassen, die ich im ersten Halbjahr selber gemacht habe.

Aufgrund inakzeptabler Probleme bei einer meiner Depotverbindungen, war ich auf der Suche nach einer neuen, zuverlässige CFD Plattform, da ich über CFDs immer mal wieder Hedging-Aktivität entfalte.

Wichtige Infos die ich herausfinden wollte, bevor ich bei einer neuen Bank grössere Summen platziere, war die Stabilität der Plattform und das kann man nur über einen längeren Zeitraum betrachten. Dann natürlich wie abgerechnet wird, wie sich Transaktionen händisch "anfühlen", wie die Spreads sind, wie die Kursstellung ist, wie das Reporting ist usw und so fort.

Deshalb habe ich ein neues CFD-Depot zum Test eröffnet und dort 10.000€ "Spielgeld" platziert und über einen Test-Zeitraum dort immer wieder "gedaddelt". Ich sage gedaddelt, weil ich dort in Abständen immer mal wieder Mini-Trades gemacht habe, um das Handling zu testen.

"Mini-Trade" heisst dann zB 1 DAX Kontrakt, also sozusagen 12.000€ im Feuer oder 10.000 EURUSD Kontrakte. Und "gedaddelt" heisst, dass ich kein echtes Trading gemacht habe, also keine Strategie verfolgt, sondern einfach Intraday mal aus der Hüfte auf den Knopf gedrückt wenn es opportun erschien und kurz danach wieder auf den Knopf gedrückt um Gewinne mitzunehmen oder per Stop Verluste zu begrenzen.

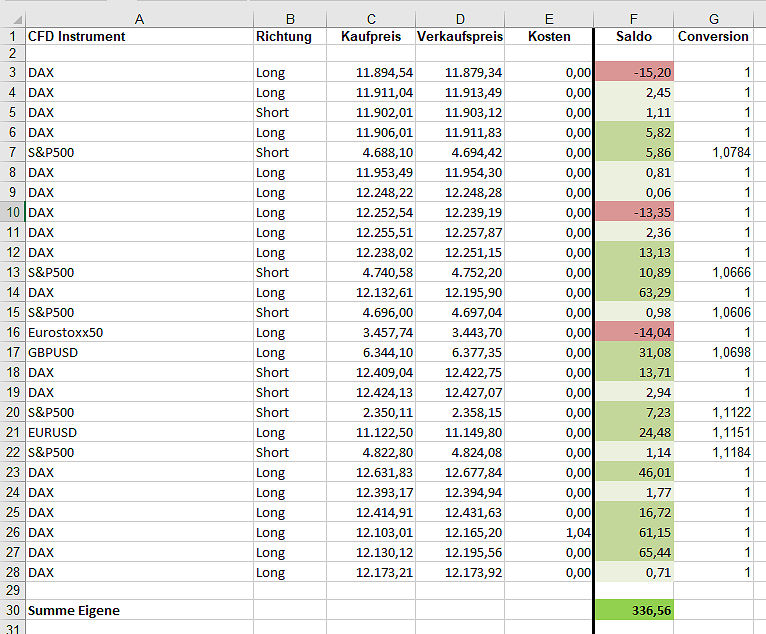

Sinn war also nicht Gewinne zu erzielen oder besonders gute Trades zu machen, sondern einfach ohne jeden Anspruch die Plattform zu testen. Es war also weit überwiegend Intraday und ich habe in der Regel bewusst innerhalb weniger als einer Stunde die Position wieder geschlossen, egal welche Chancen da noch waren. Und nun schauen Sie mal, was beim "Daddeln" heraus gekommen ist:

In Summe habe ich damit bei 26 Mini-Trades 337€ oder 3,7% "verdient". Cool, ich bin reich! 😉 Aber erneut, darum geht es nicht, ich habe nicht versucht die Gewinne laufen zu lassen, ich habe gedaddelt und getestet.

Worum es aber geht ist die Erfolgsquote "aus der Hüfte" ohne gross nachzudenken. Auf 3 negative Trades kame 23 gute Trades und das in der klassischen Mischung von engem Stopmanagement und einem guten Auge beim Einstieg!

Nun ist die Rechnung nicht ganz fair, denn die 0,x€ "Gewinne" sind neutrale Fälle, in denen der Trade sofort wieder ausgestoppt wurde. Rechnen wir die also mal aus den erfolgreichen Fällen heraus und betrachten die als neutral. Dann haben wir 3 negative Trades, 10 neutrale Trades und 13 positive Trades.

13:3 - auch das ist sehr positiv, ein Affe mit dem Dartpfeil ist das nicht. 😉

Und ich bin sicher, dass ich auch in Zukunft gute Quoten erzielen kann, auch wenn es nicht immer so extrem gut sein wird. Aber 2:1 sollten beim "Daddeln" immer drin sein.

Warum erzähle ich Ihnen das?

Ganz einfach, weil man ja jetzt sagen könnte: Booahh, jetzt setze einfach den Faktor 1.000 beim Kapital ein und Du hast 337.000€ locker beim "Daddeln" nebenher verdient. Theoretisch wäre das mit Margin sogar denkbar, für einen DAX Einsatz von 12 Millionen bräuchte es bei vielen Plattformen nur eine fünfstellige Margin. Aber trotzdem, schön wärs. 😉

Der Punkt ist, wenn ich meine Erfahrung, meinen Instinkt und meine geistigen Fähigkeiten hätte, *OHNE* dass mir die Höhe des eingesetzten Kapitals etwas bedeuten würde, würde das vielleicht auch gehen. Und ich würde aus Spass immer noch diesen Blog schreiben, aber das aus meiner 747 auf dem Weg zur eigenen Pazifik-Insel. 😉

Mein Problem ist, ich bin ein Mensch. Die Zahl bedeutet mir etwas und mit ihr ist auch Risiko verbunden, dessen ich mir voll bewusst bin. Und weil sie mir etwas bedeutet, wird die Bedeutung irgendwann Last und ich kann *nicht* mehr so locker und flockig daddeln. Der wichtige Punkt ist:

Auch ich kann diese Erfolgsquote nicht halten, wenn es um etwas geht!

Auch ich nicht, der ich mir des Problems so bewusst bin wie kaum jemand und der ich auch ganz gute Techniken habe, um mit diesen Ängsten und Gefühlen ganz sinnvoll umzugehen.

Ich kann diesen Satz und diese Erfahrung nicht dick genug unterstreichen.

Denn es unterstreicht, dass die richtige Technik beim Börsenhandel bestenfalls 50% der Gleichung ist, wenn überhaupt. Die anderen Hälfte sind wir selber, ist das Ringen mit uns selber, mit unserem "Affenhirn", welches dann wenn Bedeutung ins Spiel kommt, nicht mehr rein rational agieren kann.

Dabei muss man aber zu Ehrenrettung des "Affenhirns" sagen, das vieles was mich zum idealen Einstieg ermächtigt, wohl auch mit ihm und seinen Fähigkeiten zu tun hat, insbesondere der Mustererkennung. Aber ein Aspekt des Affenhirns, die Verlustangst, ist einfach ein schwerer Rucksack, den wir alle mit uns herum tragen. Diese Verlustangst war absolut notwendig, um uns vor Gefahren in der Wildnis zu schützen. An der Börse ist sie kontraproduktiv, aber nur wenn man ein funktionierendes Risikomanagement besitzt, das uns von alleine schützt.

Für uns bedeutet das, dass eine unserer zentralen Aufgaben ist und bleibt, für uns selber eine Strategie zu entwickeln, mit der wir uns wohl fühlen und in der diese Verlustangst im Griff bleibt. Sobald wir uns über den Punkt hinaus exponieren, den unsere ängstliche Affenseele noch ertragen kann, werden wir uns mit hoher Wahrscheinlichkeit ins Knie schiessen!

Und da jeder eine andere Psychologie hat und die Art der Ängste auch immer individuell ist, kann auch Ihre ideale Strategie immer nur individuell sein. Die "universelle Strategie" die man einfach nachhandelt, gibt es eben nicht.

Dass diese Begrenzung auch bedeutet, die theoretischen Gewinnchancen irgendwo zu deckeln, ist völlig klar. Aber lieber jedes Jahr beständig 10-20% Gewinn, als irgendwann sein Depot zu schrotten. 😉

An dieser Stelle möchte ich Ihnen noch einmal in Erinnerung rufen, diesen Faktor auch zu berücksichtigen, wenn Sie sich "da draussen" andere mediale Trading-Dienste oder Börsenkommentare anschauen, insbesondere solche für die Sie Geld zahlen sollen. Denn wer alleine auf technischen Methoden herum reitet und die psychologischen Aspekte dabei völlig ausblendet und dazu kein Wort findet, unterschlägt einen alles entscheidenden Faktor.

Jeder - wirklich jeder - der handelt und auch der "investiert" - muss sich diesen eigenen Geistern stellen. Jeder! Und wer wirklich lange mit relevantem Geld im Markt unterwegs war, weiss das auch. Lassen Sie sich nichts anderes einreden. Sie sind also nicht allein mit ihren Schwierigkeiten!

Amen!

Ihr Hari

*** Bitte beachten Sie bei der Nutzung der Inhalte dieses Beitrages die -> Rechtlichen Hinweise <- ! ***