Eines der zentralen Konzepte beim Betrachten des selbstreferentiellen Marktgeschehens, auf das man sich auch im Zeitalter der Algos immer noch verlassen kann, ist die sogenannte -> Mean Reversion <-, die ich im Deutschen gerne die "Gummibandtheorie" nenne.

Denn das Gummiband macht bildlich sehr klar, worum es geht. Wenn ein Markt sich in eine Richtung bewegt, wird das Gummiband aus seiner entspannten Mittelstellung in eine Richtung gedehnt. Dann bewegt sich der Markt weiter, und das Gummiband dehnt sich weiter. Das geht so lange, bis das Gummiband zum Zerreissen gespannt ist. Und dann wird es spannend.

Die Markttechniker nennen diesen Zustand "stark überkauft" oder "stark überverkauft" und meinen damit genau das Gleiche, das Gummiband. Der Markt ist also in eine Richtung so stark gedehnt, dass er nun fast sicher zurückschnappen muss.

Das "fast sicher" kann man auch gut mit einem Gummiband erklären. Ein stark gedehntes Gummiband schnappt auch fast immer zurück. Aber es gibt eine Ausnahme, wenn man es trotz Überdehnung noch weiter dehnt, dann kann es auch mit einem lauten Knall reissen. Die Entsprechung am Markt ist der Crash, wenn zum Beispiel eine sowieso schon überdehnte Abwärtsbewegung in einen freien Fall über die Klippe übergeht. 2008 hatten wir zum Beispiel so einen Fall.

Aber ein Crash ist glücklicherweise die ganz seltene Ausnahme, wie auch dass ein Gummiband reisst. Die Regel, auf die man setzen sollte, ist dass das Gummiband zurück schnappt. Und dabei gibt es eine weitere Eigenschaft eines Gummibandes, es schnappt ja nicht exakt auf die entspannte Mittelposition zurück, sondern durch die Dynamik des "Schnappens" überschiesst es gerne in die Gegenrichtung, um sich erst danach dann in der entspannten Mittelposition einzuschwingen.

Nun sind so Metaphern ja nie perfekt und das Marktgeschehen ist in Realität noch etwas anders. Aber das Bild des Gummibandes verdeutlicht doch sehr eingängig, was wir zu erwarten haben, wenn eine starke Bewegung überdehnt ist und auszulaufen droht.

Der praktische Nutzen dieser Erkenntnis ist leicht zu erkennen. Dieses Wissen kann helfen, Gegenbewegungen im Trend schon frühzeitig zu erkennen. So haben wir hier im Premium Bereich die aktuelle DAX-Stärke schon Anfang letzter Woche auf dem Radar gehabt. Und gerade auch bei Gold kann man das nun wunderbar beobachten.

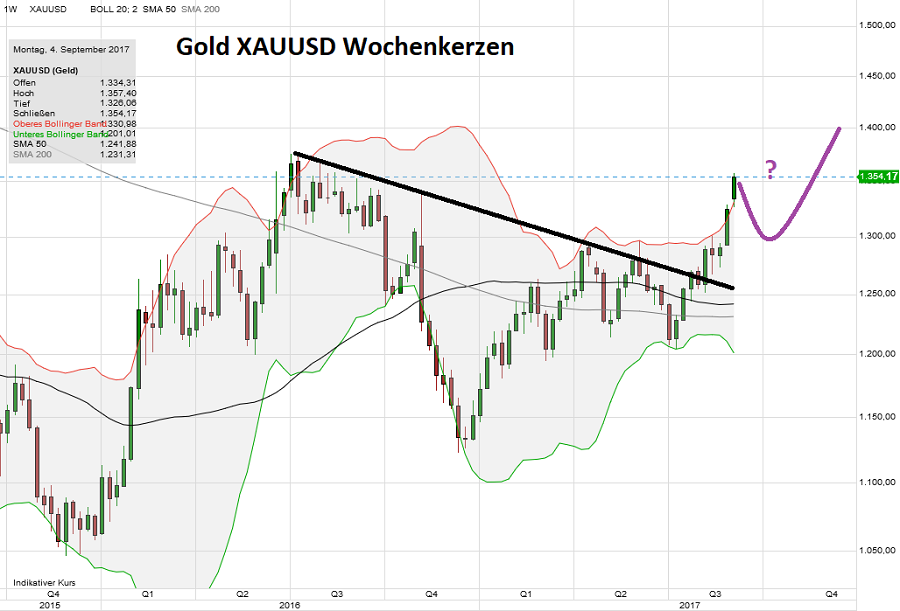

Denn Gold ist - heute muss man schon sagen war - Ende letzter Woche wohl nach oben überdehnt und für ein Rückschnappen des Gummibandes überfällig. Man konnte das auch wunderbar daran erkennen, dass schon wieder die Untergangs-Propheten aus ihren Löchern gekrochen sind und den bevorstehenden Crash des Aktienmarktes und Gold mit Kursen von weit über 2.000 an die Wand gemalt haben. Das machen die ja zuverlässig seit 8 Jahren immer wieder, sobald Gold mal stark ist. Seit 8 Jahren steht der Markt kurz vor dem Kollaps und Gold vor dem Abflug zum kurstechnischen Mond, Ziel 5.000 USD. Sehr hilfreich für die Depots der gläubigen Adepten war dieser Schmarrn zwar nicht, aber immerhin hat es Klicks und Abos verkauft, das ist ja auch schon was. 😉

Nein Gold war letzte Woche überdehnt, das Sentiment viel zu optimistisch, da war eine Gegenbewegung - ein Zurückschnappen des Gummibandes - zu erwarten. Und deshalb habe ich letzte Woche - nicht heute - den Mitgliedern das Chart als Szenario gezeigt:

Denn auch wenn das Gummiband zurück schnappt, muss das keineswegs das Ende der Ausbruchsbewegung bedeuten. Es kann gut sein, dass wir hier nur die notwendige Bereinigung eines zu optimistischen Sentiments erleben, bevor es dann nach oben weitergeht.

Aber was auch immer da passiert, das intuitive Verständnis der Gummibandtheorie, kann verhindern dass man als Letzter einer schon überdehnten Bewegung hinterher rennt. Entscheidend ist dann aber natürlich auch die Frage, wie man eine überdehnte Bewegung überhaupt erkennt. Dazu verweise ich aber auf die Inhalte des Premium-Bereiches. Sie wissen ja, was ich von -> "kostenlos" <- halte. 😉

Ihr Hari

*** Bitte beachten Sie bei der Nutzung der Inhalte dieses Beitrages die -> Rechtlichen Hinweise <- ! ***