Der folgende Artikel erschien Freitag 05.09.14 09:50 in Hari Live

Der grosse neue Konsens, der sich an den Märkten gerade bildet, ist ein gegenüber dem USD fallender Euro. Und ist eine EZB, die gerade in ein QE einsteigt, während die FED versucht, ganz langsam den Ausstieg zu orchestrieren. Ich bezweifele zwar stark, dass die FED es real tun kann, weil der Druck des weltweiten "Race to the Bottom" selbst der mächtigen FED nicht erlaubt, sich zu weit gegen den Rest der Welt zu stellen, aber das ist eine andere Geschichte. Die Grundtendenz ist wie oben beschrieben und könnte noch Monate so andauern.

Nun ist dieses Wissen aber mittlerweile Mainstream, weswegen die Zeit reif für eine böse Gegenbewegung ist, die das zu hohe Vertrauen in diese Richtung mal wieder erschüttert und insbesondere die EURUSD Shorties mal so richtig durchschüttelt.

Nach so einer - für starke Trends ganz typischen - scharfen Gegenbewegung, spricht aber viel dafür, dass sich der Trend USD hoch und EUR runter weiter fortsetzt. Die Gründe liegen (siehe oben) in der divergenten Politik der Notenbanken begründet.

Um zu erkennen, wie verzerrt und irreal die Lage dabei aktuell schon ist, muss man sich nur mal auf der Zunge zergehen lassen, dass Sie derzeit für die klassischen 10-jährigen Staatsanleihen in den US über 2% Rendite bekommen (was ja noch eine ganz respekttable Rendite ist) für die gleichen Anleihen Frankreichs aber ein Prozent weniger, also etwas über 1%. Das hat mit Marktpreisen, die sich an den wirtschaftlichen Realitäten orientieren, schlicht gar nichts mehr zu tun und ist das Ergebnis der Notenbank-Interventionen. Selbstverständlich ist das objektive Risiko einer zehnjährigen französischen Anleihe weit höher, als das einer US Anleihe, die in der Weltleitwährung notiert. Und Risiko müsste ohne den Eingriff der Notenbanken auch bezahlt werden.

In diesem Ungleichgewicht liegt nun aber auch Chance. Denn dass die US Renditen schnell gegen 3 oder 4% klettern, ist zwar möglich, aber eher unwahrscheinlich, weil auch die US bei 4% wohl ein Problem mit der Schuldentragfähigkeit bekommen würden - siehe oben, das sind genau die Begrenzungsfaktoren, die mich zweifeln lassen, ob die FED überhaupt die Zinsen ernsthaft erhöhen kann.

Damit haben die US Treasury Bonds aber sogar wieder ein Kurspotential, wenn die Renditen doch wieder fallen sollten. Weiterhin macht eine Anlage in US Treasury Bonds vom Euro aus dann doppelt Sinn, wenn der Dollar weiter steigt und der Euro sich weiter abschwächt.

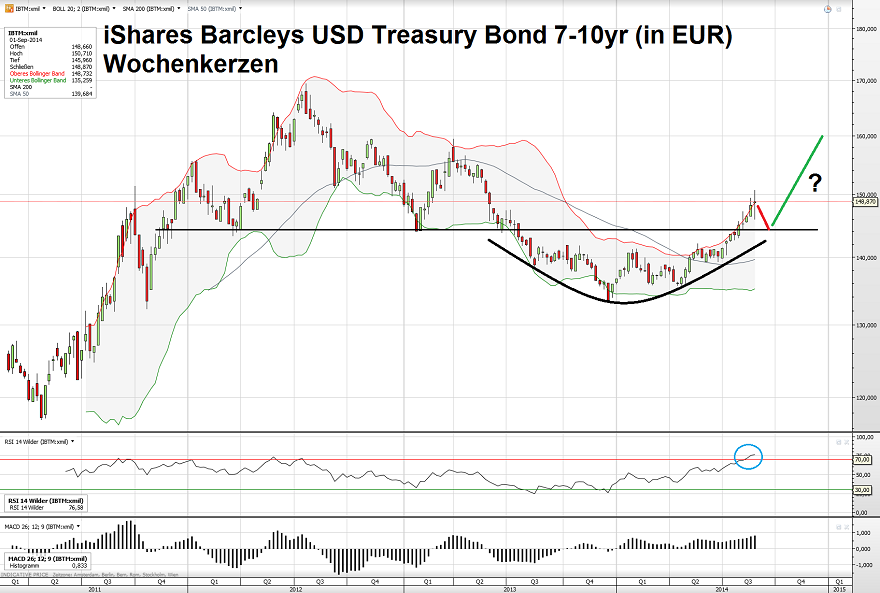

Deshalb schauen wir nun doch mal auf einen ETF für 10-jährige US Treasury Bonds, hier den -> iShares USD Treasury Bond 7-10yr (A0LGQB, IBTM). Ich zeige ihn hier mit Kursen in Mailand, weil ich so die Darstellung in Euro bekomme:

Und war wir sehen ist durchaus faszinierend. Die Chartstruktur lässt nun die Gegenbewegung zu, die die Entsprechung eines Short-Squeeze bei den überdehnten EURUSD Short Wetten ist. Dann aber könnte sich die Bewegung fortsetzen, was den IBTM aus Sicht einer Notierung in EUR weiter nach oben bringen sollte.

Für ein diversifiziertes Investmentdepot, könnte eine kleine Position in US Treasuries also gar nicht mal die schlechteste aller Ideen sein.

Im grossen Bild sind Staatsanleihen derzeit sicher weit weniger attraktiv als Aktien und grosse Bestände an derartigen Anleihen sind im Depot eher zu reduzieren, als weiter aufzubauen. Wer aber nur zu einem kleinen Teil Anleihen dem Depot beimischen will, findet in den US Treasury Bonds mittlerer Laufzeit derzeit noch ein halbwegs akzeptables Angebot. Von Anleihen der Bundesrepublik Deutschland, kann man das in meinen Augen dagegen derzeit eher nicht sagen. Die beinhalten nur renditeloses Risiko. 😉

Diskutiere diesen Beitrag im Forum

*** Bitte beachten Sie bei der Nutzung der Inhalte dieses Beitrages die -> Rechtlichen Hinweise <- ! ***

1 Gedanke zu „US Staatsanleihen – Wenn überhaupt Bonds, dann aktuell diese!“