Lage & Szenarien vom 26.06.2022 von Frank Sauerland

Für den eiligen Leser schreibe ich das Ergebnis gleich vorweg: Bitte weitergehen, am Markt gibt es zwar viel zu sehen, aber (noch) wenig zu tun. Der Sommer ist da und kurz und will genutzt werden. Für alles mögliche. Nicht aber unbedingt fürs Hin- und Herhandeln von Aktienpositionen. Wenn ich als mittelfristig orientierter Anleger bereits defensiv aufgestellt bin, kann ich das - Stand heute - auch noch im Herbst machen.

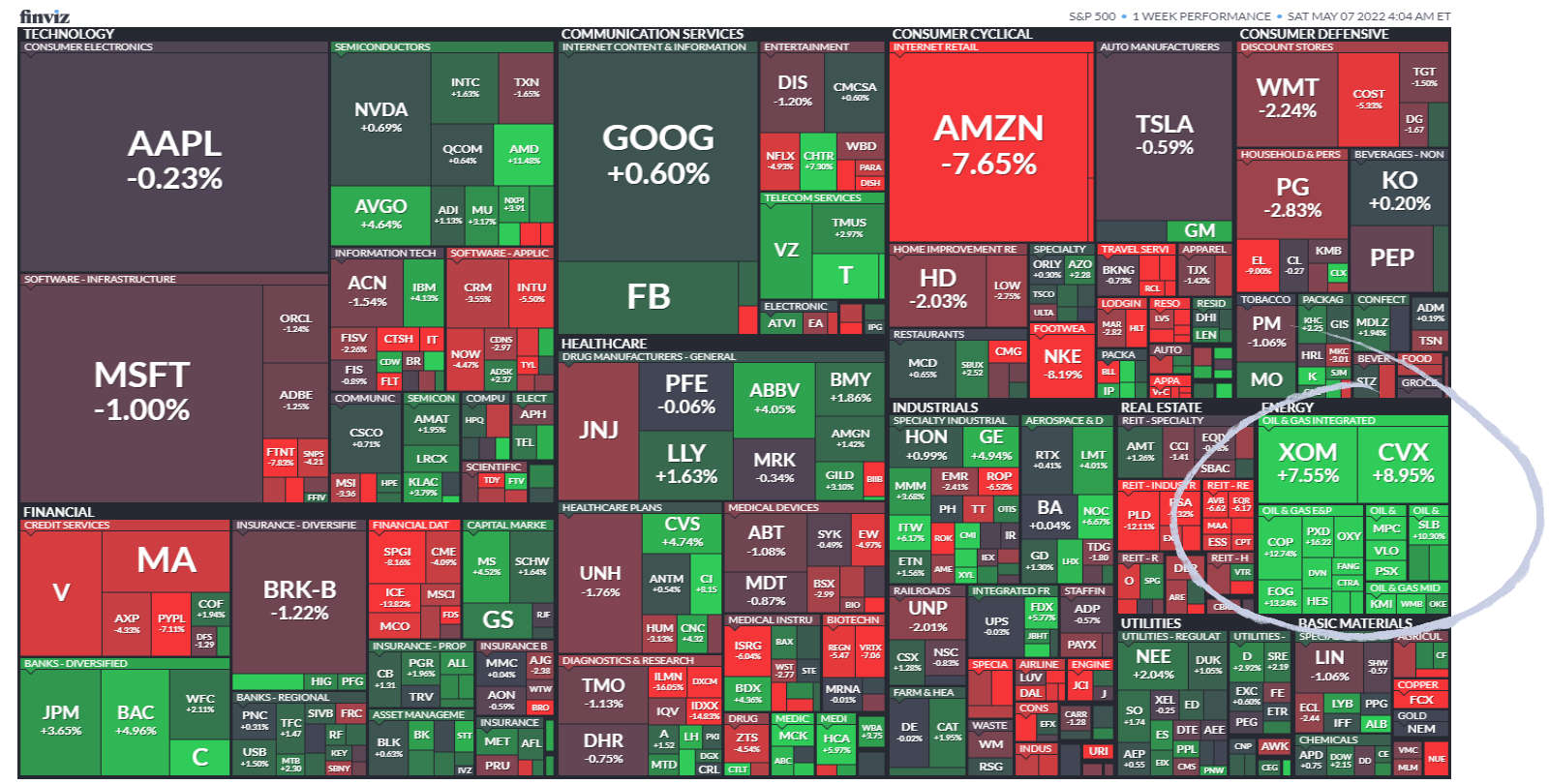

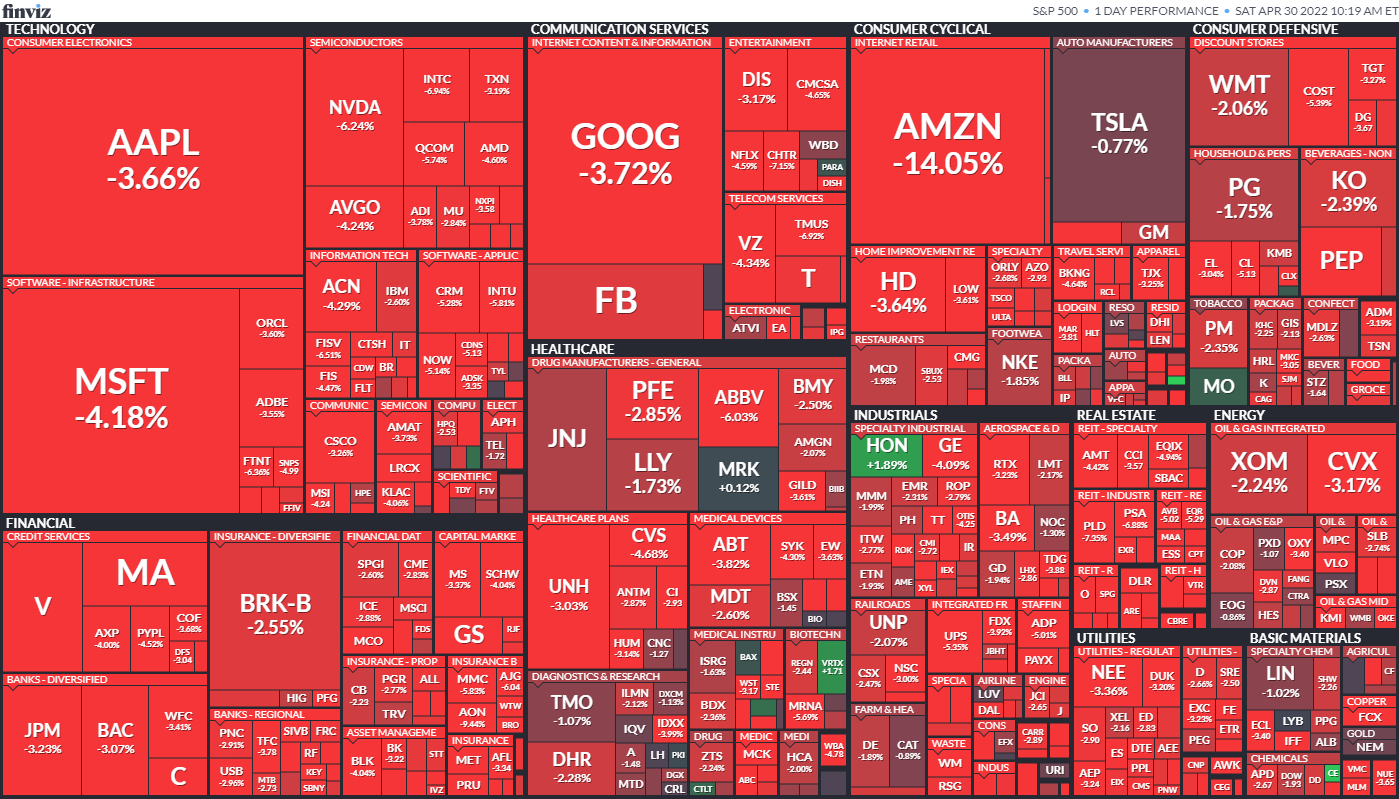

Die Details: Oben zu sehen ist das Bild des führenden US-Aktienindex’ S+P 500, in welchem die großen US-Unternehmen versammelt sind. Der Chart zeigt den bisherigen Kursverlauf im Jahr 2022: abwärts. Rechts zu sehen ist „der Haken”, so nenne ich das Phänomen auf die Schnelle. Seit fünf Handelstagen geht es aufwärts. Am bislang letzten Handelstag, dem Freitag, 24.6.2022, stieg der S+P 500 um 3,1 Prozent, was der höchste Ein-Tagesgewinn seit mehr als zwei Jahren ist.

Der Vorsitzende der mächtigsten Zentralbank der Welt, Fed-Chef Jerome Powell will die hochschießende Inflation bekämpfen, dafür erhöht er die Zinsen. Zunächst nahmen ihm die Aktienanleger das nicht recht ab, dass er es mit den Zinserhöhungen ernst meine, zu sehr waren sie an eine Fed-Politik des leichten Geldes gewöhnt. Doch seit sie ihm glauben, taumelt der Aktienmarkt abwärts. Jerome Powell sagte letzte Woche: „Wir haben Preisstabilität in dieser neuen Welt zu finden.” Gemeint ist damit die neue Welt des Krieges, der knappen Güter und Rohstoffe. Der Ölpreis geht hoch. Powell: „Es gibt nicht wirklich etwas, was wir beim Ölpreis machen können.” Zunächst klingt das resigniert, vielleicht altersweise. Jedoch ist auch eine andere Lesart möglich und wahrscheinlicher, wenn ich bedenke, dass Powell mehrmals einen Amtsvorgänger aus der Reagan-Zeit als Vorbild genannt hat, den Zins-Hardliner Paul Volcker.

Weiterlesen auf -> depoleon.de <-

Hier die -> Autoren von Mr. Market <-