In den letzten beiden Jahren gab es eine feste Grösse, auf die wir uns bei einer strategischen Asset Allokation zuverlässig verlassen konnten. Und das war die Tatsache, dass die US Indizes besser laufen, als die europäischen.

Das war ja auch kein Wunder, denn während die Konjunktur in den USA wieder Tritt fasste, woran billiges Gas seinen Anteil hatte, dümpelte Europa anämisch vor sich hin.

Verstärkt wurde der Effekt durch die Stärke des US Dollar, die die grossen Kapitalströme in die US Märkte zog. Denn wenn ich ein weltweit agierender Asset-Manager bin, dann wähle ich doch bevorzugt Märkte, bei denen schon alleine die Währungsentwicklung für Gewinne sorgen wird, völlig unabhängig von einer Kursentwicklung.

Wobei der Dollar und die Stärke der US Märkte ja ein bisschen wie das "Henne und Ei" Problem ist. Einerseits spielt die Zinserwartung an die Notenbank natürlich auch eine Rolle und die FED signalisiert ja, dass sie in 2015 die Zinsen wieder erhöhen will. Anderseits sorgt aber gerade eine starke Wirtschaft für eine harte Währung, Deutschland hat das ja in den Zeiten der Bundesbank (sie ruhe in Frieden - ich trauere ihr nach) immer wieder vorgemacht.

Insofern ist der starke Dollar nicht nur Auslöser für Kapitalströme, sondern er ist auch Folge der starken US Wirtschaft und letztlich haben wir es hier mit einer sich gegenseitig verstärkenden Wirkung wie in kommunizierenden Röhren zu tun.

Nun aber, mit dem Beginn von 2015, scheint sich eine Änderung dieser Überperformance der US Märkte anzudeuten. Zumindest ist das in den Charts klar zu sehen, die ich Ihnen nun zeigen will.

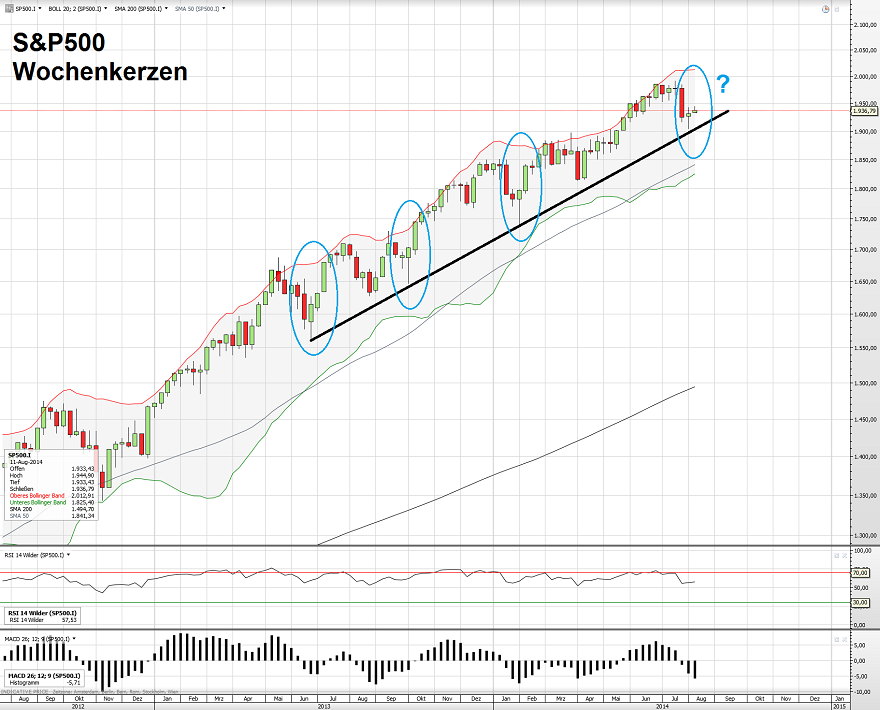

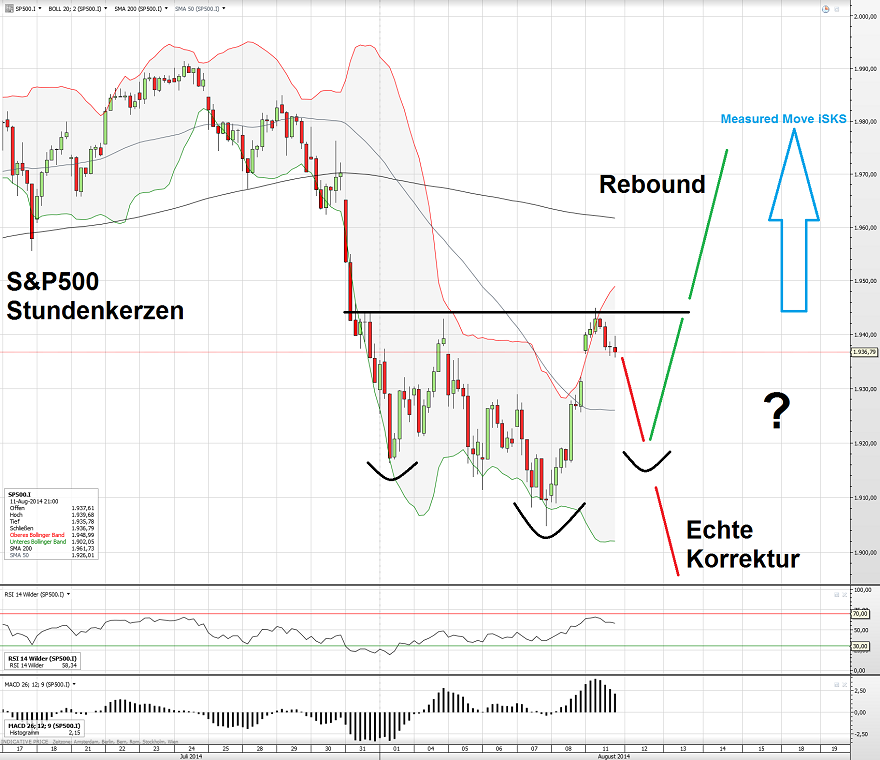

Schauen wir erst einmal auf den S&P500, der in 2015 wild schwingt und relativ richtungslos ist, mit der Gefahr eine Topbildung zu vollziehen:

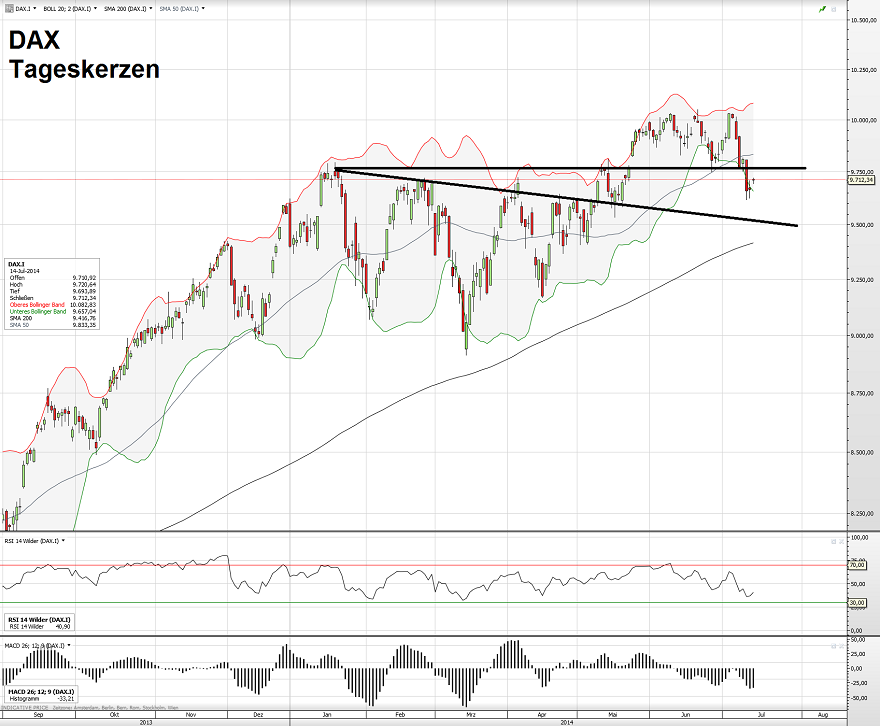

Zum Vergleich schauen wir auf den DAX, der das Dreieck schon nach oben verlassen hat und eine klar bullische Grundstruktur besitzt:

Wir sehen deutlich, wie viel besser der S&P500 in ganz 2014 gelaufen ist. Dort war ein klarer Aufwärtstrend, während der DAX richtungslos vor sich hin eierte.

Deutlich wird aber auch, ab wann sich ein Unterschied zu dieser Entwicklung andeutete: eigentlich erst ab Anfang 2015, nachdem klar wurde, dass die EZB tatsächlich ein Anleihenkaufprogramm starten wird.

Damit wird die EZB Sitzung am kommenden Donnerstag 22.01.15 zum extrem wichtigen Faktor für die Märkte. Denn der Markt hat offensichtlich schon einen "Buy the Rumor" Trade aufgelegt, der derzeit im vollen Gange ist.

Abhängig davon, was die EZB real macht, wird dieser Trade wieder in sich zusammen fallen oder, wir erleben den Start einer grundlegenden Änderung der Kapitalströme, dieses mal aus den US Indizes in die europäischen Märkte.

Die Chancen für Letzteres sind gar nicht schlecht, denn der starke Dollar entfaltet zunehmend seine Wirkung und macht der US Industrie das Leben nicht leichter, zumal nun durch den einbrechenden Ölpreis auch Sorgen um die Fracking-Industrie hinzu kommen.

Und der Fracking-Boom hat natürlich in der Vergangenheit massive Investitionen ausgelöst, von denen viele Industrieunternehmen wie General Electric (851144, GE) profitiert haben. Der absehbare Zusammenbruch dieser Industrie, hinterlässt nun eine Schleifspur bei den Zulieferern und Dienstleistern, auch die schwache Kursentwicklung von GE hat genau mit dieser Erwartung des Marktes zu tun.

Gleichzeitig sollte der schwache Euro die europäische Exportwirtschaft zunehmend stützen. Das ist sicher nur ein kurzfristiger Effekt, Währungsabwertungen haben noch nie zu einer starken Wirtschaft geführt und die US Industrie wird langfristig unter dem Druck des Dollar nur noch stärker und wettbewerbsfähiger werden. Mittelfristig, mit der Sicht auf Monate, ist das aber ein positiver Faktor für die europäischen Unternehmen und die Sicht auf die kommenden Monate ist ja die, die uns beim Handel an den Märkten besonders interessiert. Langfristig sind wir sowieso alle tot. 😉

Auf jeden Fall haben die europäischen Aktienmärkte sowieso eine Menge nachzuholen, die Erwartungen an eine positive Überraschung sind gering und gleichzeitig deuten aber makroökonomische Entwicklungen und die Politik der Notenbanken dahin, dass Europa die Chance hat zu überraschen.

Nun ist Mr. Market ja der beste Frühindikator den man sich vorstellen kann und deshalb ist es besonders interessant zu sehen, wo nun die stärksten Gewinne im "Buy the Rumor" Trade in die EZB hinein sind.

Da fällt mir einerseits der spanische Aktienindex IBEX35 ein, was kein Wunder ist, denn hier treffen die positiven Effekte eines möglichen Anleihenkaufprogramms auf schon vollzogene Strukturreformen, die im Gegensatz zum erstarrten Italien schon für sich alleine leichte Hoffnung für das Land machen.

Auffällig ist aber auch, dass der MDAX nun seit kurzer Zeit noch viel besser als der DAX aussieht und schon den Ausbruch zu neuen Hochs vollzogen hat. Schauen wir auf das Chart und vergleichen wir das mit S&P500 und DAX oben, der Unterschied ist augenfällig!

Die Gründe dafür sind offensichtlich. Der MDAX ist industrielastiger als der DAX, Maschinenbau ist hier ein wichtiger Faktor. Damit schlägt hier der schwache Euro besonders stark zu und auch die niedrigen Ölpreise sind ein positiver Katalysator.

Es könnte für die kommenden Monate also Sinn machen, auf Europas Exportindustrie zu setzen. Und wenn man das tut, führt kein Weg am MDAX und seinen Unternehmen vorbei.

Damit das Wirklichkeit wird, muss die EZB aber nächsten Donnerstag erst einmal liefern. Ich glaube übrigens kein bisschen daran, dass die Notenbank mit ihrer Geldpolitik die prinzipiellen Erstarrungen in Europa überwinden kann. Das könnte nur eine andere Politik, als wir sie haben und langfristig macht es daher jede Menge Sinn, weiter auf die US Industrie zu setzen, die ungleich bessere Voraussetzungen hat.

Aber für eine ein paar Monate andauernde Hoffnungsrally an den europäischen Märkten, ist die aktuelle Ausgangslage auf jeden Fall gut und wenn die EZB liefert, wird es der Markt wie ein Drogensüchtiger erst einmal goutieren. Was danach kommt, ist eine ganz andere Geschichte.

Achja .... und dann war da ja noch Griechenland. Aber "Who cares"? Die Schulden liegen mittlerweile bei der öffentlichen Hand, also uns, den Steuerzahlern. Und wir werden dafür blechen, das war schon immer klar, allen Beteuerungen unserer politischen "Elite" zum Trotz. Den Markt interessiert das aber nur noch am Rande, wenn es nicht zu völlig unkontrolliertem Chaos, bei einem möglichen "Grexit" kommen sollte.

Aber selbst der "Grexit" wird wohl ein schöner Traum bleiben, die absurde Logik des "Zusammenhaltens um jeden Preis" feiert in der Eurozone immer noch Urstände. Und solange die, die das bezahlen müssen, nicht die sind, die die Entscheidungen treffen, wird das auch so bleiben. Mit dem Geld Dritter lässt sich immer besonders freigebig um sich werfen.

Vielleicht sollte die Eurozone sich aber mal an der Medizin orientieren, in der sogar wichtige Körperteile wie Finger und sogar ein Bein bei einer unkontrollierbaren Infektion amputiert werden, um den Hauptkörper zu retten. Und auch der Körper ist ein komplexes System, dessen Reaktionen nur schwer vorher zu sehen und bestenfalls mit Wahrscheinlichkeiten zu fassen sind. Man macht es aber trotzdem, zum Wohl des grossen Ganzen.

Ihr Hari

Diskutiere diesen Beitrag im Forum

*** Bitte beachten Sie bei der Nutzung der Inhalte dieses Beitrages die -> Rechtlichen Hinweise <- ! ***