Da ich am morgigen (heutigen ;-)) Donnerstag in Frankfurt und nicht im Blog unterwegs bin (siehe Live-Tips), habe ich mir überlegt, was ich Ihnen noch an sinnvollem Lesefutter liefern könnte.

Dabei bin ich wieder auf diesen über einen Jahr alten Artikel aus dem Februar 2012 gestossen, in dem ich nicht nur die Anforderungen an einen privaten Trader auseinander dividiere, sondern auch meinen persönlichen Lebenslauf und Stil erkläre.

Viele der neuen Leser dürften diesen Artikel damals nicht gesehen haben und das wäre schade. Zumal der Artikel gut vermittelt, bei wem Sie hier eigentlich mitlesen. 🙂 Also schiebe ich ihn erneut hoch und wünsche Ihnen erneut viel Spass beim lesen !

Übrigens, die letzten Zeilen zur "Häutung" waren scheinbar prophetisch, im Moment sieht es fast so aus, als ob ich schon ein bisschen auf dem Weg zum Autor und Verleger bin. Schaun mer mal. 😉

Und nun geht es los:

----------------------------------------------------

Vor kurzem habe ich per Kommentar vom Leser und Trader "Micha" die folgende Frage erhalten:

"Hari ich habe mal eine ganz persönliche Frage an Dich: Du warst ja in Deinem vorigen Leben als Manager ziemlich eingespannt und wahrscheinlich auch viel unterwegs. Wie hast Du es geschafft, sich in die Börsenmaterie zu einzuarbeiten? Hast Du das alles am Abend nach Feierabend gemacht, oder auch zwischendurch? Meine Frage zielt dahingehend, dass ich es faszinierend finde, wie Du es geschafft hast Profi trader zu werden, ohne vorher an der Börse als Makler oder Analyst tätig gewesen zu sein. Ich finde es für mich erstrebenswert, so einen Weg ebenfalls zu gehen. Allerdings bin ich auch vollzeit berufstätig und als Vertriebler viel in der Welt unterwegs. Ich fände es sehr interessant zu erfahren, wie Du Dich über die Jahre darauf vorbereitet hast. "

Da ich neben aktuellen Börseninformationen mit diesem Blog meinen Lesern auch Hilfestellung zur Selbsthilfe an den Märkten geben möchte, will ich auf diese Frage gerne sehr persönlich antworten. Und ich möchte Sie vorab warnen: Vorsicht langer Artikel 😉

In der obigen Frage stecken drei Ebenen, die ich vorher unbedingt detailliert "aufdröseln" muss, da eine persönliche Antwort ansonsten nur zu Missverständnissen führt. Denn

(1) muss überhaupt erst einmal klar sein, was man unter dem Begriff "Trader" versteht, damit man nicht völlig aneinander vorbei redet.

(2) gibt es ein paar abstrakte Fähigkeiten und Voraussetzungen die jeder erfolgreiche, private Trader braucht und

(3) gibt es dann meinen sehr persönlichen, aber nicht notwendigerweise übertragbaren Weg - wie ich persönlich in Anbetracht meiner individuellen Stärken und Schwächen mit dem Thema umgehe.

Auch wenn Sie vielleicht nur (3) interessiert, müssen (1) und (2) vorher unbedingt erklärt werden, damit (3) verständlich ist. Wenn ich schon über mich persönlich aus dem Nähkästchen plaudere, dann will ich wenigstens, dass es auch richtig eingeordnet wird. Denn in ein und das selbe Wort können zwei Menschen sehr unterschiedliche Dinge hinein interpretieren und ein Begriff wie "Trader" ist dabei besonders gefährdet.

(1) Was bin ich, ein Trader oder Investor ?

Leider ist der Begriff "Trader" in Deutschland sehr negativ belegt, darunter stellt man sich einen "finsteren Zocker" vor, der mit dubiosen Konstruktionen die reale Welt wie ein Blutegel aussaugt. Das ist insofern besonders absurd, als von allen Bevölkerungsgruppen die erfolgreichen, pivaten Trader wahrscheinlich die letzten sind, die "zockend" ihren Fuss in ein Spielkasino setzen oder einen Lottoschein zur Annahmestelle bringen würden - dazu aber später mehr. Was manche Händler in Grossbanken machen, die mit dem Geld fremder Leute arbeiten, ist eine ganz andere Geschichte. Ich spreche hier über Trader, die mit dem eigenen Geld unterwegs sind. Und ob man mit dem eigenen oder fremden Geld operiert, macht einen Unterschied wie Tag und Nacht.

Dann gibt es als Begriff noch den "Investor", das ist in der öffentlichen Meinung der positive Antipode zum "bösen" Trader, denn der Investor ist "gut", "nachhaltig" und was auch immer und das wollen ja alle sein. Weiterhin gibt es den Begriff des "Spekulanten", für den die gleichen negativen Assoziationen wie für den Begriff "Trader" gelten. Und zu guter Letzt gibt es noch den "Anleger", dieser Begriff passt aber eher zu einem Bürger der sein Geld passiv irgendwo hin bringt damit es sich mehrt. Zu einem aktiven Handeln an der Börse wie wir es hier besprechen, ist der Begriff nicht wirklich passend, auch wenn er manchmal in diesem Zusammenhang genannt wird.

In Ermangelung anderer Alternativen bleibt zu dem was ich bin also nur "Trader" oder "Investor" übrig. Eine wie ich finde sehr klare Definition zum Unterschied lautet wie folgt:

-> Der Trader kauft Anteile an einer Wirtschaftseinheit, um diese nach einer überschaubaren Zeit wieder zu verkaufen. Dabei kann eine überschaubare Zeit sehr wohl Monate oder auch ein Jahr sein. Aber der Verkauf mit Gewinn ist schon beim Kauf das eigentliche Ziel.

-> Im Gegensatz dazu kauft der Investor Anteile an einer Wirtschaftseinheit um dauerhaft (sprich über Jahre) an dem Erfolg dieser Wirtschaftseinheit Teil zu haben. Ein Verkauf ist beim Investor zwar auch irgendwann möglich, er ist aber nicht der Zweck der Investition und beim Kauf noch nicht angelegt.

Etwas vereinfacht gesagt, Ziel des Traders ist es, etwas teurer zu verkaufen als er es eingekauft hat. Ziel des Investors ist es, dauerhafte Erträge aus dem eingesetzten Kapital zu ziehen.

Die deutsche Übersetzung des Traders ist übrigens "Händler". Und genau das macht ein Händler: billig einkaufen, teuer verkaufen. Beim einen sind es Bücher und Strümpfe, beim anderen Unternehmensanteile.

Im Sinne dieser Definition bin ich mit Teilen meines Depots ein Investor. Mit dem Schwerpunkt meiner Aktivitäten und mit dem was ich hier im Blog beschreibe aber ein Trader - wie übrigens die Mehrzahl der an den Märkten aktiv handelnden Personen, wahrscheinlich auch Sie.

Ich würde mir wünschen, es gäbe einen Begriff der in Deutschland weniger negativ verzerrt ist wie Trader. Wenn Sie einen kennen, lassen Sie es mich wissen. Es würde mir erleichtern den Menschen zu erklären was ich tue. 😉

Zur volkswirtschaftlichen Bedeutung von Märkten und Handel (Trading):

Übrigens, noch ein kleiner Abstecher zum volkswirtschaftlichen Sinn von Märkten und damit auch von Trading. Gerne wird ja aus purem Unwissen so getan, als hätte das keinen Sinn und wäre nur "Zockerei" wie ein Spielkasino. Und bei manchen abgefahrenen Finanzderivaten ist die Frage nach dem Sinn ja auch durchaus berechtigt. Kommen wir aber zum Kern dessen was wir hier tun - nämlich Aktien kaufen und verkaufen - dann besteht der Sinn aus zwei ganz wesentlichen Elementen:

1. Unternehmen holen sich an der Börse Kapital für ihre Aktivitäten. Jeder der eine Aktie hält, finanziert damit letzlich die Aktivitäten des Unternehmens. Und wenn sich ein Unternehmen eine bestimmte Summe an der Börse geholt hat, dann ist es dem Untenehmen auf der Ebene der Finanzierung prinzipiell egal, ob diese Summe von einem Aktionär das ganze Jahr gegeben wird, oder von 12 Aktionären nur einen Monat, oder von 365 Aktionären je nur einen Tag. Alle finanzieren das Unternehmen und es gibt keinen prinzipiellen "Qualitätsnachteil" der kürzeren Haltedauer. Aus Sicht des Unternehmens sind alle Aktionäre wichtige Kapitalgeber, auch die Daytrader.

2. Ohne Handel keine Märkte und ohne Märkte keine Zivilisation. Hört sich platt und übertrieben an, ist es aber nach meiner Überzeugung nicht. Schauen wir doch mal ins Mittelalter, wo die Welt noch überschaubarer und daher leichter zu verstehen war. Nicht ohne Grund war der Markt das Zentrum der Stadt, denn hier bekamen (durch den Handel) die Waren der Bauern/Handwerker überhaupt erst einen Preis. Und erst der Preis der Ware ermöglicht dem Bauern über den Transmissionsriemen "Geld", für seine Kartoffeln nebenan beim Schneider ein Kleid kaufen zu können, obwohl der Schneider vielleicht gar keine Kartoffeln braucht. Deswegen ist die Arbeitsteilung zwischen unterschiedlichen Berufen nur mit einer zentralen Stelle möglich, die den Preis der individuellen Leistung/Produkte ermittelt und damit zwischen den Berufen verrechenbar macht. Diese Stelle ist der Markt und bei Firmenbewertungen eben die Börse.

Und ohne Arbeitsteilung gäbe es keine Zivilisation. Denn erst die Arbeitsteilung hat es den Menschen ermöglicht, abseits des täglichen Kampfes ums Überleben Zeit zu finden für Dinge wie Kunst, Wissenschaft etc. Dieser elementare Zusammenhang wird immer vergessen, wenn über die "bösen" Märkte hergezogen wird. Man kann den Markt natürlich theoretisch auch durch eine zentrale "Preisfindungsstelle" ersetzen, bei der der Preis durch Menschen einfach festgelegt wird. Den Versuch hatten wir schon - der nannte sich Sozialismus.

Das sind die für mich beiden zentralen Punkte zu denen ein "Trader" von Aktien volkswirtschaftlich beiträgt. Ich kenne definitiv Berufe mit geringerer volkswirtschaftlicher Bedeutung.

So weit zu den Begrifflichkeiten, nun zu den Voraussetzungen.

(2) Was braucht man, um privater Fulltime-Trader zu werden ?

Zunächst einmal sage ich Ihnen was man nicht braucht: einen Doktor der Volkswirtschaftslehre, der ist manchmal sogar hinderlich 😉

Spass beiseite, es gibt unzählige Arten und Techniken um als Trader am Markt erfolgreich zu sein. Und deswegen gibt es auch keine einfache Antwort nach dem Motto "lern das mal". Aber es gibt schon ein paar Muster, die für die meisten gültig sind. Deshalb hier meine ganz persönliche und höchst subjektive Liste - ohne jeden Anspruch auf Vollständigkeit oder Allgemeingültigkeit. Und Interesse an den Märkten und der Börse setze ich mal voraus bei jemandem der Trader werden will:

Kapital - genügend davon um mit ihren Trades bei kontrollierbarem Risiko ihren Lebensunterhalt bestreiten zu können. Denn wenn Sie 10.000€ Kapital haben wird das nicht möglich sein. Sicher können Sie mal in einem Jahr den "goldenen Schuss" landen und Ihr Kapital verfünffachen. Im nächsten Jahr sorgt Mr. Market garantiert dafür, dass es anders herum läuft. Mit nur 10.000€ Kapital stehen Sie dann beim Sozialamt.

Reserven - selbst wenn Sie genügend Kapital haben um ihre Tradingstrategie umzusetzen, brauchen Sie genügend Reserven um Dürreperioden zu überstehen. Und diese Perioden werden kommen, ich garantiere es Ihnen. Sobald Sie aber anfangen um Ihr wirtschaftliches Überleben zu bangen, haben Sie als Trader schon verloren. Denn diese Emotionen werden Sie so belasten, dass Sie garantiert die emotional schweren Trades nicht mehr machen können, die Sie zwingend brauchen - denn nur da wo weh tut, liegt in der Regel der Gewinn. Eine schöne und praktikable Abart von "Reserven", wäre zum Beispiel ein ganz regulärer, sicherer Job Ihres Partners, der auch in schlechten Zeiten für einen sicheren Einnahmestrom sorgt.

Einen "Edge" (Vorteil) - wenn Sie eine Aktie kaufen, muss es dafür jemanden geben der sie Ihnen zu genau dem Preis verkauft, den Sie gerade als "günstig" empfinden. Und Sie können nur Gewinn machen, wenn der andere in dem Moment "dümmer" war als Sie. Trading ist also ein intellektueller Wettbewerb darum wer gerade "klüger" ist. Und den kann man nur gewinnen, wenn man sich einen Vorteil gegenüber den anderen Martkteilnehmern erarbeitet hat - "Trading Edge" genannt. Nur wenn Sie also wissen, was Sie besser als andere verstehen, haben Sie Chance auf Erfolg. Können Sie diese Frage (noch) nicht beantworten, wird es schwierig.

Genau aus diesem Grund haben sich viele erfolgreiche Trader auf ein sehr enges Marktsegment spezialisiert, dass Sie dafür rauf und runter beherrschen. Der "Edge" entsteht da also durch Spezialisierung. Deswegen geht der typische Trader auch nicht ins Kasino oder spielt Lotto. Weil er weiss, dass er da keinen "Edge", sondern sogar einen Nachteil hat. Denn den "Edge" hat im Kasino die Bank und beim Lotto der Staat. Kasino und Lotto, das ist für die wahren Zocker, erfolgreiches Trading hat mit Zocken rein gar nichts zu tun. Ein Treppenwitz, dass genau diese Leute auf Trader zeigen und "Zocker" rufen 😉

Eine Strategie - selbst wenn Sie Ihren "Edge" kennen, müssen Sie diesen Vorteil erst einmal umsetzen und in eine Trading-Strategie giessen. Und das ist oft schwerer als gedacht, denn da stehen Ihnen dann auch noch so profane Dinge wie "Gebühren" etc im Weg, die Ihren kleinen Vorteil gleich wieder wegknabbern. Ein weiteres typisches Problem ist, dass Sie zwar theoretisch eine Strategie haben, aber gar nicht an die aktuellen Daten kommen, die Sie dafür bräuchten. Auch Ihre zeitliche Verfügbarkeit ist ein zentrales Thema. Was nützt Ihnen Ihr schöner Edge, wenn Sie genau dann nicht auf die Märkte schauen, wenn er gerade zum Tragen kommt ?

Risiko-Management - eigentlich ein Unterpunkt der Strategie, aber so wichtig, dass ich ihn heraus heben will. Egal wie gut Ihre Strategie ist, glauben Sie mir: Mr. Market wird Sie auf dem falschen Fuss erwischen, Sie werden Verluste erleiden, Sie werden in Situationen völlig überrascht werden. Und wenn Sie nicht vorher genau wissen, wie Sie Ihre Risiken für Ihr Kapital begrenzen, werden Sie sich durch Ihre Emotionen noch tiefer in den Sumpf reiten. Sie müssen unbedingt immer wissen, wann mit einem Trade schluss ist und müssen sich unbedingt an diese Regeln halten. Und damit ein einzelner Trade nicht zu eine grossen Desaster für ihre gesamtes Depot werden kann, müssen Sie auch immer wissen, wie viel Risiko Sie für einen einzelnen Trade eingehen wollen.

Disziplin und Fleiss - für einige ja "Sekundärtugenden", aber ohne diese ist ein Erfolg unmöglich. Absurderweise ist ja die landläufige Vorstellung das genaue Gegenteil, da sitzt der "Spekulant" mit der Zigarre, drückt locker auf den Knopf und "Puff" ist er um ein paar Millionen reicher. Schön wärs. 😉 Ohne Fleiss haben Sie keine Chance sich gegenüber den anderen einen Edge zu erarbeiten und zu erhalten, denn die anderen im Markt sind ja auch nicht doof. Und ohne Disziplin werden Sie Ihre Strategie garantiert nicht durchhalten, denn genau dann wenn es weh tut, dann liegt das grosse Geld auf der Strasse.

Eine stabile Psyche - darunter verstehe ich das Wissen um die eigenen Stärken und Schwächen und die Fähigkeit zur Reflexion um sich selbst voller Ehrlichkeit der schärfste Kritiker zu sein. Denn sich etwas vorzumachen, wenn auf der anderen Seite der Markt steht, mag sich zwar kurzzeitig gut anfühlen, macht aber garantiert die Tasche leer. Und unsere eigenen Emotionen sind unser grösster Feind bei dem Versuch, die gewählte Strategie auch umzusetzen. Ohne eine gereifte, stabile Psyche wird Mr. Market mit Ihnen Rodeo fahren und Sie am Ende vernichten.

Ein unterstützendes Umfeld - Trading kann sehr einsam sein, während man gleichzeitig unter hohem emotionalem Stress steht, den die Aussenwelt aber nicht nachvollziehen kann. Wenn Sie kein Umfeld haben das Sie dabei unterstützt, bei Verlusten nicht gleich in Panik gerät und Ihnen signalisiert, dass es Ihnen vertraut, dann lassen Sie es lieber. Denn es wird garantiert Zeiten geben, in denen Mr. Market dafür sorgt, dass Sie sich wie der letzte Idiot fühlen. Und wenn Ihnen dann Ihr Partner auch noch Vorwürfe macht, dann wars das ganz schnell. Und wir wissen ja alle, genau der Tag an dem Sie hinwerfen, wird der Tag sein, an dem der Markt nach oben dreht ....

Und zum Abschluss dieses zweiten Teils noch eine oft gehörte "Weisheit" die ich für grundfalsch halte. Man hört oft, man sollte sich fürs Trading von Emotionen frei machen. Das halte ich für groben Unfug ! Denn erstens geht es gar nicht, wir sind Menschen und keine Maschinen und zweitens führt es nur zum Versuch die Emotionen zu unterdrücken, was komplett kontraproduktiv wäre und das Handeln erst recht belastet und irrational macht.

Richtig ist etwas anderes. Man muss sich der eigenen Emotionen bewusst sein. Und man darf sich beim Handeln nicht zum Sklaven dieser Gefühle machen. Denn die eigenen Emotionen sind ein guter Ratgeber insofern, als die Wahrscheinlichkeit hoch ist, dass auch andere Marktteilnehmer so fühlen. Unterdrücken Sie Ihre Emotionen also nicht, sondern wenn Sie zB Panik fühlen, dann seien Sie sich dieses Gefühls bewusst. Und handeln Sie rational aus der Erkenntnis heraus, dass Sie und andere gerade Panik fühlen. Wenn Sie das können, dann haben Sie einen "Edge". Dann haben Sie aber auch die "stabile Psyche" die ich oben beschrieben habe und die unerlässlich für Erfolg ist.

So weit meine Gedanken zu den wichtigen Voraussetzungen, die ein privater Fulltime-Trader braucht. Wenn Sie erst einmal "Parttime" anfangen wollen, können Sie natürlich bestimmte Punkte abschwächen. Prinzipiell sind sie aber auch für den Parttime-Trader gültig.

Nun endlich zu der Frage:

(3) Wie ich persönlich zu meinem jetzigen Leben als Fulltime-Trader (bzw zunehmend Fulltime-Blog-Schreiber ;-)) gekommen bin.

Sagen wir es einfach mal so, es hat sich so ergeben ....

Denn neben meinem Beruf war ich schon immer aus Interesse und Spass an den Börsen unterwegs und hatte daher schon viele Erfahrungen gesammelt und auch die meisten Fehler schon selber schmerzhaft gemacht. Und hatte mich auch schon lange für all das Hintergrundwissen in Form von Techniken und Tools interessiert. Letztlich bin ich also Autodidakt, wie die meisten erfolgreichen Trader übrigens, denn das wirklich kompetente und umfassende Lehrbuch "wie werde ich Trader" habe ich noch nicht gefunden. Und ich werde es auch nie finden, denn dafür ist das Thema zu individuell mit dem Charakter der handelnden Person verknüpft.

Und da ich dann später ja über viele Jahre als Unternehmer und Vorstandschef einer mittelgroßen AG im Bereich Finanzsoftware tätig war, gehörte das Verständnis von wirtschaftlichen Zusammenhängen und aktuellen Entwicklungen selbstverständlich schon "qua Job" zwingend dazu, von Bilanz-Kosmetik ganz zu schweigen. Seit bestimmt 20 Jahren gibt es kein relevantes Finanz- oder Wirtschaftsmagazin im deutschprachigen Raum, dass ich nicht regelmässig studiere. Mit dem Internet ist dieser Informationsfluss weiter gestiegen, ich bin zu einer einzigen "Informations-Verarbeitungs-Maschine" geworden. Ich habe diesen Informationsfluss aber nie als Last empfunden und habe gerade auf Reisen jede Minute genutzt um zu lesen, reden, diskutieren, lernen.

Glücklicherweise bin ich ein sehr schneller, effizienter Leser und es bleibt vieles hängen und fügt sich in ein Gesamtbild. So kamen also über Jahrzehnte Mengen an passiver Information zusammen, die mit aktiven Erfahrungen als Anleger, als Manager und als Unternehmer verknüpft werden konnten. Und zuletzt war ich ja dann noch mehrere Jahre im M&A Geschäft aktiv und habe direkt daran mitgewirkt, andere Unternehmen - auch solche an der Börse - zu veräussern.

All das gibt mir nun ein Grundgerüst aus Wissen und Erfahrungen, mit dem ich alleine schon einen "Edge" gegenüber normalen Anlegern habe und manchmal schon Zusammenhänge und Entwicklungen erkenne, wo bei anderen noch "weisses Rauschen" vorherrscht.

Als ich dann Mitte des letzten Jahrzehnts mein Unternehmen verkauft hatte, stand ich also mit Mitte 40 vor der Wahl ob ich im Geschäftsleben weitermache oder ob ich einen harten Schnitt vollziehe und einen neuen Lebensabschnitt beginne. Da ich schon genug in der Welt rumgereist war um zu wissen, dass es zu Hause am schönsten ist - und da ich auf den ganzen Status als "CEO Mr. Wichtig" keinen gesteigerten Wert legte - und da ich gerne eine Familie und Kinder wollte, deren grösserwerden ich dann auch vor Ort erleben und als Papa begleiten kann - genau deswegen war der Gedanke mein Hobby Börse nun zum Beruf zu machen ja naheliegend. Und so konnte ich nach Jahrzehnten der Reiserei endlich mal heimisch werden.

Trotzdem ist mir bewusst, dass so ein Schritt sozusagen auf dem Höhepunkt des Erfolges eher ungewöhnlich ist. Die meisten anderen hätten wahrscheinlich als CEO beim nächste Unternehmen angeheuert, damit aber in meinen Augen letztlich nur das Gleiche noch einmal gemacht. Vielleicht liegt es daran, dass mir sehr bewusst ist, dass dieses Leben endlich ist und man sich gut überlegen sollte, was man damit anstellt.

Und warum sollte ich etwas noch einmal 10 Jahre machen, was ich nun schon erfolgreich einmal hinter mich gebracht hatte ? Der einzige Grund wäre die Notwendigkeit gewesen, meinen Lebensunterhalt zu bestreiten. Durch den Verkauf meines Unternehmens hatte ich mir aber glücklicherweise eine gewisse Unabhängigkeit erworben.

Und meine Voraussetzungen als Trader waren ja nicht die schlechtesten, viele Punkte der Liste aus Teil 2 waren schon vorhanden. Am schwierigsten war für mich dabei aber das Thema meines "Edge". Denn eigentlich kannte ich Ihn, es war meine Fähigkeit Zusammenhänge zu erkennen und Entwicklungen frühzeitig zu riechen. Es war gerade meine Breite und mein "Radar" der mir immer wieder hervorragende Dienste geleistet hatte. Diese Fähigkeit die schon immer dafür gesorgt hatte, dass ich längst schon unterwegs war, wo andere noch rätselten und überlegten was überhaupt los war.

Nur war das eine allgemeine Stärke und die meisten Trader haben gerade mit Spezialisierung Erfolg und nicht mit Breite. Genau diese Spezialisierung wollte ich aber nicht und lehnte ich instinktiv ab, mir war und ist das zu langweilig. Denn ich war und bin ein Generalist und Informationsjunkie, der an der Welt und an dem was in ihr passiert teil haben will. Monatelang an einer einzelnen Tradingsstrategie bis ins letzte Detail zu werkeln, nur um diese dann diszipliniert aber auch stupide durchzuziehen, das konnte und kann ich mir nicht vorstellen. Dabei ist mir sehr wohl klar, dass genau in dieser Spezialisierung der normale Weg zum Erfolg an den Märkten liegt.

Ich wollte aber Erfolg an den Märkten und trotzdem an der Breite der Geschehnisse in der Welt teilhaben. Und so habe ich es gewagt, meine Fähigkeiten als "Trüffelschwein" zur Strategie zu machen. Ich habe mich auf europäische und amerikanische Aktien beschränkt und versuche nun aus der Breite der Geschehnisse und Informationen für mich die "Trüffel" heraus zu suchen und per Trade zu Gewinn zu machen.

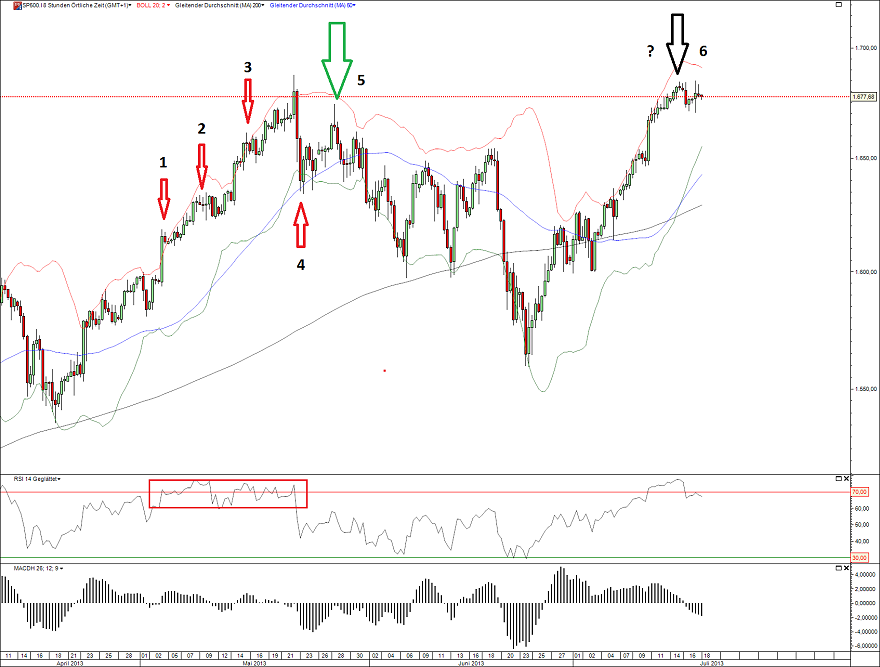

Dabei fahre ich eine Kombi-Strategie zwischen fundamentalem und technischem Ansatz. Ich trade grundsätzlich nur Unternehmen, die ich als "Trüffel" identifiziert habe und daher fundamental interessant finde. Unternehmen die ich also auch als Investor und nicht nur als Trade in Erwägung ziehen könnte. Wetten auf Pennystocks fallen da nicht darunter. Ich steige aber nur ein, wenn ich den Zeitpunkt auch technisch für günstig halte, der Trade selber läuft dann rein über Markttechnik. Die fundamentale Sicht auf den "Trüffel" ist dafür nur noch ein Sicherheitsnetz, die verhindert, dass ich eine Gurke im Depot liegen habe, die mir dann überraschend um die Ohren fliegt. Solange ich die Aktie fundamental mag, begleite ich sie aber auch und steige immer wieder ein und aus um die Wellenbewegungen des Marktes in der Aktie mitzunehmen.

Genau genommen denke ich also eher wie ein Investor, der am Markt interessante Unternehmen aufspürt, setze dann aber die Techniken eines Traders ein, um aus der Entwicklung des Unternehmens Kapital zu schlagen. Das ist mein persönlicher Stil, mit dem ich gute Ergebnisse erziele. Eine andere Person mit anderen Voraussetzungen wird wahrscheinlich einen anderen Stil pflegen und kann damit ebenso erfolgreich sein. Beim Trading gibt es unzählige Wege nach Rom, alle sind aber lang und mühsam.

Wenn ich mir meinen Erfolg in den letzten Jahren dabei anschaue, funktioniert das erstaunlich gut. Ich bin selber über meine Trefferquote erstaunt, wo man doch eigentlich meinen müsste, dass das bei der Breite in der mein Radar scannt gar nicht funktionieren kann. Denn zwangsläufig gehe ich dadurch nicht so in die Tiefe bei den einzelnen Unternehmen, dass ich jetzt zum Beispiel wirklich Bilanzen auseinander pflücken würde. Ich schaue da zwar bei kleineren Unternehmen vor einer Investition manchmal quer darüber, um zu sehen ob mir gerade etwas ins Auge springt. Aber mehr mache ich auf dieser Ebene nicht.

Aber erstaunlicherweise kostet mich dieser Mangel an Tiefe bei der Trüffelsuche kaum Performance. Es bestätigt mir, dass ich mit meinem "Edge" richtig liege: ich kann in einer komplexen Welt offensichtlich Zusammenhänge und Entwicklungen antizipieren, die andere eher noch nicht auf dem Radar haben. Und das verschafft mir einen Vorteil der sich in Gewinn ummünzen lässt.

Schaue ich mir jetzt aber meine Performance im Depot an, ist diese trotz der objektiven Erfolge aber nicht ganz so ideal, wie sie in Anbetracht der Trefferquote bei der "Trüffelsuche" theoretisch sein könnte. Denn manchmal stehe auch ich mir bei der Umsetzung dann noch selber im Weg - auch ich bin ein Mensch. Manchmal traue ich meinem Riecher selber einfach nicht genug, so dass ich zu vorsichtig agiere und damit Chancen verspiele. Wie ich überhaupt nie grosse Einzelrisiken eingehe, die mich Nachts schlecht schlafen lassen. Oder ein klassisches Problem, gerade bei den harten Trades, mit denen man sich gegen den Konsens stellt, verlässt mich dann nach dem ersten Gewinnschub manchmal der Mut und ich nehme lieber via engem Stop mit - zumindest teilweise. Oder noch ein klassisches Problem, wenn es zu langweilig wird, laufe auch ich manchmal Gefahr Trades vorzuziehen, denen ich vielleicht eher noch etwas Zeit und Geduld angedeihen lassen sollte. Aber Geduld ist auch für mich manchmal eine Herausforderung.

Natürlich kenne ich alle diese klassischen Fallstricke auch selber, sonst könnte ich ja nicht so darüber schreiben. In diesem Bereich der Umsetzung und Abwicklung des Trades habe ich also wie jeder noch Verbesserungspotential, der Weg des Traders ist eben eine beständige Reise. Über den Zustrom an "Trüffeln", den mir mein Radar verschafft, kann ich mich aber nicht beklagen. Neben dem leicht missionarischen Drang anderen etwas von meiner Erfahrung und meinem Wissen weiterzugeben, ist das Thema Umsetzung übrigens auch ein weiteres Argument für mein Schreiben in diesem Blog. Denn diese Gedanken öffentlich auf Papier zu bringen, hilft auch mir selber dabei, meiner Strategie treu zu bleiben und diese zu verfeinern. Denn mein Problem ist ja nicht zu wissen, wie ich den Trade theoretisch richtig abwickeln müsste, sondern wie bei uns allen eben auch, es dann auch in jeder Situation immer ohne Zögern zu tun.

Und wer weiss, vielleicht ist dieser Blog ja der Beginn einer erneuten "Häutung" in meinem Leben und ich gehe als Autor und Verleger in meinen nächsten Lebensabschnitt. Das Leben ist voller Überraschungen und Veränderungen - viele fürchten sich davor, ich freue mich eher auf Sie und sehe die Chancen die in der Veränderung stecken. Meine kindliche Neugier habe ich mir auf jeden Fall bewahrt, vielleicht ist auch das ja ein Grund, warum ich an den Märkten erfolgreich sein kann, denn beständig ist dort nur der Wandel.

In diesem Sinne hoffe ich, Ihnen in diesen 3 Teilen einen interessanten Eindruck zum Thema "Fulltime Trader" vermittelt zu haben. Und ich hoffe lieber "Micha", ich habe Deine Frage nun wirklich erschöpfend beanwortet 😉 Über ehrliche Kommentare freue ich mich sehr.

Ihr Michael Schulte aka Hari Seldon

Diskutiere diesen Beitrag im Forum

*** Bitte beachten Sie bei der Nutzung der Inhalte dieses Beitrages die -> Rechtlichen Hinweise <- ! ***