Bedingt durch den Anlagenotstand und immer höher steigende Kurse an den Märkten, steigt auch das Interesse an Börse und Aktien in der Gesellschaft deutlich, ganz langsam kommt eine neue Anlegergeneration mit den Börsen in Kontakt. Diese hat natürlich massiven Auflärungsbedarf, auch wenn viele die Notwendigkeit zu lernen natürlich gar nicht sehen wollen.

Es gibt da zwei ganz typische Anlegerkarrieren, die sich gerne immer wiederholen. Die Eine betrifft die besonders ängstlichen Neu-Anleger, die Aktien eigentlich immer noch für "Teufelszeug" halten und daher geradezu panisch auf vermeintliche "Sicherheit" bedacht sind.

Diese Fixierung auf "Sicherheit" treibt diese Anleger dann in die Arme findiger Geschäftemacher, die ein "gutes Gefühl" für teure Gebühren und Underperformance vermitteln, oder im relativ besseren Fall treibt es sie zu den Aktien der typischen, überall bekannten Großkonzerne in den alten Industrien, die zwar hohe Dividenden, aber keine echte Zukunft vor sich haben.

Das "sichere" Selektionskriterium ist dann gerne eine hohe Dividende, die mit einem Zins verwechselt wird und dort dümpelt und bröselt das Anlegergeld dann ohne Perspektive vor sich hin. Und in der nächsten Krise werden diese vermeintlich "sicheren" Altkonzerne natürlich besonders ungespitzt in den Boden gerammt, weil der Markt eben Zukunft diskontiert und nicht Vergangenheit.

Diese Anleger lassen sich auch gerne durch seitenlange "Aktien-Analysen" die gewünschte Sicherheit vorgaukeln, als ob man durch tiefes Graben in Vergangenheitszahlen diese finden könnte. Auch das ist aber lange vorbei und nun Illusion, weil Firmendaten im digitalen Zeitalter nun für jeden auf Knopfdruck verfügbar sind und somit schon lange Teil der Kurse sind. Was man da in der Vergangenheit findet ist in der Regel "kalter Kaffee" und der Zukunft kann man sich nur nähern, wenn man sich mit ihr beschäftigt und über Märkte, Geschäftsmodelle und Innovationen nachdenkt - was inhärent und zwangsläufig mit Unsicherheit verbunden ist, die man eben nicht vermeiden kann.

Die andere Anlegerkarriere ist von Selbstüberschätzung geprägt und dem Wunsch das "schnelle Geld" zu machen. Diese Anleger sind völlig beratungsresistent und nicht in der Lage zu erkennen, dass sie selber das Problem sind und offensichtlich erst einmal viel zu lernen haben.

Bei diesen Kandidaten sind es die "heißen Tips" aus irgendeiner Anlage-Postille die wie Alkohol wirken, nicht verstehend dass das was in so Medien steht in der Regel Informationen sind, die nun auch an den "Last Fool" in der Kette ausgekehrt werden, den Letzten der sich auch noch in die Story einkaufen soll, nachdem das kluge Geld schon längst investiert ist.

Alternativ hat ein Kumpel auch einen "heißen Tip" für irgendeine unbekannte Aktie aus Süd-Ost-Asien oder sonstwo, den er in irgendeinem Forum aufgeschnappt hat und weil der naive Anleger die Aktie nicht kennt und nie davon gehört hat, glaubt er ernsthaft in der Logik einer modernen Schatzsuche ein "Schnäppchen" zu machen. Irgendwie haben diese Anleger bei Schlemihl in der Sesamstraße nicht aufgepasst, eine gesunde Kenntnis von Ernie und Bert sollte wirklich zur Pflicht für jeden werden. 😛

Wir haben in der Mr-Market Community viele begeisterte Mitglieder, die aktiv und aus Überzeugung in ihrem persönlichen Umfeld dann Werbung machen. Ich mahne dann ab und zu sich da nicht zu viel zu versprechen und nicht "überreden" zu wollen, weil es in der Regel nichts bringt. Man kann die Menschen eben nicht zum Lernen und zum richtigen Umgang mit den Märkten überreden, sie müssen sich zu oft erst die Finger richtig verbrennen und dann ist eine Minderheit vieleicht bereit mal zuzuhören und zu erkennen, dass auch der Umgang mit Finanzen, mit Aktien und mit den Märkten ein komplexes Wissensgebiet ist, das man nur mit Praxis und gleichzeitiger, qualitativer Unterstützung meistern kann.

Denn selbst wenn diese Mitglieder in ihre direkten persönlichen Familien oder ihr Freundesumfeld herausgreifen, begegnen sie zu oft der Ignoranz und Unbelehrbarkeit dieser beiden oben genannten typischen "Anlegerkarrieren", die zuverlässig nicht gut enden - seltene Ausnahmen bestätigen die Regel, denn wenn tausend Blinde auf eine Torwand schiessen, wird rein statistisch halt auch mal Einer das kleine Loch treffen.

Ehrlich gesagt habe ich keine Antwort darauf, wie man das ändern kann, das Beste was man tun kann ist ein Angebot für die Minderheit bereit zu stellen, die aus eigener, intrinsischer Motivation dazu bereit ist - und das versuche ich mit Mr-Market. Das ist und bleibt aber nur eine Minderheit, die Mehrheit wird zu früh von fragwürdigen Versprechungen abgegriffen und in teure Konstrukte gelenkt.

Das liegt halt unvermeidbar daran, dass wer neu in das Thema einsteigt, auch gar keine Maßstäbe hat, wie er qualitative Information von hohlem Gerede unterscheiden soll. Und da die Wahrheit meistens mit etwas Schweiß und Anstrengung verbunden ist, während die Lüge gerne süßlich und mundgerecht präsentiert wird, weil damit Gewinne einzufahren sind, ist völlig klar dass Unerfahrenheit auch eine Art "Freiwild" für die diverse Anbieter darstellt.

Ich weiß wie gesagt nicht wirklich, wie man diesen immer währenden Mechanismus etwas aufbrechen kann, denn die Menschen müssen das selber erkennen, vorher sind sie für fundierte Informationen halt nicht offen, die ja auch Wert haben und nicht am Grabbeltisch zu bekommen sind.

Aber wer sich bis hier vorgelesen hat und die innere Größe besitzt sich selber in den beiden obigen Anlegerkarrieren wiederzufinden und schon erkannt hat, dass es weder das Eine noch das Andere sein kann, für den habe ich hier dann doch noch eine wichtige Botschaft als Belohnung.

Es ist die Botschaft von "Links unten nach Rechts oben", die Botschaft wie ruhiger Anlageerfolg an den Märkten möglich ist. Denn der ist für ruhige Anleger mit Aktien verbunden, wie ich sie hier und an vielen anderen Stellen beschrieben habe. Aktien deren langfristige Charts über Jahrzehnte von links unten nach rechts gehen, weil sie immer wieder qualitatives Wachstum an den Tag legen:

-> Aktien sind unsicher und die Welt ist eine Scheibe <-

Und ich habe ihnen hier sogar genauestens am Beispiel der Semiconductor-Aktien beschrieben, warum so viele beim erfolgreichen Investieren scheitern und worüber sie konkret stolpern. Machen sie sich mal den Spaß, lesen den Artikel noch einmal und schauen wo die Aktien *jetzt 2021* stehen, die 2018 und 2019 in dem Artikel thematisiert wurden:

-> Die Fördertürme des 21. Jahrhunderts und das Investieren <-

Denn wer mit einem Depot langfristig Erfolg haben will und das "Wunder des Compounding" in voller Schönheit erleben will, muss vor allem auf *dauerhaftes, qualitatives Wachstum* achten, auf Unternehmen die jedes Jahr durch Weiterentwicklung, Kreativität, Forschung, Entwicklung und inkrementelle Verbesserung ein Stück besser und wertvoller werden.

Und die gibt es, das sind Unternehmen mit *beständigem Wachstum* in ihrer Unternehmens-DNA und da der Markt sehr klug ist, erkennt man die auch durch ihre Charts *von links unten nach rechts oben*.

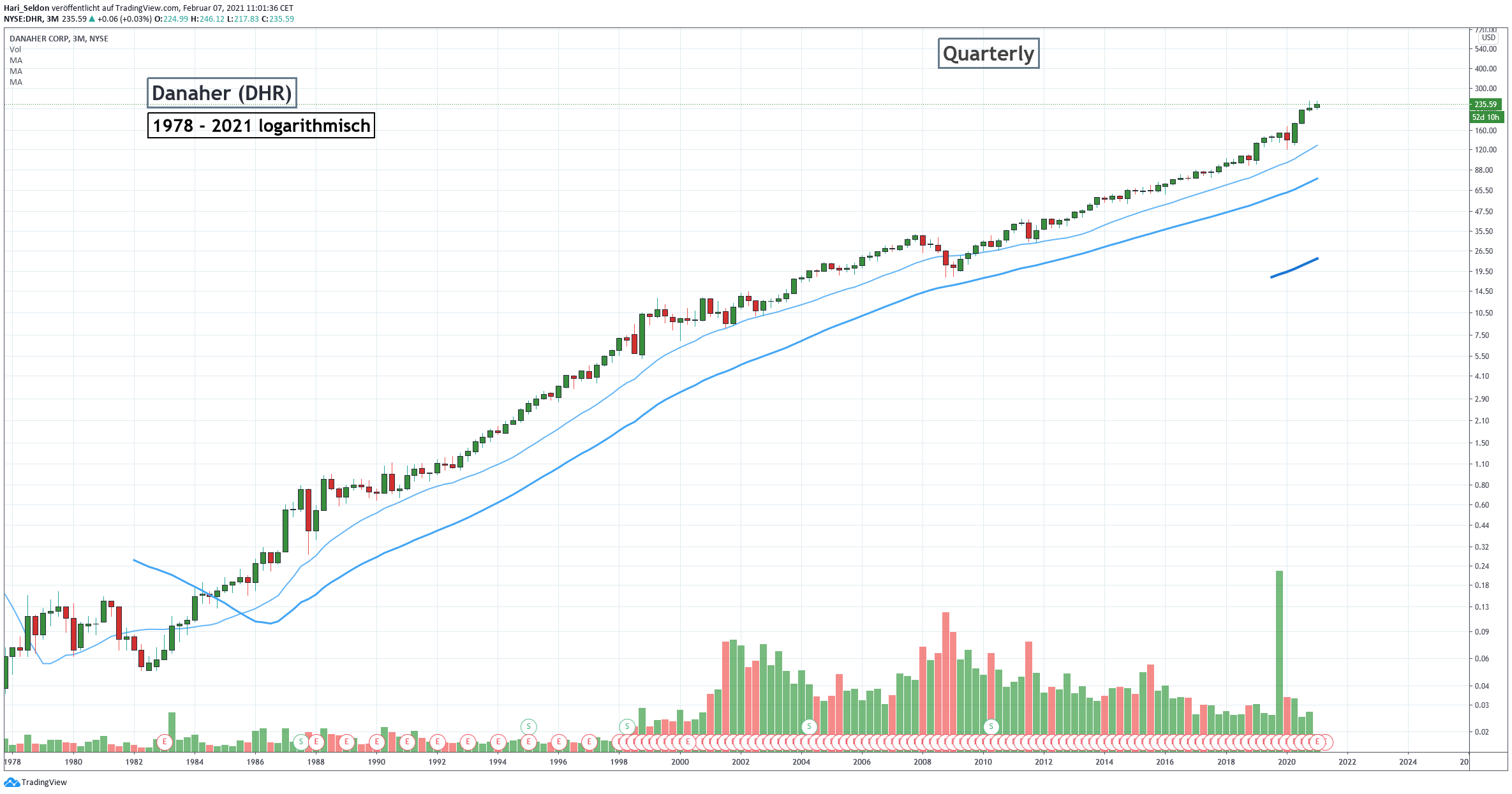

Charts wie das von der öffentlich halbwegs bekannten Danaher (DHR), die schon lange einer unserer Investment-Dauerbrenner in der Community ist und ich auch schon mehrmals öffentlich thematisiert habe:

Und für alle die jetzt nicht beeindruckt sind, weil sie die Effekte logarithischer Darstellung nicht verstehen, ist hier die Darstellung als lineares Chart, das ist die Realität die im Depot eines Anlegers ankommt, der im Jahr 1980 1.000$ bei einem Kurs von 0,1$ in Danaher investiert hätte und heute 2.420.000$ dafür zurück bekommen würde. Und das ganz ohne große Schweissausbrüche auf dem Weg.

Wer Lust hat, kann ja mal die "Performance" beim "Riestern" daneben stellen oder die Anlageform, die unser geliebter Finanzminister und "Anti-Aktionär" -> laut Interview <- für geboten hält: Das Sparbuch. Nein bitte nicht lachen, der Mann ist unser Finanzminister und will Kanzler werden.

Aber wir brauchen gar nicht so weit zurück gehen, das Jahr 2.000 als Einstieg hätte aus 1.000$ immer noch Faktor 24, also 24.000$ gemacht, so schlecht wohl nicht. 😉

Das ist aber nur dann über so lange Phasen möglich, wenn man absolute Topaktien im Depot hat, achten sie auf die Stabilität der Bewegung in allen Phasen. Und es ist sehr wohl möglich solche Aktien zu identifizieren, aber ein wenig Wissen sollte man dafür schon haben und die üblichen "Marktschreier" haben auch wenig Interesse das zu vermitteln, weil dann würden sie mit ihren "heissen Tipps" ja nicht mehr gebraucht.

Ich habe als Bonus für alle die bis hier durchgehalten haben ein weiteres, weniger bekanntes Beispiel für sie, es ist die etwas jüngere, britische Halma (HLMA), mit einem sensationell gleichmässigen Chart seit über 10 Jahren, hier wieder logarithmisch:

Schauen sie sich -> hier auf der Homepage <- mal die diversen spannenden Produkte im Portfolio an, dann ahnen sie warum hier beständiges Wachstum existiert. 10 Milliarden€ Marktkapitalsierung ist die Gruppe mittlerweile schwer, kein Börsenleichtgewicht mehr und trotzdem hier kaum bekannt.

Danaher und Halma sind zwei Beispiele für Aktien die das vereinen, was die beiden "typischen Anlegerkarrieren" von oben irgendwie suchen, aber mangels Kompetenz so nie finden werden - Wachstum, Gewinne *und* Stabilität. Von "Sicherheit" will ich dabei bewusst nicht reden, weil nichts ist "absolut sicher" in der Wirtschaft und im Leben, der ganze Ansatz so an Geldanlagen heran zu gehen ist verfehlt. Und auch Danaher und Halma können mit Pech in der Zukunft mal die falsche Abzweigung nehmen.

Wenn sie aber ein Depot mit 10 oder 20 solcher Qualitäts-Aktien haben, dann wird zwar im Verlauf von Anlagejahrzehnten auch die Eine oder Andere mal ihre Stabilität verlieren und ausgetauscht werden müssen. Das ist der unvermeidliche "Check" der regelmässig zu jeder langfristigen Anlagestrategie gehört, Buy&Hold ohne den regelmässigen Check ist und bleibt eine Lüge.

Im Saldo ist Stabilität und positive Entwicklung eines solchen Depots aber so relativ "sicher", wie etwas am Markt überhaupt "sicher" sein kann. Höhere "Anlage-Sicherheit" als die von Top-Qualität der Assets gibt es nicht, das gilt für alles, auch für Anleihen oder Immobilien, nur sind die Kriterien unterschiedlich, die Qualität auszeichnen.

Lernen sie also solche Aktien zu identifizieren und bei diesen dauerhaft dabeizubleiben, was für viele Menschen weit schwieriger ist als es scheint und auch spezielle (auch psychologisch) Techniken erfordert.

Lernen sie "Buy, Hold & Check" mit Aktien die beständig wachsen. Lernen sie mit verschiedensten Techniken Sicherheit in Qualität zu finden, in Innovationskraft und Wachstum der Geschäftsmodelle und nicht in vergangenen Meriten und hohen Dividenden, denn da ist keine Sicherheit vorhanden.

Ich verspreche ihnen, sie werden damit in ihrem Investment-Depot langfristig deutlich besser abschneiden, als die beiden Anlegerkarrieren oben. 😛

Und wenn sie so eine stabile und profitable Grundlage im Depot haben, dann können sie darauf basierend auch mal als Trader versuchen, ein "Sahnehäubchen" aus dem Markt zu holen. Das Fundament steht dann aber.

Ihr Michael Schulte (Hari)

*** Bitte beachten Sie bei der Nutzung der Inhalte dieses Beitrages die -> Rechtlichen Hinweise <- ! ***

Sehr gut geschrieben buy and hold mit Qualität, das kann man auch gut mit einem Aktien Sparplan . Und wenn man allmählich einen guten Bestand hat kann man sich bei Bedarf mit Derivate schützen oder auch Kapital erzielen