Ein Gastartikel von Tokay

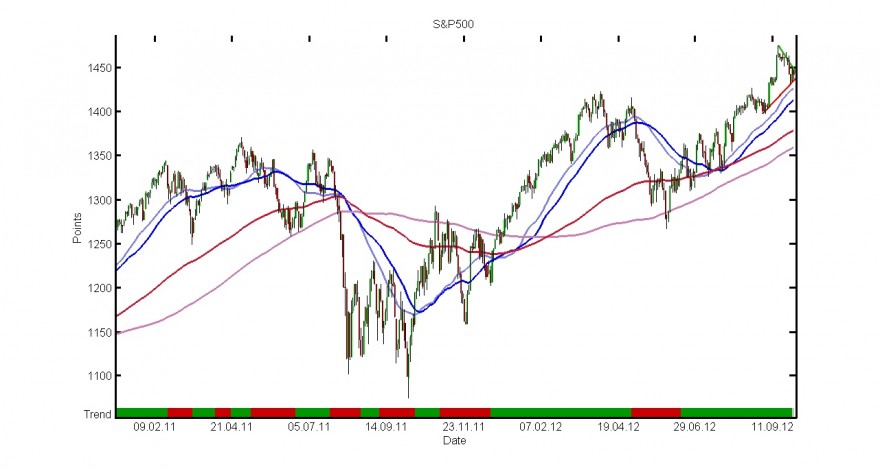

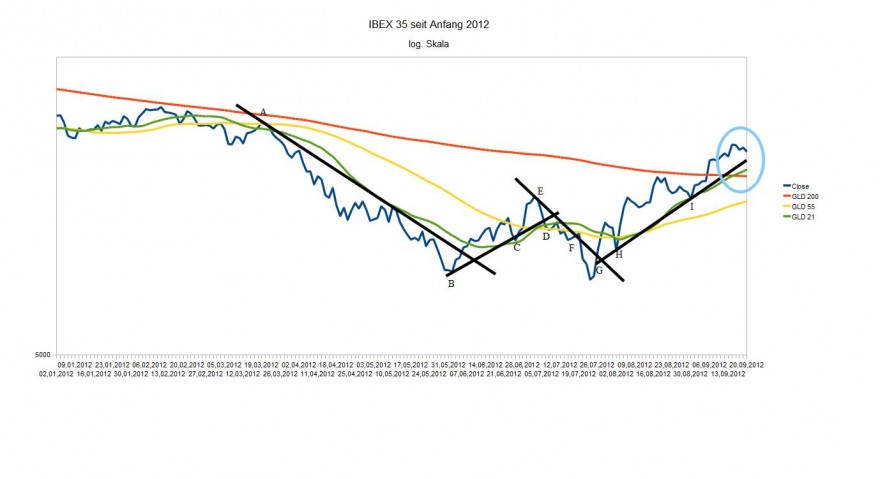

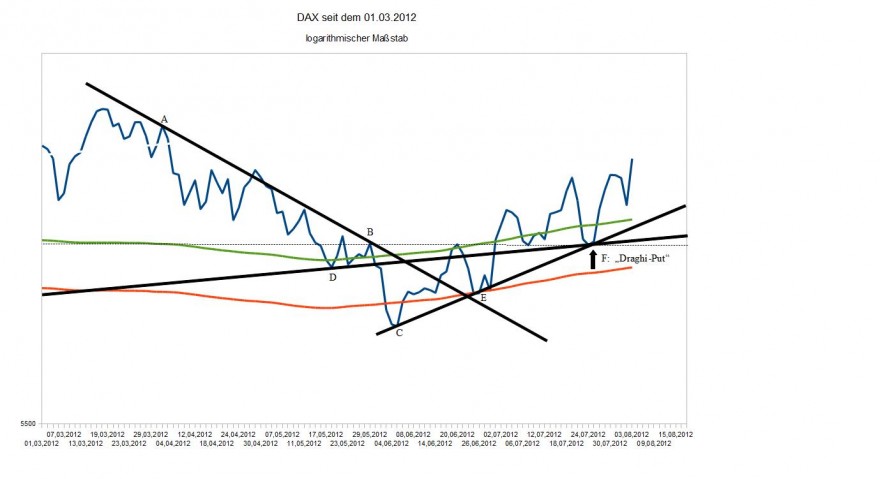

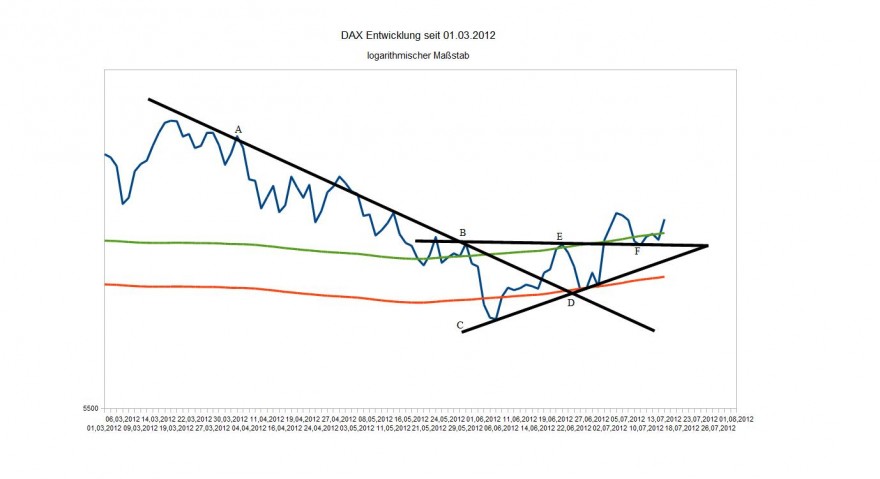

Allmählich trudeln die Urlauber aus den Sommerferien ein – einige davon werden sich sicherlich hinter ihren Desktop klemmen, sich ihr Depot anschauen und sich fragen, wie es denn nun an den Märkten weitergehen wird. Davon handelt dieser Beitrag. Ein heißer August wie kürzlich geschrieben war es in der Tat – aber doch nur meteorologisch. An den Aktienmärkten ist im vergangenen Monat nicht sonderlich viel passiert. Es scheint, als wäre dies ein Atemholen vor großen Ereignissen gewesen.

- Soeben hat Draghi „geliefert“. Er hat auf einer Pressekonferenz die Absicht der EZB erklärt, unbegrenzt Staatsanleihen der südlichen Euroländer kaufen zu wollen und nur noch in gewissem Umfang Zinsspreads zu tolerieren. Es steht allerdings der Troika-Bericht zu Griechenland noch aus und außerdem sind demnächst Neuwahlen in den Niederlanden;

- Es dümpelt allerdings die US-Ökonomie. Man liest bereits von einer milden Rezession. Was also wird die FED tun? Kommt QE3? Was ist mit dem „Fiscal Cliff“ und mit der gegenseitigen Blockade von Demokraten und Republikanern?

- Was ist mit China? Was mit dem nahen Osten, Stichwort Israel/Iran?

Man muss allerdings sagen, dass die aktuellen EZB-Beschlüsse ein starkes Signal sind. Gemäß der alten Regel, nicht gegen die Notenbank zu spekulieren, kann man als Anleger nunmehr mit erheblichem Rückenwind operieren. Wenn die Zinsen der Südländer gedeckelt werden und diese Länder an ihrer Reformpolitik festhalten, ist das kurzfristige Aufwärtspotential beträchtlich.

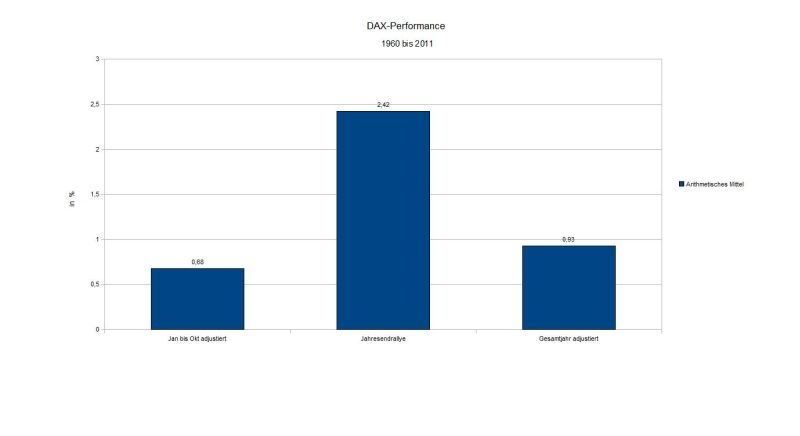

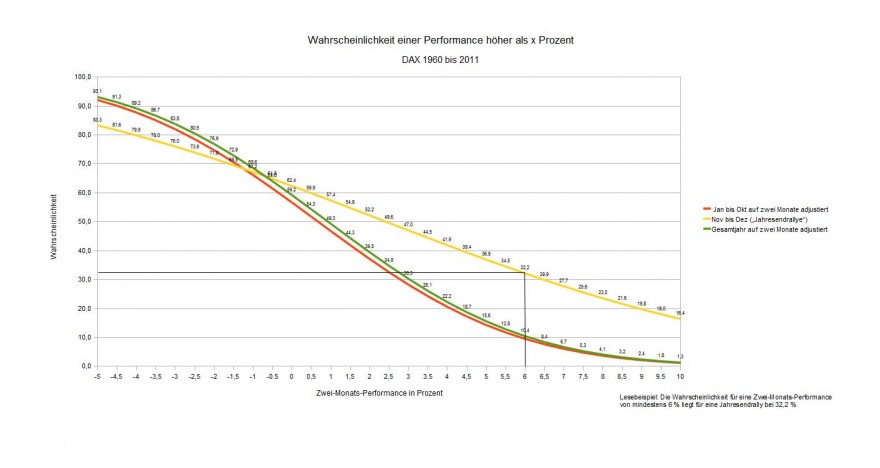

Betrachten wir bei der Gelegenheit die Lage einmal aus einer längerfristigen Perspektive. Welchen Ertrag können uns Aktien prinzipiell bringen? Dies hängt vor allem ab von der absoluten Höhe des Gewinns und davon, wie groß der Anteil des Gewinnes ist, der ausgeschüttet wird. Es hängt außerdem ab vom Wachstum der Gewinne, von der Zinsentwicklung und von der Risikoneigung der Akteure. Hohe Marktzinsen und Risikoprämien mindern den Ertrag, dürften sich aber in sehr langer Sicht neutral, weil eher unsystematisch verhalten, so dass wir diese Komponenten in der nachfolgenden Rechnung vernachlässigen können.

- Wie wir aus der Vergangenheit wissen, wird ein gewisser Teil der Unternehmensgewinne, sagen wir 30 bis 40 Prozent, ausgeschüttet. Man kann somit von einer Dividendenrendite von zuletzt etwa 2 bis 3 Prozent des eingesetzten Kapitals ausgehen.

- Die Gewinne dürften langfristig so steigen wie die Volkswirtschaft selbst. Bei einer stark exportorientierten Ökonomie wie der deutschen kann man aber die Wachstumsrate getrost etwas höher ansetzen, denn es wird häufig in wachstumsstarke Regionen geliefert. Auch hier sind 2 bis 3 Prozent an realem Wachstum nicht unvernünftig, ja sogar eher konservativ.

- Und da wir keine völlige Preisstabilität haben, ist außerdem die Inflationsrate zu berücksichtigen. Eine Spanne von 2 bis 3 Prozent kann man hier ebenfalls als plausibel ansehen.

Damit haben wir die drei Komponenten der langfristigen Aktienerträge. Diese Erträge schwanken je nach Zins- und Risikoerwartungen, und letztere sind also nicht seriös zu prognostizieren. Die drei Basiskomponenten summieren sich nach dieser Rechnung zu einem Ertrag von 6 bis 9 Prozent per annum.

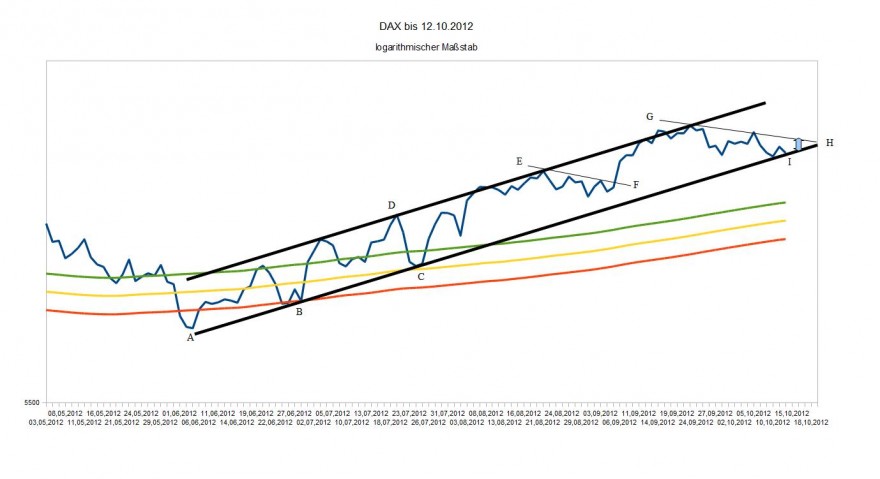

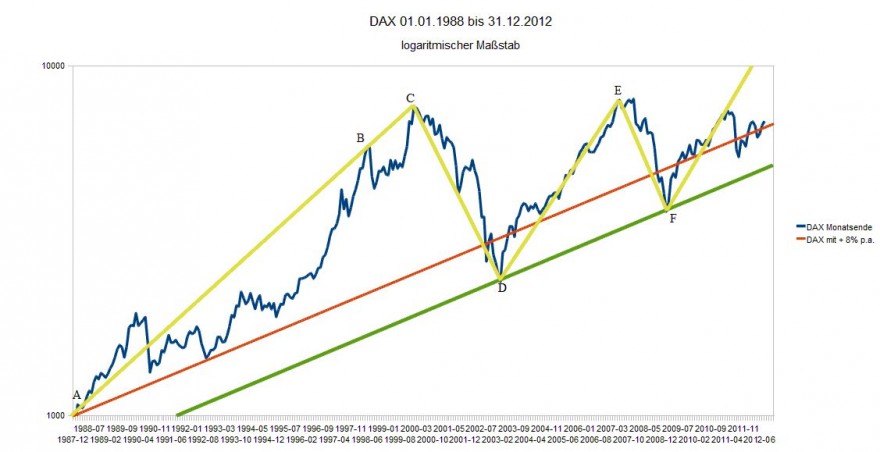

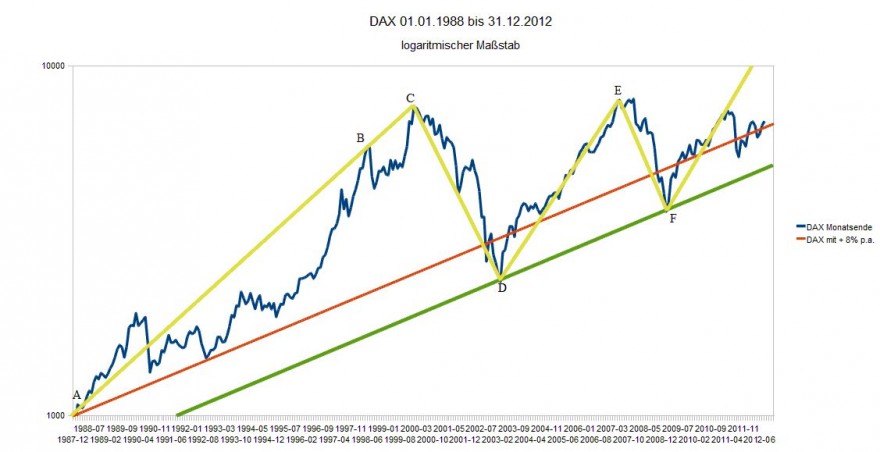

Der DAX stand am 1. Januar 1988 bei 1.000 Punkten. Rechnet man also mit einem durchschnittlichen Wachstum von beispielsweise jährlich 8 Prozent, dann wäre am 31. Dezember 2012 ein DAX-Stand von ca. 6.850 Punkten zu erwarten. Augenblicklich(Donnerstag Abend) stehen wir bei gut 7.150 Punkten.Das Jahr 1988 ist deswegen ein sinnvoller Ausgangspunkt, weil beim vorangegangenen Crash im Oktober 1987 die Märkte zum ersten Mal in großem Umfang mit Geld geflutet wurden(damals vom gerade ins Amt gekommenen Chef der Fed, Alan Greenspan).

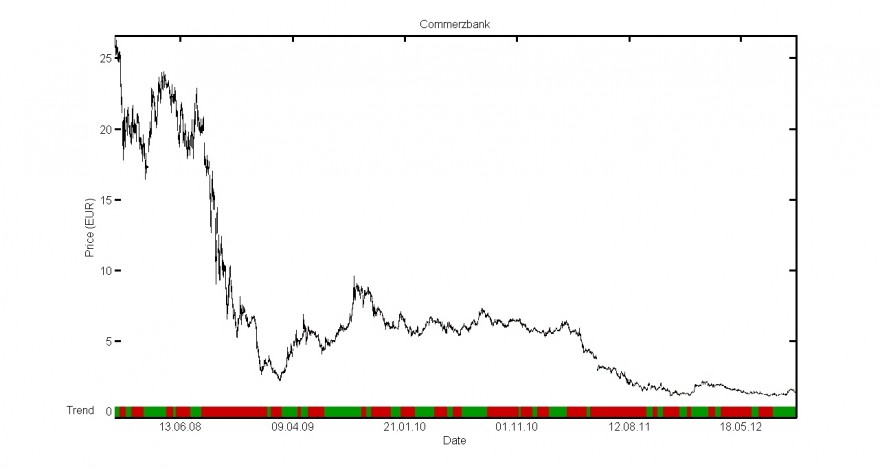

Diese Zahlen zeigen uns, dass wir im Augenblick keine Überhitzung vorliegen haben. Eine deutliche Unterbewertung liegt allerdings auch nicht vor. Nun wissen wir aus der Vergangenheit jedoch folgendes: Aktienkurse können längere Zeit vom normalerweise zu erwartenden Entwicklungspfad abweichen. Dies gilt insbesondere beim unerwarteten Eintreten bestimmter Ereignisse, die eine gewisse Aufwärts- oder Abwärtsdynamik in Gang setzen können. Somit können sich auch in naher Zukunft die Kurse ein gutes Stück vom langfristigen Pfad entfernen, ohne dass dies sogleich in einen Einbruch münden muss.

In dem oben vorgestellten Diagramm ist dies gut sichtbar; man vergleiche die Strecke ABC, die die Entwicklung der 90er Jahre kennzeichnet und die viel steiler ist als jener Entwicklungspfad, der unter Zugrundelegung eines gleichbleibenden Anstiegs von 8 Prozent p.a. generiert wird(gleiches gilt für die Strecke DE). Eine scharfe Korrektur ist umso wahrscheinlicher, je länger sich die tatsächliche Entwicklung vom Pfad der „Normalentwicklung“ entfernt. Besonders eindrücklich war das ab dem Jahr 2000 der Fall, als die Anleger für die Exzesse dieser „roaring nineties“ bezahlen mussten(Strecke CD und später EF während der Finanzkrise 2008). Dies ist beispielsweise für diejenigen von Belang, die auf das Eintreten bestimmter Entwicklungen spekuliert haben und daher unter Umständen etwa ihren Urlaub anstatt wie geplant in der Südsee auf Balkonien verbringen müssen. Indes sind die Tiefpunkte solcher Entwicklungen auf lange Sicht sehr profitable Einstiegsgelegenheiten. Gut zu sehen ist auch, dass die Einbrüche heftig sind, aber viel kürzer als die vorangegangenen Hausseentwicklungen.

Eine deutlich expansive Politik wird nun wahrscheinlich als Signal dafür gesehen werden, dass ein Abgleiten in eine starke Rezession von der EZB nicht zugelassen werden und in der Folge die Kurse beflügeln wird. Die EZB wird die Anleihekurse hoch, damit die Anleihezinsen tief halten und die Risikoprämien abbauen helfen.

Die Überlegungen der EZB selbst scheinen allerdings nicht ganz in diese Richtung zu gehen. Die Spreads zwischen den Anleihen der südlichen Euroländer und denen des Nordens werden von der EZB als Signal dafür interpretiert, dass die Märkte ein Auseinanderbrechen des Euro vorwegnehmen und den Transmissionsmechanismus der Geld- und Kreditschöpfung hemmen. Die EZB scheint daher entschlossen, bis an die Grenzen des ihr möglichen zu gehen, um die Märkte zu stabilisieren und durch die resultierende Liquiditätsschwemme diese Hemmungen zu beseitigen. Diese Politik ist riskant und wird insbesondere in Deutschland heftig angegriffen. Doch bergen auch die Alternativen zu dieser Strategie große Risiken. Bis auf eine Stimme – wahrscheinlich die deutsche – hat die EZB indes einvernehmlich entschieden.

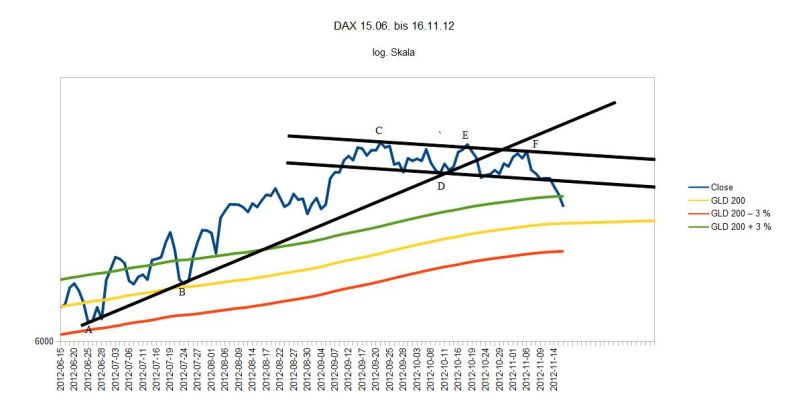

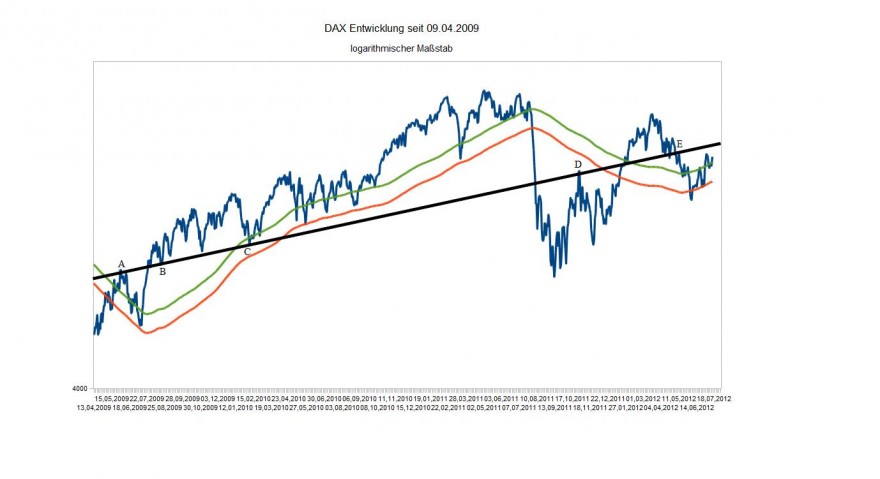

Wir werden also mit großer Wahrscheinlichkeit einen Kursschub bekommen, der die kommenden Monate andauern und Richtung 8.000 Punkte zielen wird. Sollte er allerdings nicht eintreten, so würden Erwartungen, die im Vorfeld aufgebaut wurden, korrigiert werden und der Verkaufsdruck wieder zunehmen. Da die Sentimentindikatoren jedoch eher in Moll gestimmt sind, ist zu vermuten, dass sich viele Player an der Seitenlinie befinden und der Verkaufsdruck damit eher begrenzt ist. Eine grundlegende Absicherung ist vorhanden, wenn man die Tiefs der Einbrüche 2003 und 2008 miteinander verbindet(Strecke DF). Diese grüne Linie markiert die untere, parallel zur „Normalentwicklung“ verlaufende Begrenzung. Auch wenn es sehr unwahrscheinlich ist, aber bei einem Unterschreiten dieser Linie, wie etwa im Fall einer schweren Rezession, wäre der bislang gültige Pfad der Aufwärtsentwicklung für lange Zeit gebrochen.

** Bitte beachten Sie bei der Wertung der Inhalte dieses Beitrages den -> Haftungsausschluss <- ! **