Am 22.11. des letzten Jahres habe ich im Artikel -> das verlorene Jahr und Sie <- begonnen, die Mitglieder auf einen schwierigen Jahresstart 2022 vorzubereiten.

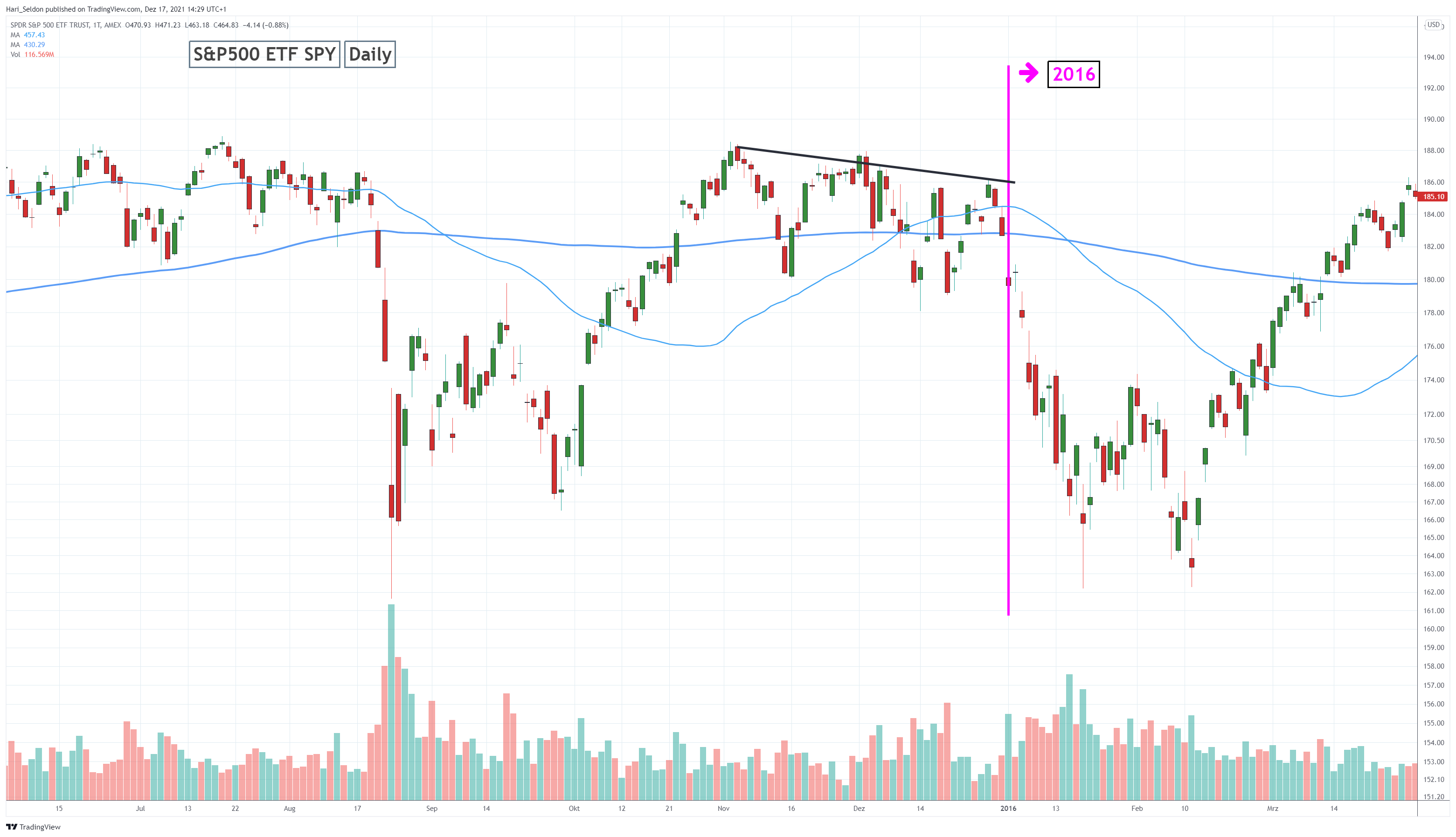

Weitere konkrete Artikel folgten, insbesondere eine Analogie zu 2015/2016 im -> Jahreswechselausblick 2021/2022 <-:

Deshalb dürften die meisten Mitglieder mit der richtigen Einstellung in 2022 gegangen sein, eher vorsicht und skeptisch, dem Markt nicht mehr vertrauend. Damals im November schrieb ich unter anderem:

Der intelligente Wechsel von Anspannung und Entspannung, von "im Markt" auf "aus dem Markt" ist das, was erfolgreiche Jahre als diskretionärer Trader kennzeichnet. Sich permanent einen abzuwürgen eher nicht.

Finden sie im Vorfeld *ihre* Antwort auf dieses Problem, wenn nicht 2022, so wird es in einem der Folgejahre wieder absolut notwendig sein!

Und was ist die ideale Herangehensweise bei Investoren?

Ganz einfach, ein reduziertes Exposure, erhöhter Cashbestand und ansonsten nur Top-Qualität im Depot. Und dann: Nichts machen! Laufen lassen, Schwankungen weitgehend ignorieren und Fischen gehen!

Es gibt einfach so Phasen und Aktivismus hilft dann nicht nur nicht weiter, nein er schadet dem Depot!

Wenn ich das jetzt hier so sage, dann ist mir völlig klar, dass manche das im Sinne "hat den schwierigen Jahresanfang vorhergesagt" lesen werden und die medial gut bekannten Gestalten, denen so viele Lemminge gerne hinterherlaufen, würden das dann sicher auch für diverse Siegesrunden nutzen im Sinne: Hat den XYZ-Crash vorhergesagt! 😛

Genau das habe ich aber *nicht* getan, ich habe im November nicht gewusst wie 2022 wird, bin nicht im Geschäft der Prognosiritis oder sonstiger Gekröseleserei und behaupte nicht die Zukunft zu kennen.

Alles was ich getan habe ist *erhöhte Risiken* festzustellen, dass wir im neuen Jahr in so eine Phase geraten. Erhöhte Risiken, keine Gewissheiten!

An dieser Stelle wird es jetzt interessant, denn sie sind natürlich wie der Rest der Menschheit fest davon überzeugt, dass sie wissen was "erhöhte Risiken" bedeutet. Dummerweise handelt an der Börse die Mehrheit aber nicht so, sie handelt irrational und sucht "Gurus", die ihr die Zukunft weissagen.

Wir sind von der Evolution hervorragend darauf trainiert, Risiken für Leib und Leben in der realen Welt aus dem Weg zu gehen. Bei abstrakten Risiken, denen man abstrakten Chancen gegenüber stellen muss, scheitern wir aber ganz schnell.

Das war übrigens auch in den letzten beiden Jahren wunderbar an der einseitig geführten Impfdiskussion zu beobachten, so wurden Impfungen manchmal abgelehnt, weil es mit den neuen Impfstoffen keine Langfristerfahrungen gibt. Das stimmt und ist ein valides Argument, nur ist es für sich alleine nichts wert, weil auf der anderen Seite die ebenso fehlenden Langfristerfahrungen mit einer Infektion ohne Impfung stehen und wir ja sogar schon wissen, dass es diese gibt. Eine seriöse Bewertung muss eben *beide* Risiken gegenüberstellen und sich nicht nur auf eine Seite kaprizieren - es gilt eine Abwägung in Unsicherheit zu treffen und nicht sich nur einseitig mit einer Seite zu beschäftigen.

Vielleicht kann ich das Problem mal an einem Beispiel aufzeigen, das unserem evolutionären Umgang mit Risiken näher kommt, da es konkret um Leib und Leben und nicht um abstrakte Gefahren geht.

Wer russisches Roulette mit einem 6-schüssigen Revolver spielt, setzt sein Leben einem dramatisch erhöhten Risiko aus, da sind wir uns wohl alle einig.

Trotzdem passiert in 5/6 Fällen oder 83% genau Nichts! Nichts! Und das ist der Punkt, ein erhöhtes Risiko ist *keine* Prognose, genau so wenig wie meine Wahrnehmung eines erhöhten Risikos für Schwäche Anfang 2022 eine konkrete Marktprognose war.

Aber ein kompetent erkanntes, erhöhtes Risiko sollte trotzdem ernst genommen werden, entweder vermeidet man es oder wenn nicht, muss das Risikomanagement während des Geschehens besonders wachsam sein!

Und letztlich muss dem Risiko bei einer Bewertung auch immer die Chance gegenübergestellt werden, es geht *immer* um den Quotienten aus Chance und Risiko, das sogenannte Chance-Risiko-Verhältnis CRV.

Russisches Roulette vermeidet man trotz einer 83% Erfolgswahrscheinlichkeit um jeden Preis, weil das Risiko der Tod ist und selbst wenn das nur ein 5% Restrisiko wäre, es kaum eine Chance gäbe, die dieses Risiko rechtfertigt. Wenn man so will, ist da der Nenner des CRV beim russischen Roulette so riesig, dass es kaum einen Zähler geben kann, der zu einem positiven CRV führt.

Hätten wir dagegen einen Trade, bei dem die Verlustsumme identisch zur Gewinnsumme ist, der aber mit 83% Wahrscheinlichkeit erfolgreich sein wird, wären wir dumm ihn nicht einzugehen! Einfach weil der Zähler des Quotienten viel größer als der Nenner ist!

Weil wir als "haarlose Primaten" so ticken, gibt es bei dem Thema an der Börse immer zwei extreme Reaktionen, die beide grundfalsch sind.

Die Einen verstehen den Charakter eines abstrakten Risikos nicht und wollen eine Vorhersage. Wenn man kompetent ein Risiko beschrieben hat und es tritt dann ebensowenig ein wie der Tod beim russischen Roulette, dann sagen sie "siehste" der hat sich wieder "geirrt". Was nur zeigt, dass sie rein gar nichts begriffen haben, denn die Risikobeschreibung war trotzdem wahr, unabhängig davon was dann passiert ist.

Das sind Leute die trotz Lawinen-Warnung in einen gefährdeten Hang gefahren sind und weil sie Glück hatten und sich keine Lawine gelöst hat, dann hinterher herumtönen dass die Warnung ja falsch gewesen sei.

Als kleine Anekdote, ich habe "damals in den Ardennen", als ich vor Jahrzehnten noch "jung, schön und voller Ideale" 😛 war, für den Alpenverein viele Touren geführt. Wenn ich dann als Tourenleiter wg Wetter oder den konkreten Verhältnissen eine Besteigung abgeblasen habe, war manchmal dieser Typus dabei, der unbedingt seine Tour abknipsen musste. In seltenen Fällen haben sich so Leute dann abgesondert und es alleine gemacht und wenn es glückte - was wie beim russischen Roulette trotz Risiko die Regel bleibt - kamen hinterher diese grenzdebilen Argumente, dass die Risikoeinschätzung ja falsch war, dabei hatte der Mann nur Glück gehabt.

Es gibt aber an der Börse auch die Anderen, die herumtönen dass Markttiming ja nicht funktionieren würde und man deswegen einfach blindes Buy&Hold machen sollte, egal was die Risiken sind.

Das sind Leute, die glauben dass kompetente Lawinenwarnungen für das eigene Handeln keine Folgen haben sollten, weil am Ende ja immer alles gut wird. Damit haben sie auch fast immer recht, bis sie irgendwann nicht mehr recht haben und als Anleger im Dezember 2008 verzweifelt und deprimiert ihre zerbomten Anlagen verkaufen und fortan nicht mehr hinschauen - Börse ist Mist.

Dabei hat die Aussage dass Markttiming nicht funktioniert ja einen wahren Kern, der aber nichts mit dem Timing an sich zu tun hat, sondern damit dass die große Mehrheit dazu nicht in der Lage ist, weil sie eben keine genügend kompentente, rationale CRV-Bewertung vornehmen kann. Es macht also durchaus Sinn Otto Normalanleger zu empfehlen es gar nicht zu versuchen, weil es völlig an den Grundlagen dafür fehlt.

Markttiming funktioniert also sehr wohl, aber nicht wenn man an Prognosen glaubt und nicht in Wahrscheinlichkeiten und Szenarien denken kann! Wir wissen nie was die Zukunft bringt, wir können aber Chancen und Risiken gegenüber stellen und uns davon leiten lassen. Und das kann man sehr wohl kompetent oder inkompetent machen.

Denn jede kluge Handlungsentscheidung am Markt, egal ob Trade oder Investment, ist immer die intelligente Abwägung von Chancen und Risiken.

Wenn sich also zum Jahresende 2021 das Risiko verdichtet, dass der Markt nur noch vom Window-Dressing zusammengehalten wird und zum Jahresanfang 2022 dann Abgaben einsetzen, dann macht es Sinn sich auf dieses Risiko einzustellen. Ob es dann so kommt ist eine ganz andere Frage, wenn wir unser Handeln aber immer am objektiven Marktzustand ausrichten, werden wir am Ende ein positives Ergebnis produzieren.

Herumraten funktioniert nicht, wer das unter "Markttiming" versteht hat recht, das kann man sich sparen. Es ist aber möglich den Charakter des Marktes im Hier & Jetzt zu erfassen und darauf basierend kann man intelligente Entscheidungen treffen, die dann öfter richtig als falsch sind. Ich beweise das den Mitgliedern nun seit gut 10 Jahren.

Wie die Zukunft exakt wird, wissen wir dadurch immer noch nicht. Der Revolver kann beim russischen Roulette trotz nur 17% Wahrscheinlichkeit trotzdem auslösen.

Was wir aber leisten können, ist vor einer Handlung Chancen und Risiken möglichst kompetent gegenüberstellen. Und wer das kann und sich dabei weder von Angst noch Gier leiten lässt, wird am Ende eines Jahres zufrieden auf sein Depot schauen. Und genau dabei will ich ihnen hier helfen.

Aktuell ist der Markt ganz schlicht und einfach so, wie ich das den Mitgliedern zusammenfassend am 09.01.22 am Ende meines -> Wochenausblicks KW02 2022 <- geschrieben habe:

Der Markt spielt derzeit zwei sich überlagernde Wenden, einerseits die Zinswende, andererseits das erhoffte Ende der Pandemie. Beides überlagert sich und führt zu erheblichen Verschiebungen zwischen Sektoren.

Das ist definitiv *keine* Ausgangslage um ins Blinde hinein den Helden zu spielen. Lassen wir uns vom Markt überzeugen, wann immer seine Stimmung besser wird. Solange dieser Beweis nicht kommt, bleiben wir skeptisch."

Und ich wäre kein bischen überrascht, wenn die aktuelle Bereinigungsphase sich noch Wochen zumindest bis in den Februar ausdehnt und am Ende vielleicht fast das ganze 1. Quartal 2022 umfasst. Auch das gehört dazu, der Markt ist lange genug permanent hochgelaufen.

Die Mitglieder kennen über Jahre mein Mantra des "bullish until proven otherwise". Dieses Mantra ist nun aktuell verdreht, die Bullen müssen mir hier etwas beweisen und meine Haltung am Ende der KW04 2022 ist am Besten so zu beschreiben:

"Caution until proven otherwise"

Wir tun in meinen Augen also nun gut daran, uns hier auf der sicheren Seite zu irren und uns im Falle des Falles von der bullischen Variante erst überzeugen zu lassen.

Ihr Michael Schulte (Hari)

*** Bitte beachten Sie bei der Nutzung der Inhalte dieses Beitrages die -> Rechtlichen Hinweise <- ! ***