Ich hoffe, der Berufsstand der Buchhalter wird mir verzeihen, ich hätte es auch das "Ingenieurs-Problem" nennen können, denn ich will zu den Gedankenstrukturen schreiben, die die Welt - und die Börsen - gerne in "Wahr" und "Falsch", in "Korrekt" und "Inkorrekt" aufteilen wollen, die aber für den Umgang mit den Märkten leider völlig ungeeignet sind.

Wir nennen diesen Typus im Forum immer wieder den "Gründler", oder hier eben "Buchhalter". Denn in diesen Denkstrukturen muss eine Sache eindeutig die eine *oder* die andere sein, ein Saldo muss aufgehen, eine Frage muss eine eindeutige Antwort haben und der Meßwert einer Maschine kann präzise ermittelt werden.

Dass ein Sachverhalt aber Mehreres gleichzeitig und Nichts ganz eindeutig ist, ist für solche Denkstrukturen ein Horror. 😉

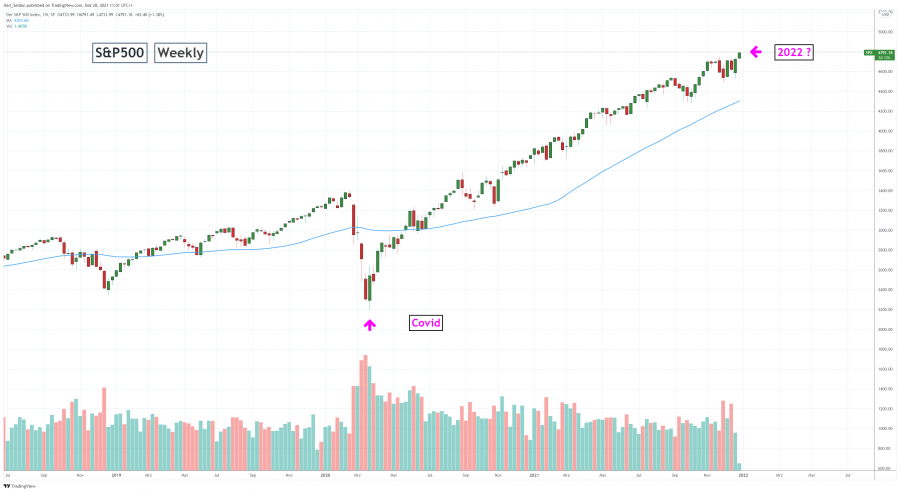

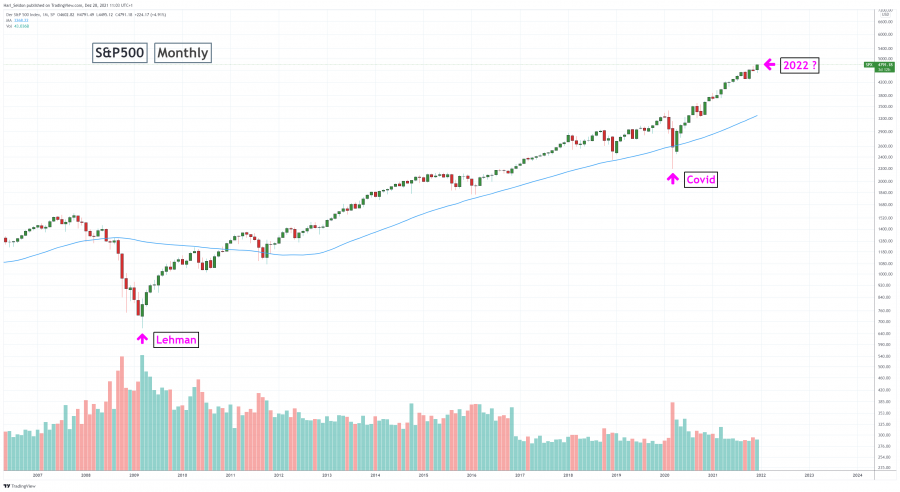

Und nun schauen wir mal auf den Leitindex S&P500 im Weekly am Mittwoch 19.04.23, können wir hier eine eindeutige Antwort finden, wohin diese Chartstrukturen weisen?

Natürlich nicht, es ist ein "entweder-oder", ein "sowohl-als-auch" aber eben nicht ohne Tendenzen. Nur sind Tendenzen eben keine Gewissheiten.

Die Reaktion von Otto Normalanleger bei solcher Indifferenz lautet dann: "Alles Kaffeesatzleserei. Man kann in der Charttechnik mit der gleichen Struktur das Eine, wie das Andere argumentieren."

Stimmt! Das ist tatsächlich wahr! Aber das Eine und das Andere haben *nicht* die gleiche Eintrittswahrscheinlichkeit, das ist der Punkt solcher Strukturen und ihrer Analyse! Es geht immer um *Wahrscheinlichkeiten*, etwas was den "Buchhalter" wahnsinnig macht, weil der Saldo muss unbedingt eindeutig aufgehen. 😛