09:00

Wir erleben an den Finanzmärkten gerade Historisches. Denn wir betreten geldpolitisches Gebiet, dass noch nie zuvor betreten wurde. Nachdem die EZB den unbegrenzten Ankauf von Staatsanleihen in die Wege geleitet hat und auch Chinas Notenbank wohl kurz vor neuem Stimulus steht, legt nun die FED nach.

Und was die FED macht, hat den Charakter eines "Game Changers".

Denn die FED erklärt unmissverständlich, dass Sie in Zeit und Höhe unbegrenzt und solange im Markt interveniert, bis sich der Arbeitsmarkt in den US gebessert hat.

Alle bisherigen Programme hatten zeitliche und volumenmässige Begrenzungen. Nun also ist die FED "all in". Damit macht die FED defacto Arbeitsmarktpolitik und übernimmt Aufgaben, die eigentlich der Regierung zufallen.

Die Reaktion der Finanzmärkte ist eindeutig. Und ich warne davor, das jetzt nicht ernst zu nehmen und sich bei der Geldanlage von berechtigten Sorgen um die langfristigen Folgen dieser Politik leiten zu lassen. Natürlich kennt niemand die Nebenwirkungen der Medikamente die nun verabreicht werden. Und ich bin sicher, dass uns in den nächsten Jahren massive Währungskrisen und schlimme Verwerfungen bevor stehen. Ebenso wie ich sicher bin, dass das Gerede um "Sterilisierung" letztlich Unfug ist und wir früher oder später vor einer massiven Assetprice-Inflation stehen. In den Ballungszentren Deutschlands ist diese auf dem Immobilienmarkt ja schon zu beobachten. Der Aktienmarkt dürfte der nächste Ort werden, an dem die Liquidität zu massiven Anstiegen führt.

Um an der Börse zu gewinnen muss man aber nicht nur richtig liegen, sondern das auch genau zum richtigen Zeitpunkt. Es nützt also nichts, sich über die absehbaren Folgen dieser gigantischen weltweiten Gelddruckmaschine im Klaren zu sein. Im Gegenteil, wenn man zu früh diesen Sorgen folgt, wird man überrollt. Man muss vielmehr geduldig warten und erst dann - wenn auch die anderen Marktteilnehmer skeptisch werden - dann ist die Zeit die eigenen Überzeugungen zu Gewinn zu machen.

Wichtig wird in dieser Phase der monetären Expansion sein, in den richtigen Segmenten des Marktes investiert zu sein. Denn ich erwarte nicht, dass alle Boote des Marktes gleichermassen gehoben werden. Im Lichte der Politik der FED bieten sich zwei Bereiche an:

1. Die Assets die direkter Geldersatz sind - die also letztlich Währung sind. Darunter fallen primär Gold, Silber und Öl sowie alle Aktien die direkt davon profitieren. Sekundär dann auch Platin, Palladium und alle sonstigen begrenzten Rohstoffe. Das frische Geld dürfte seinen Weg in diese Assets finden, da sich jeder darüber im Klaren ist, dass die Papierwährungen durch diese Politik weiter entwertet werden. Es geht also primär um Geldersatz und dabei hat Gold ganz klar die Führungsrolle. Um den Goldpreis ist mir nicht bange, solange die monetäre Expansion der Notenbanken anhält. Und laut Bernanke wird das über den Zeitraum hinaus andauern, an dem die US Wirtschaft wieder Fahrt aufgenommen hat. Also voraussichtlich bis 2014 oder länger.

2. Die gross kapitalisierten Aktien mit hohem Cashflow. Also die Aktien die man gemeinhin als "Bluechips" charakterisiert. Das ist nicht mit "defensiv" zu verwechseln, auch Apple fällt darunter und ist sicher keine defensive Aktie. Denn diese werden für die multimilliarden an institutionellem Geld, dass nun aus Bonds heraus fliesst, als Bond-Ersatz dienen. Die Tendenz, dass die grossen Indizes besser laufen als die breite Menge der Nebentitel, dürfte also anhalten. Wer sich zu stark auf Nebentitel konzentriert, dürfte also erneut eine Unterperformance erleben und mitansehen müssen, wie sich seine Aktie dürftig entwickelt, während die Indizes zu neuen Höchstständen steigen.

Ab heute befinden wir uns also in "Uncharted Waters". Denn eine zeitlich und mengenmässig unbegrenzte Intervention der Notenbank hatten wir noch nie. Und wie sich das mittelfristig auf die Psychologie der Märkte auswirkt ist unvorhersehbar. Bisher war es zum Beispiel immer so, dass in einer Korrektur die Spekulation auf ein Eingreifen der Notenbanken psychologisch stabilisierend wirkte. Was wird nun aber passieren, wenn es trotz dieser Notenbank-Interventionen zu einer starken Abwärtsbewegung kommt ? Wie wird sich das auf die Psychologie der Märkte auswirken ? Keiner weiss es, weil wir dieses Szenario historisch noch nie erlebt haben.

Um einzuschätzen, was das für die Geldanlage bedeuten könnte, muss man die unterschiedlichen Zeithorizonte betrachten:

Kurzfristig

Kurzfristig im Sinne der nächsten Tage, haben wir das Potential, dass sich die Rally nach einer Phase der Begeisterung erst einmal erschöpft. Jeder Markt muss mal Luft holen. Ganz typisch für Mr. Market wäre auch, dass er genau dann wenn alle aufatmen weil nun FED, EZB, BVG etc. hinter uns liegen, zur Korrektur ansetzt. Genau dann, wenn niemand mit einer Korrektur rechnet. Dieser Zeitpunkt könnte vielleicht Anfang kommender Woche sein.

Ich rechne aber damit, dass in diesem Umfeld jede Korrektur nur flach sein wird und eine Kaufgelegenheit ist.

Mittelfristig

Mittelfristig zum Jahresende und darüber hinaus, stehen alle Ampeln nun auf Grün. Nur überraschende, exogene Ereignisse wie Krieg oder Katastrophen, dürften dieses Bild verändern können.

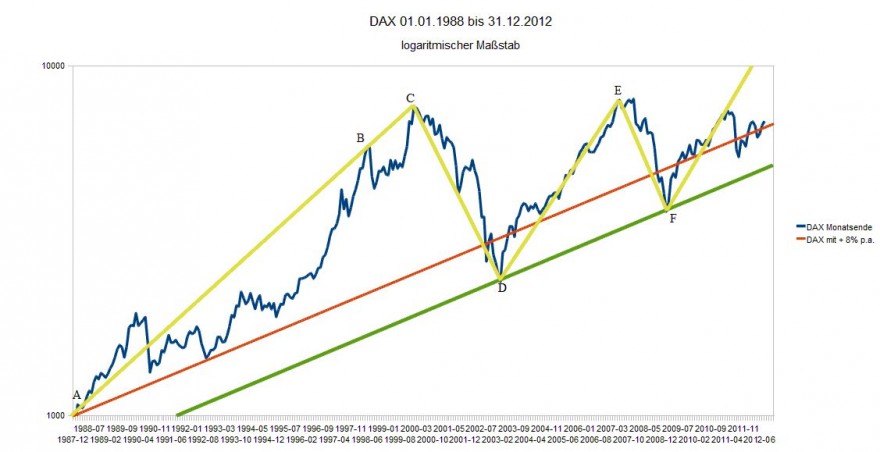

Wie ich hier schon mehrfach schrieb, rechne ich mit Wahrscheinlichkeit mit historischen Höchstständen in DAX, S&P500 und Co. zum Jahresende. DAX 8500 und S&P500 1600 sind durchaus denkbar und für mich persönlich wahrscheinlicher als entsprechende Abstürze.

Die Assets die man dafür spielen muss, habe ich oben genannt. Wir haben nun die Chance, ein paar Monate des ruhigen, wenig volatilen Hochschiebens vor uns zu haben. Denn die Notenbanken haben dem Markt nun einen Boden eingezogen und wie wir alles wissen, tendieren Märkte dazu zu übertreiben - auch nach oben.

Ich persönlich bin ja, wie Sie als Leser wissen, schon seit Juli Long&Strong im Markt, werde aber Korrekturen nutzen um nachzulegen. Ich versuche so viel wie möglich von diesem einmaligen Marktumfeld mitzunehmen. Wer weiss, wann wir wieder mit so einem Sicherungsnetz der Notenbanken wie aktuell operieren dürfen.

Langfristig

Langfristig, mit Blick auf Jahre, tauchen in meiner Erwartung nun bittere Worte wie "Währungskrise" oder "Währungsreform" auf. Ich bin sicher, diese Medizin der Notenbanken wird massive, ungewollte und bittere Nebenwirkungen haben. Aber diese Brücke überqueren wir erst, wenn wir vor ihr stehen. Ich kann daher nur dazu raten, solche Gedanken oder Artikel im Moment zu verdrängen und sich ganz darauf zu konzentrieren, aus dem mittelfristigen Horizont das Maximum an Ertrag zu holen. Langfristig werden wir es brauchen und davon zehren müssen.

Und noch eine Lehre sollten wir alle mitnehmen. Erinnern Sie sich an Mitte Juli, als der Markt zum Sprung ansetzte und ich hier mehrfach schrieb, dass ich dieser Rally Bedeutung zumesse und sich hier Grosses zusammen braut ? Nun wissen wir warum der Markt zum Sprung ansetzte und wieder hat uns Mr. Market bewiesen, dass er mehr weiss als wir und niemand einen besseren Riecher für die Zukunft hat. Deshalb sollte es uns eine Lehre sein dem Markt zu folgen, statt zu glauben wir könnten zukünftige Entwicklungen besser einschätzen. Mr. Market hat lange vor den meisten hier im Blog das "All In" der Notenbanken gerochen. Und wer ihm einfach gefolgt ist, sitzt nun schon auf dickem Plus. Machen Sie den selben Fehler jetzt also nicht noch einmal. Folgen Sie dem Markt und seiner Price-Action. Nur so wird Erfolg an den Börsen gemacht. Die Wallstreet ist übersät mit den Leichen derjenigen, die klüger als Mr. Market sein wollten.

In diesem Sinne wünsche ich Ihnen viel Erfolg und ein gutes Händchen. Und vergessen Sie bei aller positiven Sicht die Absicherung nicht ! Denn egal wie klar etwas aussieht, die Zukunft ist unbestimmt und es kann immer anders kommen. Und auch Mr. Market hat eine Historie darin, auf dem Absatz umzudrehen und in die Gegenrichtung zu marschieren. Mr. Market zu folgen, erfordert gedankliche Flexibilität und Wachsamkeit !

Ihr Hari

** Bitte beachten Sie bei der Wertung der Inhalte dieses Beitrages den -> Haftungsausschluss <- ! **