Lage & Szenarien vom 04.09.2022 von Frank Sauerland

Ob es um die Kurse einzelner Aktien geht oder um den Kurs des gesamten Marktes, zum Schluss läuft es doch immer auf eine Frage hinaus: rauf oder runter?

Die Frage kommt so kurzkrass auf den Punkt, dass nicht mal Platz für ein Verb in ihr bleibt. Die Antwort auf die Frage fällt Anlagespezialisten, Vermögensberatern und Finanzplanern oftmals schwer und wird manchmal länger und länger. Eventualitäten werden in die Diskussion gebracht, Nachrichtenschnipsel, Hörensagen-Geschichten, Umfragen, Statistiken.

Die Antwort auf die Rauf-oder-runter-Frage ist deshalb so schwer, da ärgerlicherweise die Zukunft eine entscheidende Rolle bei ihr spielt und die Zukunft unbekannt ist. Auch die von mir gern benutzten Charts brechen leider genau in dem Moment ab, da es interessant zu werden verspricht, und so können auch chartgestützte Antworten auf die Frage „Rauf-oder-runter?” geduldstrapazierend lang ausfallen.

Sie müssen es aber nicht. Es geht auch anders.

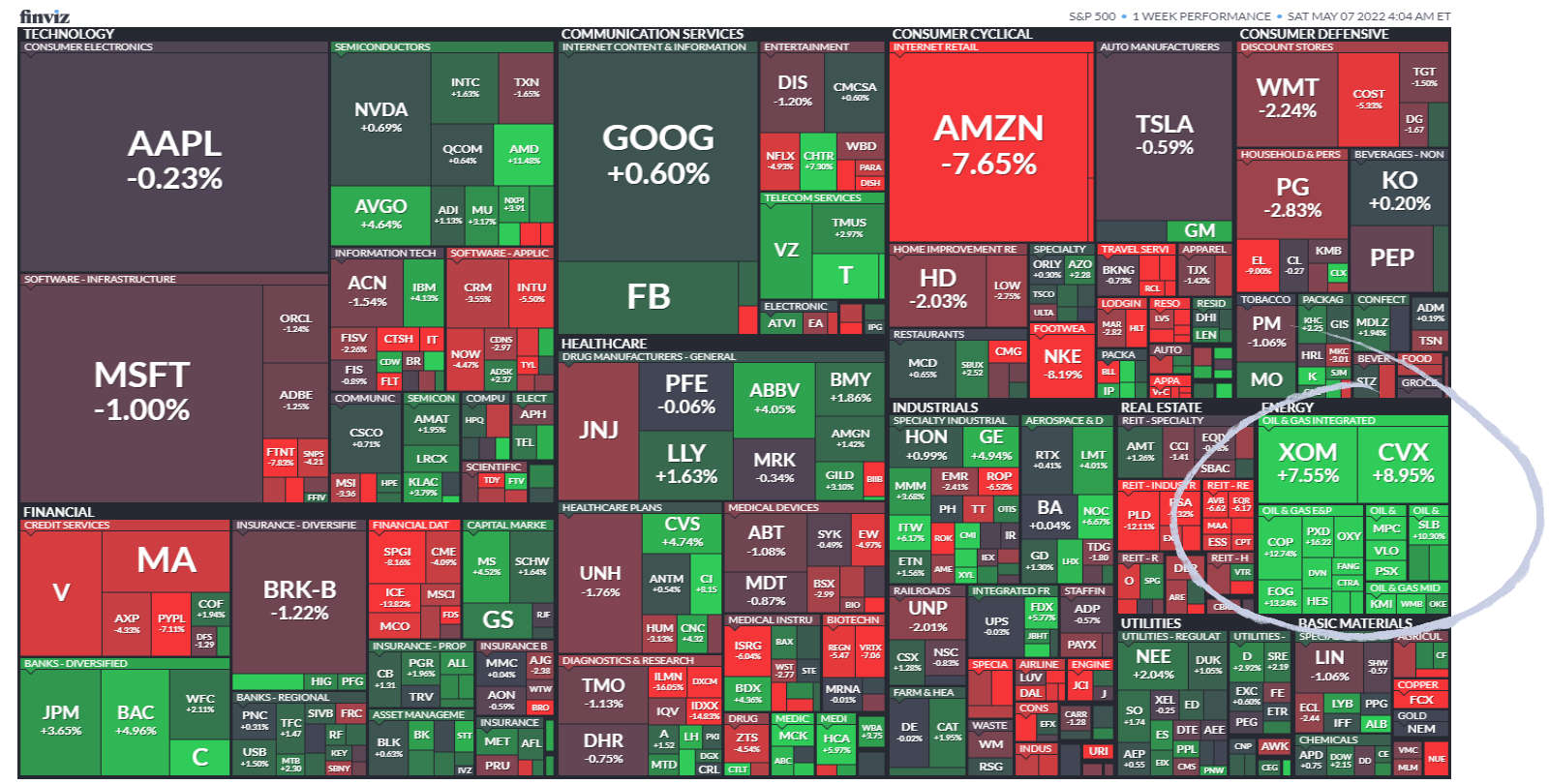

Oben zu sehen ist der Chart des US-amerikanischen Leitindex’ S+P 500, in welchem die 500 großen US-Aktienunternehmen konzentriert sind. Das Charbild zeigt die Kursentwicklung seit Jahresbeginn. Die Frage an das Chartbild: rauf oder runter?

Meine kurze Antwort: runter. So einfach kann Börse sein.

Weiterlesen auf -> depoleon.de <-

Hier die -> Autoren von Mr. Market <-