Selbst im freien Bereich werde ich mich nun wiederholen, aber es gibt Dinge die kann man nicht oft genug sagen.

Und selbst wenn man bestimmte Wahrheiten immer wieder betont, steht trotzdem jeden Tag ein neuer Kandidat auf, der sich wieder vom immer gleichen Unsinn beeinflussen lässt und wieder die gleichen Fehler macht, die schon unzählige Vorgänger in schwere Verluste getrieben haben.

Es ist der "Buy and Hold" Unsinn, das Märchen, dass es Aktien gäbe, bei denen man sich einfach "Schlafen legen" und diese laufen lassen könne, ohne hinzuschauen. Da werden Aktien "analysiert" und sich selbst bestätigend herumgereicht, bei denen man sich die Welt schönredet und sich jahrelang wohlig als neugeborener "Warren Buffett" fühlen kann, bis man dann schmerzhaft von der Realität eines Besseren belehrt wird.

Statt daraus zu lernen, wechselt diese Typologie dann aber gerne ego-schonend in die Verleugnung mit verräterischen Sätzen wie "die kommt schon wieder" oder "das ist ein langfristiges Investment". 😛

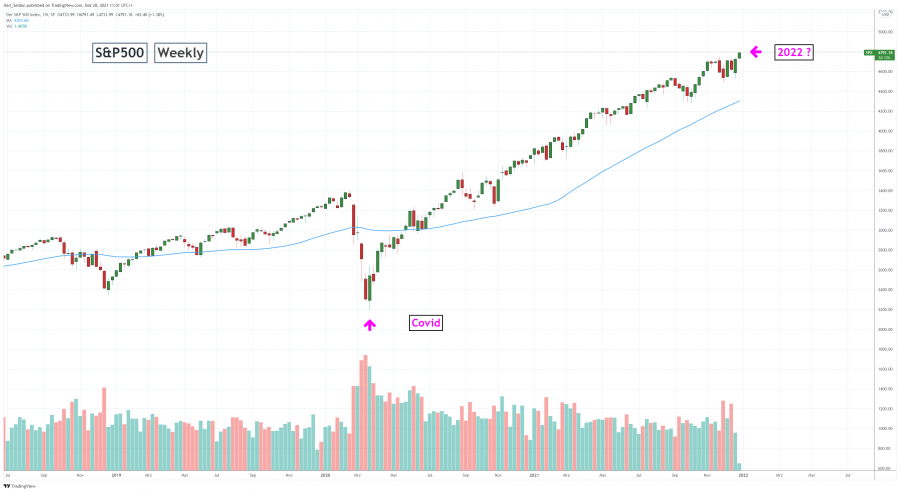

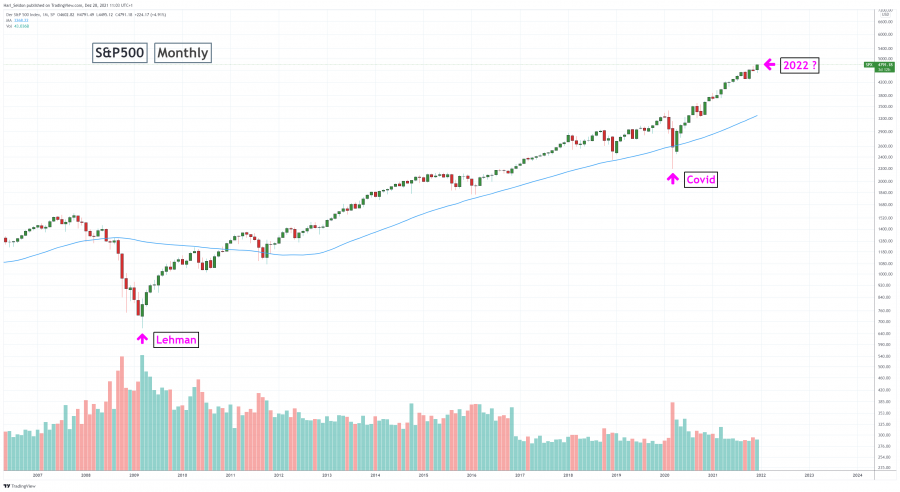

Übrigens, was breite ETFs wie zb gleich den ganzen S&P500 angeht, ist das *kein* Unsinn. Denn Indizes gehen nicht Pleite und fallen nicht auf Null, langfristig steigen diese. Mit breiten ETFs kann "Buy and Hold" ohne jeden *Check* also durchaus eine valide Vorgehensweise zum "Ansparen" sein, wenn man sich so gar nicht mit dem Markt beschäftigen will. Aber bei einzelnen Aktien? Kompletter Unfug!

In diese Falle wird von naiven, sich selbst überschätzenden Anlegern gerne auf zwei Arten gegangen, für beide Fallen werde ich unten Beispiele zeigen.

Die erste Falle ist die der gloriosen Zukunftt. Manchmal, wenn Aktien schon lange steigen, beginnt man sich einzubilden, dass deren Zukunft unvermeidbar sei, dass diese unvermeidlich sozusagen zur "Weltherrschaft" aufsteigen. In den 80ern wurde dieser Fehler zum Beispiel bei IBM gemacht, in der Gegenwart sind es die Techriesen, bei denen schnell ähnliche Mechanismen wirken.

Die zweite Fall ist die der vermeintlichen Witwen- und Waisen-Aktie, die ja Geschäft macht "das man immer braucht" und die eine lange Historie von steigenden Kursen besitzt. Aber das ist Scheinsicherheit, weil "vergangene Performance ist keine Garantie für zukünftige Ergebnisse"!

In beiden Fällen lassen sich Anleger gerne von einer Scheinsicherheit einlullen, man liest seitenlange "Analysen", die letztlich nur Selbstbefriedigung des eigenen Bias sind und lehnt sich dann wohlig zurück, als ob die Zukunft aus Vergangenheitszahlen vorhersagbar wäre. Was für eine Hybris!

Richtig ist: Es braucht bei *jeder* Aktie ein *Risikomanagement*!