Die US Wahl rückt näher, eine gute Woche, dann wird es ernst.

Zum Wahlausgang will ich mich nicht an der Raterei beteiligen, nur darauf hinweisen, dass die Erfahrung von 2016 den Wählern und Demoskopen noch in den Knochen steckt. Wenn sie wieder einen Fehler machen, dann wahrscheinlich eher einen Neuen, als den gleichen Fehler noch einmal. Überraschend sind eben eher die Dinge mit denen niemand rechnet und nicht, was man nach einer Vorerfahrung schon auf dem Radar hat.

Zeitgleich mit der näher kommenden Wahl, schwellen nun aber auch die Artikel zu Bidens möglicher Wahl deutlich an, die im Sinne "diese Aktien müssen sie kaufen wenn Biden Präsident wird", die Favoriten der möglichen neuen Präsidentschaft thematisieren.

Das macht ja auch Sinn, nur kommt es teilweise zu spät und vor allem verkennen diese Artikel gerne, dass der Markt das ja auch alles schon längst weiss.

Mal konkret, am 15. Juli habe ich der Comunity mit dem Artikel -> Bidens Aktien <- einen ersten Überblick gegeben.

Selbstverständlich hat der Artikel unter anderem auch die absehbare Präferenz der Demokraten für "Clean Energy" und damit für Aktien wie NextEra Energy (NEE), Enphase Energy (ENPH) oder die Solarwerte generell thematisiert.

Und selbstverständlich war da auch klar, dass die Ölwerte eher "Trump Werte" sind, das zu wissen erfordert wirklich keine Raketenwissenschaft, sondern war und ist offensichtlich.

Diese Erkenntnis im Juli, hat uns ermöglicht zum Beispiel im Clean Energy Sektor an solchen Bewegungen teilzuhaben, wie híer bei den Sektor-ETFs iShares Clean Energy (ICLN) und Invesco Solar (TAN).

Ich habe mir erlaubt, den 15.07. mal zu markieren:

Sie sehen, was danach passiert ist und sie sehen, wie massiv das Volumen angeschwollen ist. Große Adressen haben sich also danach in den Sektor eingekauft.

Und damit kommen wir zum Kern dessen, was ich ihnen hier und heute vermitteln will. Denn warum ist das wohl so? Warum haben sich die großen Adressen dann eingekauft?

Eben weil die nicht dümmer als wir sind. Weil der Markt auch weiss, was wir wissen. Weil die Erkenntnis, dass Clean Energy ein Biden Sektor ist, auch im Juli jeder haben konnte.

Und jetzt frage ich sie noch einmal: Was glauben sie welchen Wert es hat, wenn jetzt ein paar Tage vor der Wahl Artikel auf die "grandiose" Idee kommen, ihren Lesern diesen Sektor als Biden-Sektor zu empfehlen?

Der Punkt ist, das hat der Markt schon zu guten Teilen verarbeitet, der Kuchen ist also schon zumindest teilweise aufgegessen.

Ich sage bewusst *teilweise*, weil ja noch erhebliche Unsicherheit über der Wahl liegt und der Markt also auch noch nicht voll auf diese Aktien setzen kann.

Wenn Biden also klar gewinnen sollte, kann es gut sein, dass dieser Sektor dann noch einmal einen deutlichen Freudensprung macht, weil die letzten Nachzügler die das erkennen, die Aktien dann als Letzte in der Nahrungskette auch noch kaufen.

Dann spätestens aber dürfte der Sektor erst einmal reif zumindest für eine Konsolidierung sein, weil eben jeder der sich einkaufen will, das schon getan hat - die Mehrheit schon vorher, wie die Charts klar sagen.

Kurse steigen eben, wenn -> die Nachfrage überwiegt <- und wenn alle schon gekauft haben, die kaufen wollten, geht die Nachfrage zurück.

Das bedeutet nicht, dass der Sektor dann wieder ernsthaft fallen muss. Viele Faktoren wirken auf die Kurse und eine allgemeine Rally nach der Wahl hebt alle Boote, auch diese Sektoren. Es heisst nur, dass ein guter Teil der Chancen schon verfrühstückt wurde.

Man muss jetzt auch unbedingt den Zeithorizont auseinanderhalten. Denn es spricht viel dafür, dass der Clean Energy Sektor auch langfristig eine gute Performance hinlegen wird, egal wer die Wahl gewinnt. Und wenn später die richtige Gesetzgebung von der neuen Administration kommt, dann kann der Sektor durchaus nach einer Pause weiter steigen, weil diese Gesetzgebung ist dann ja wieder eine Neuigkeit. Das ist eben eine mittel- und langfristige Zukunft, die noch nicht geschrieben ist.

Ich speche hier aber über das kurzfristige Geschehen um die Wahl und da hat der Sektor nun kein besonders gutes Chance/Risiko-Verhältnis mehr. Denn die Erwartung eines Biden-Sieges ist vermutlich zu guten Teilen in den Kursen und reicht vielleicht noch für einen finalen Freudenschub vor einer Konsolidierungsphase. Ein Trump-Sieg dagegen würde wohl einigen Druck auf den Sektor machen.

Der Markt weiss eben mehr als wir oder zumindest genau so viel - auf keinen Fall aber weniger! Wer 7 Tage vor der Wahl glaubt mit der Erkenntnis dass Solar ein "Biden-Sektor" ist noch einen Vorteil gegenüber den anderen Marktteilnehmern zu haben, glaubt auch ernsthaft dass der Rest des Marktes nur aus Dummbeuteln besteht, die 2 und 2 nicht zusammenzählen können.

Merke:

Die richtige Erkenntnis zu spät zu haben, ist am reflexiven Markt leider oft nur eine andere Formulierung für "falsch". Der Markt als die gebündelte Erwartung aller Marktteilnehmer, weiss in der Regel mehr als wir und wir tun als Anleger gut daran, das nie zu vergessen.

Kurse werden auch nicht von Nachrichten gemacht, Kurse werden durch das Delta der Erwartungen gemacht, Erwartungen die durch Nachrichten beeinflusst werden.

Wie ich ihnen erst diesen Mai in -> Der Markt und die Erwartungen <- ausführlich geschrieben habe gilt:

Was schon erwartet wurde, kann die Kurse kaum mehr bewegen.

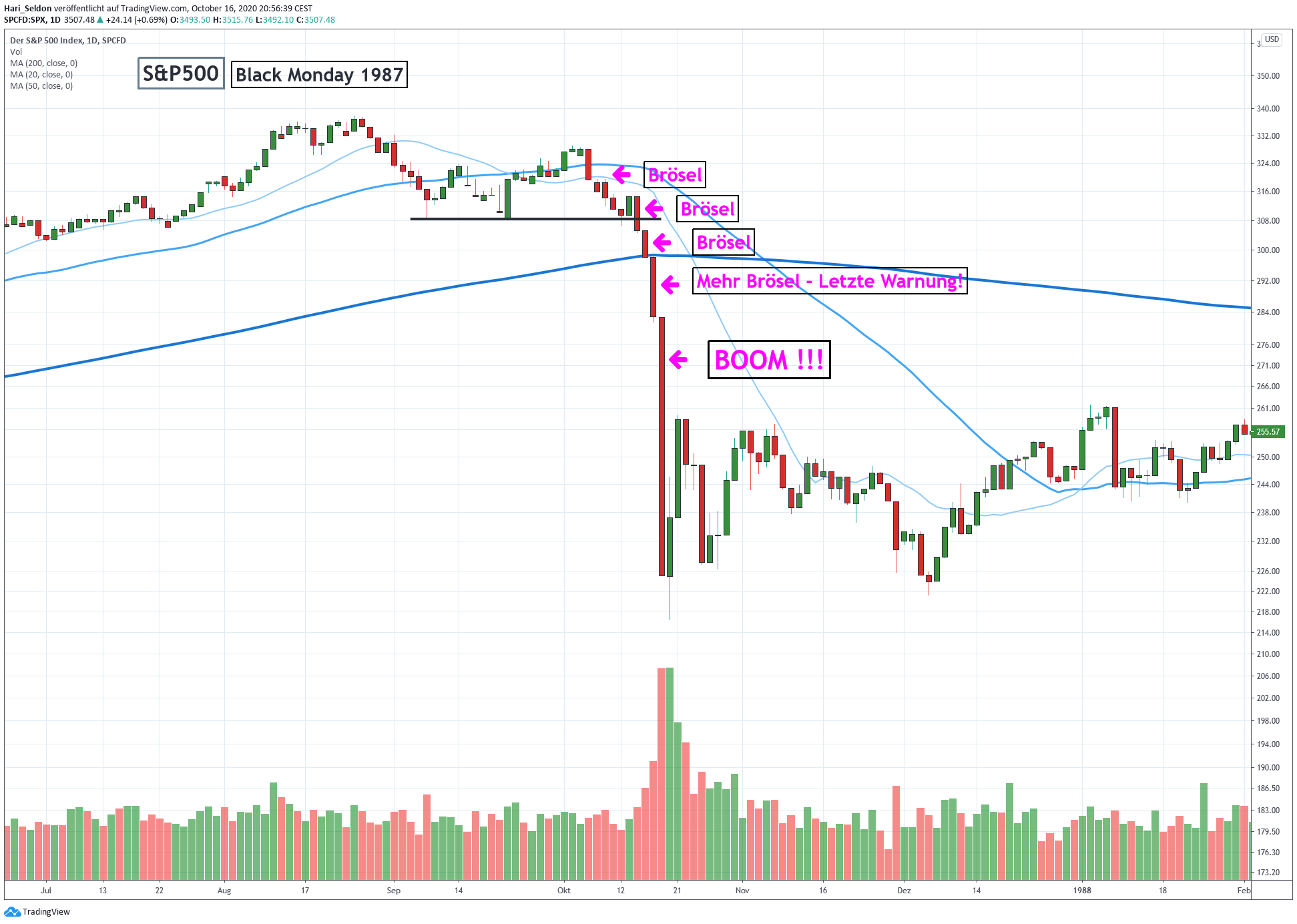

Starke Kursbewegungen entstehen dagegen bei echten Überraschungen, bei denen die Erwartungen schnell und hart angepasst werden müssen, wie 2016 nach Trumps Wahl. Erinnert sich noch jemand, wie Carl Icahn schnell von der Wahlparty verschwand um Kaufaufträge zu platzieren? 😉

Was wir oben in den Charts sehen, ist teilweise die Anpassung von Erwartungen, als Bidens Sieg in den Umfragen wahrscheinlicher wurde. Nicht nur, viele Faktoren wirken auf die Kurse, aber auch!

Ihr Michael Schulte (Hari)

*** Bitte beachten Sie bei der Nutzung der Inhalte dieses Beitrages die -> Rechtlichen Hinweise <- ! ***