Mitte Februar habe ich mit den Mitglieder im Premium-Bereich im Artikel -> Temporäre Zeitenwende <- besprochen, wie sich die Zinswende in den US deutlich spürbar auf Aktien auswirkt.

Denn über viele Jahre wurden die Indizes von den gross kapitalisierten, dividendenstarken Werten nach oben katapultiert, während die SmallCaps eher hinterher gehangen haben. Bekannte Namen dieses Kalibers sind McDonalds (MCD) und Johnson&Johnson (JNJ) und viele andere.

Nun haben im Zuge der Zinspolitik der FED aber die Renditen der US Staatsanleihen zu steigen begonnen und nähern sich bei den 10-jährigen nun der 3% Marke an. Das macht aber Wettbewerbsdruck auf Aktien, die primär als Zinsersatz gekauft wurden, gerade also auf die klassischen Dividenden-Werte, die in den letzten Wochen fast durchweg relativ gesehen schwach gelaufen sind.

Im ETF IEF, der die 10-jährigen US Anleihen vereint, sehen wir eine potentielle, veritable Topbildung. Und steigende Renditen bedeuten bei Anleihen eben fallende Kurse:

Damit trennt sich nun die Spreu vom Weizen. Technologie-Titel mit zweifelsfreiem Wachstumspotential werden weiter gekauft, auch andere Bluechips mit zweifelsfreien Aussichten wie im Aerospace & Defense-Sektor sehen weiter gut aus und notieren schon auf Jahreshochs.

Aber ganz viele dieser weniger wachstumsstarken, "soliden" Bluechips gerade im Retail-Bereich - also die klassischen "Witwen und Waisenpapiere" nach dem Motto "gegessen wird immer" - tun sich nun sehr schwer und das hat eben auch mit den steigenden Anleihenrenditen zu tun. Auch, natürlich spielen auch individuelle Probleme herein, aber diese werden vom Druck steigender Renditen überlagert bzw verstärkt.

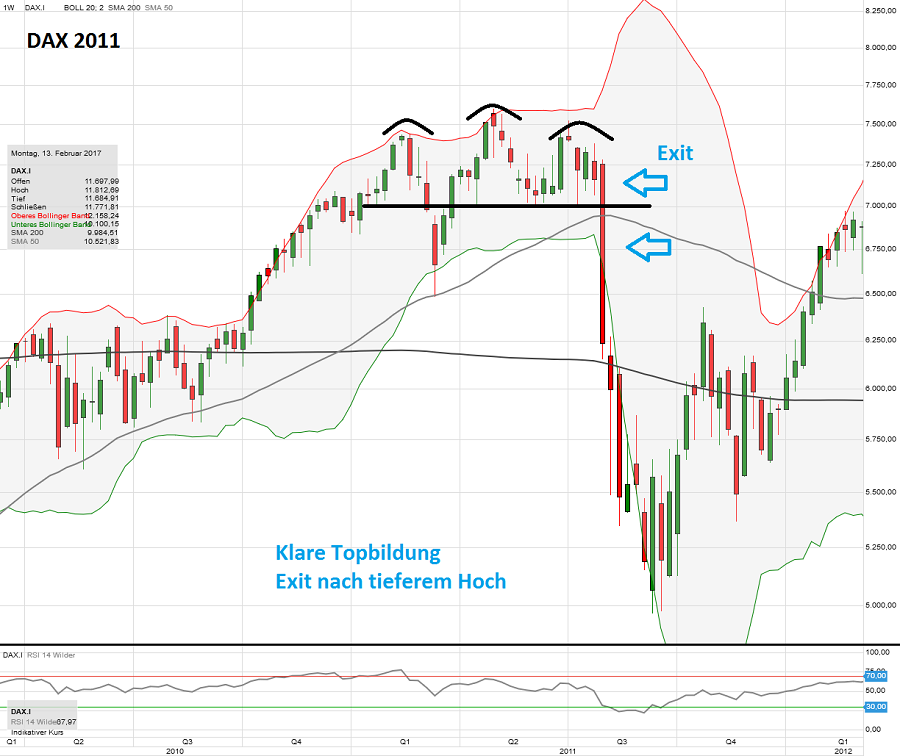

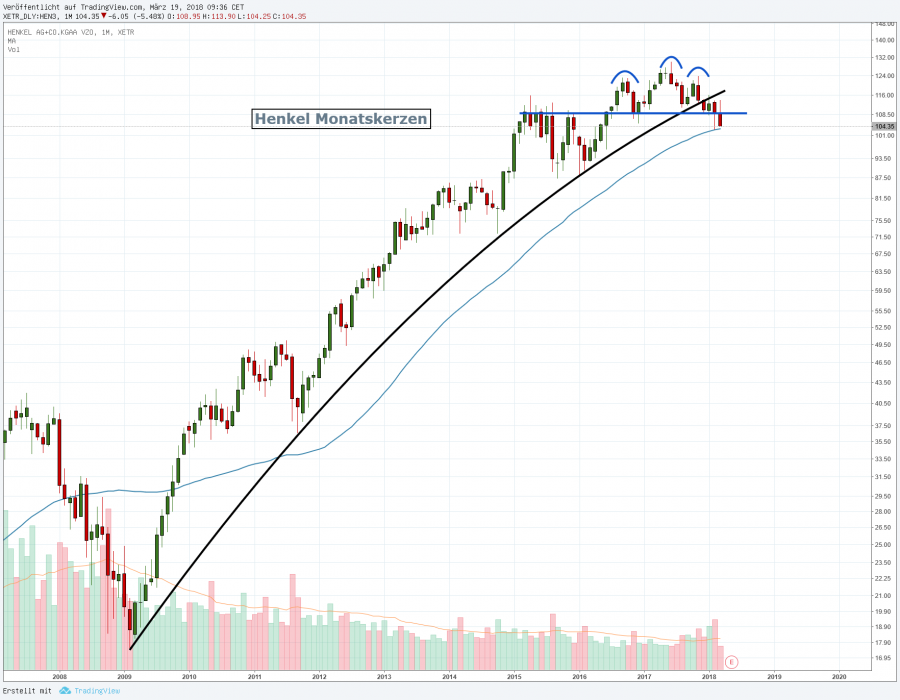

Ich will Ihnen hier daher nur zwei Charts langfristiger, potentieller Topbildungen bei solchen "Witwen- und Waisenpapieren" zeigen und zwar Henkel und den Tabakkonzern Altria (MO):

In beiden Fällen spielt der Druck der steigenden Renditen *auch* eine Rolle, neben jeweils individuellen, operativen Problemen. Die Charts sehen aber langfristig nun fragwürdig aus.

Noch ist aber Polen nicht verloren, bei Altria ist die Topbildung noch nicht einmal vollendet und selbst Henkel hat noch Chancen das wieder gerade zu biegen. Es sollen auch nur Beispiele sein, dass Anleger dieser Dividenden-Papiere nun die Zinsentwicklung im Auge behalten sollten.

Denn die exorbitant gute Entwicklung dieser Aktien im letzten Jahrzehnt hat eben *auch* mit dem durch die Notenbanken nach unten verzerrten Zinsniveau zu tun - da sollte sich keiner einer Illusion hingeben.

*Auch*, weil es sind immer noch gute Aktien, die immer noch in ein langfristiges Depot gehören. Sollte sich aber dieser Bonus der Nullzinsen nun wieder abbauen, werden auch langfristig gute Aktien nun mittelfristig temporäre Schwäche zeigen und das sollte dann niemanden überraschen.

Wer dem aus dem Wege gehen will, muss seinen Fokus auf Wachstum legen, Wachstumsaktien sind weit weniger von steigenden Renditen betroffen als Werte, die wenig bieten ausser einer hohen Dividende als Anleihenersatz.

Und glücklicherweise gibt es ja auch Aktien, die beides miteinander verbinden, Wachstum *und* beständig steigenden Ausschüttungen.

Wir hier bei Mr-Market fokussieren uns auf solche Werte und in Artikeln wie -> Langfristige Investments in der kommenden technologischen Revolution <- habe ich Ihnen solche Aktien auch schon im freien Bereich in Beispielen nahegebracht.

Solche Aktien werden von einer Zinswende weniger betroffen sein, bei reinen Dividendwerten ohne relevantes Wachstum, sollte man in einer Phase steigender Zinsen aber vorsichtiger agieren.

Im Saldo muss die Anfangsphase steigender Zinsen für Aktienmärkte nicht negativ sein, weil diese in der Regel mit einer boomenden Konjunktur einher geht. Aber einzelne Sektoren sind eben doch betroffen.

Ihr Hari

*** Bitte beachten Sie bei der Nutzung der Inhalte dieses Beitrages die -> Rechtlichen Hinweise <- ! ***